DB Inc. "DB메탈 흡수합병"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"5개 부문 갖춰 복합기업 시너지"

일각 "지주사 전환 피하려는 조치"

일각 "지주사 전환 피하려는 조치"

DB그룹의 사실상 지주사 역할을 하고 있는 ‘DB Inc.’가 합금철 전문 계열사 DB메탈을 흡수합병한다. 정보기술(IT), 무역 등 DB Inc.의 기존 사업과 시너지를 내기 위한 목적이란 게 그룹 측 설명이다. 시장에선 “DB Inc.의 자산을 늘려 지주사 강제 전환을 막기 위한 것”이란 분석이 나온다.

DB Inc.는 16일 이사회를 열고 합금철·건설 사업을 하고 있는 DB메탈을 흡수합병하기로 결의했다. 합병 안건은 오는 12월 예정된 주주총회에서 다뤄진다. 최종 합병 완료 시점은 내년 2월께로 전망된다.

DB메탈은 합금철분야 국내 1위, 정련합금철분야 세계 2위의 합금철전문회사다. 지난해 연결기준으로 매출 6436억원, 영업이익 1493억원을 기록했다. 그룹 관계자는 “합병으로 기존 사업과의 시너지가 가능하고 새로운 성장동력을 창출할 수 있다”고 설명했다. DB Inc.와 DB메탈의 합병비율은 자본시장법 등 관련 법규에 따라 1 대 0.32로 결정됐다.

업계는 DB Inc.의 지주사 강제 전환을 막기 위한 불가피한 조치로 보고 있다. 특정 기업의 총자산이 5000억원을 넘고, 자회사의 지분 가치가 전체 자산의 50% 이상이면 해당 기업은 지주사로 강제 전환된다. 강제 전환된 지주사는 상장 자회사 지분 30% 이상을 의무적으로 보유해야 한다.

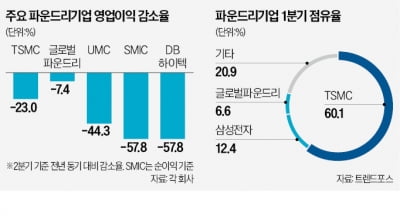

현재로선 DB Inc.가 지주사로 전환해야 하는 상황이 아니다. 하지만 향후 지주사 전환 요건을 갖추면 현재 12.4%인 계열사 DB하이텍의 지분율을 30% 이상으로 끌어올려야 한다. 이때 4000억원 이상의 자금이 필요하다. 이 상황을 피하기 위해 DB Inc.가 DB메탈을 흡수합병하고 총 자산을 늘려 자회사 지분 가치 비율을 낮추려고 한다는 게 금융투자업계의 시각이다.

황정수 기자 hjs@hankyung.com

DB Inc.는 16일 이사회를 열고 합금철·건설 사업을 하고 있는 DB메탈을 흡수합병하기로 결의했다. 합병 안건은 오는 12월 예정된 주주총회에서 다뤄진다. 최종 합병 완료 시점은 내년 2월께로 전망된다.

DB메탈은 합금철분야 국내 1위, 정련합금철분야 세계 2위의 합금철전문회사다. 지난해 연결기준으로 매출 6436억원, 영업이익 1493억원을 기록했다. 그룹 관계자는 “합병으로 기존 사업과의 시너지가 가능하고 새로운 성장동력을 창출할 수 있다”고 설명했다. DB Inc.와 DB메탈의 합병비율은 자본시장법 등 관련 법규에 따라 1 대 0.32로 결정됐다.

업계는 DB Inc.의 지주사 강제 전환을 막기 위한 불가피한 조치로 보고 있다. 특정 기업의 총자산이 5000억원을 넘고, 자회사의 지분 가치가 전체 자산의 50% 이상이면 해당 기업은 지주사로 강제 전환된다. 강제 전환된 지주사는 상장 자회사 지분 30% 이상을 의무적으로 보유해야 한다.

현재로선 DB Inc.가 지주사로 전환해야 하는 상황이 아니다. 하지만 향후 지주사 전환 요건을 갖추면 현재 12.4%인 계열사 DB하이텍의 지분율을 30% 이상으로 끌어올려야 한다. 이때 4000억원 이상의 자금이 필요하다. 이 상황을 피하기 위해 DB Inc.가 DB메탈을 흡수합병하고 총 자산을 늘려 자회사 지분 가치 비율을 낮추려고 한다는 게 금융투자업계의 시각이다.

황정수 기자 hjs@hankyung.com

!["삼성 갈래요" 외면당한 회사…등록금+月 200만원 '파격' [김익환의 컴퍼니워치]](https://img.hankyung.com/photo/202308/01.33046823.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)