'빅쇼트 주인공' 美증시 급락에 2조원 풀베팅

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

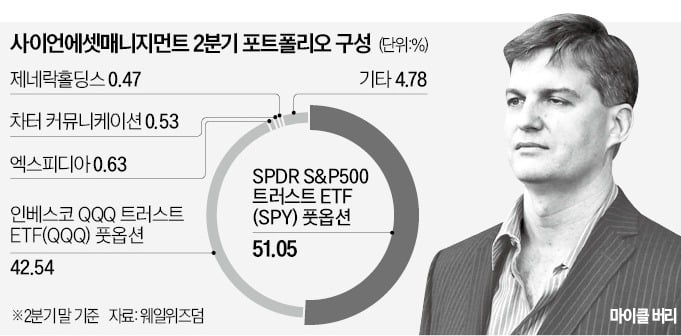

'투자의 귀재' 마이클 버리

주가 떨어지면 수익 내는 풋옵션

2분기 포트폴리오 90%로 채워

2008년 금융위기 예측해 대박

이번에도 거품론 적중할지 주목

"ETF, 시장가치 과대 평가" 주장

주가 떨어지면 수익 내는 풋옵션

2분기 포트폴리오 90%로 채워

2008년 금융위기 예측해 대박

이번에도 거품론 적중할지 주목

"ETF, 시장가치 과대 평가" 주장

○사이언매니지먼트 풋옵션 담아

버리가 2008년 금융위기 때 시장 붕괴에 대한 예측으로 크게 수익을 올린 이력을 감안하면 하락장이 도래할 수 있다는 점도 염두에 둬야 한다. 이 같은 투자 내용이 공개되자 시장이 들썩거렸다. 그가 2008년 당시 서브프라임 모기지(비우량 주택담보대출) 사태를 정확히 예측했기 때문에 2008~2009년처럼 이번에도 미국 증시가 반토막 날 수 있다는 우려도 제기된다.

버리의 포트폴리오를 본뜬 ETF도 인기다. 대표적인 ETF는 S&P500지수 약세장에 투자하는 ‘프로셰어즈 숏 S&P500 ETF(SH)’와 ‘다이렉션 데일리 S&P500 베어(SPDN)’ 등이 있다. 두 ETF 모두 S&P500지수가 하락하면 수익률이 올라가도록 설계됐다. 버리의 투자 내용이 공개되면서 두 ETF는 전날보다 각각 1% 이상 상승했다.

나스닥지수 하락장에 투자하는 ‘프로셰어즈 울트라프로 숏 QQQ(SQQQ)’의 투자 수요도 늘었다. 이날 SQQQ 가격은 전날보다 3.18% 상승했다. 하반기에는 상반기 주가 흐름과 다른 모습을 보일 것이란 기대감이 반영됐다.

○“주가 상승세 수익 대비 과하다”

올해 들어 S&P500지수를 추종하는 ‘SPDR S&P500 트러스트 ETF(SPY)’의 수익률은 약 15%를 기록했다. 나스닥지수를 추종하는 ‘인베스코 QQQ 트러스트(QQQ)’는 37% 오르며 상반기 기준으로 40년 만에 최대 상승폭을 나타냈다. 고금리에도 인공지능(AI)의 호황으로 기술주들이 급등하면서 주가를 끌어올린 덕분이다.시장에선 기업 수익에 비해 주가 상승세가 과도하다는 평가도 나온다. 이와 함께 미국 신용등급 강등과 중국 경기 둔화 등은 약세 요인으로 지목되고 있다. 또한 역사적으로 11번의 금리 인상 시점에 침체를 완벽하게 비껴간 경우는 단 네 차례뿐이었다.

반면 버리가 오판했다는 지적도 있다. 올 1월 버리는 소셜미디어 ‘엑스(X·옛 트위터)’를 통해 “주식을 매도하라”고 권고한 바 있다. 주식시장이 강세를 보이자 3월 말 “매도하라는 조언은 잘못됐다”고 시인하기도 했다.

그는 지수를 추종하는 패시브 펀드 투자에 대한 위험성을 2019년부터 계속 강조하고 있다. ETF 시장이 개별 주식보다 비탄력적으로 움직이기 때문에 시장 가치를 과대평가하고 있다는 게 그의 주장이다.

오현우 기자 ohw@hankyung.com

![2008년 빅쇼트 재연될까, 하락에 2조원 배팅한 마이클 버리 [글로벌 ETF 트렌드]](https://img.hankyung.com/photo/202308/01.34242312.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)