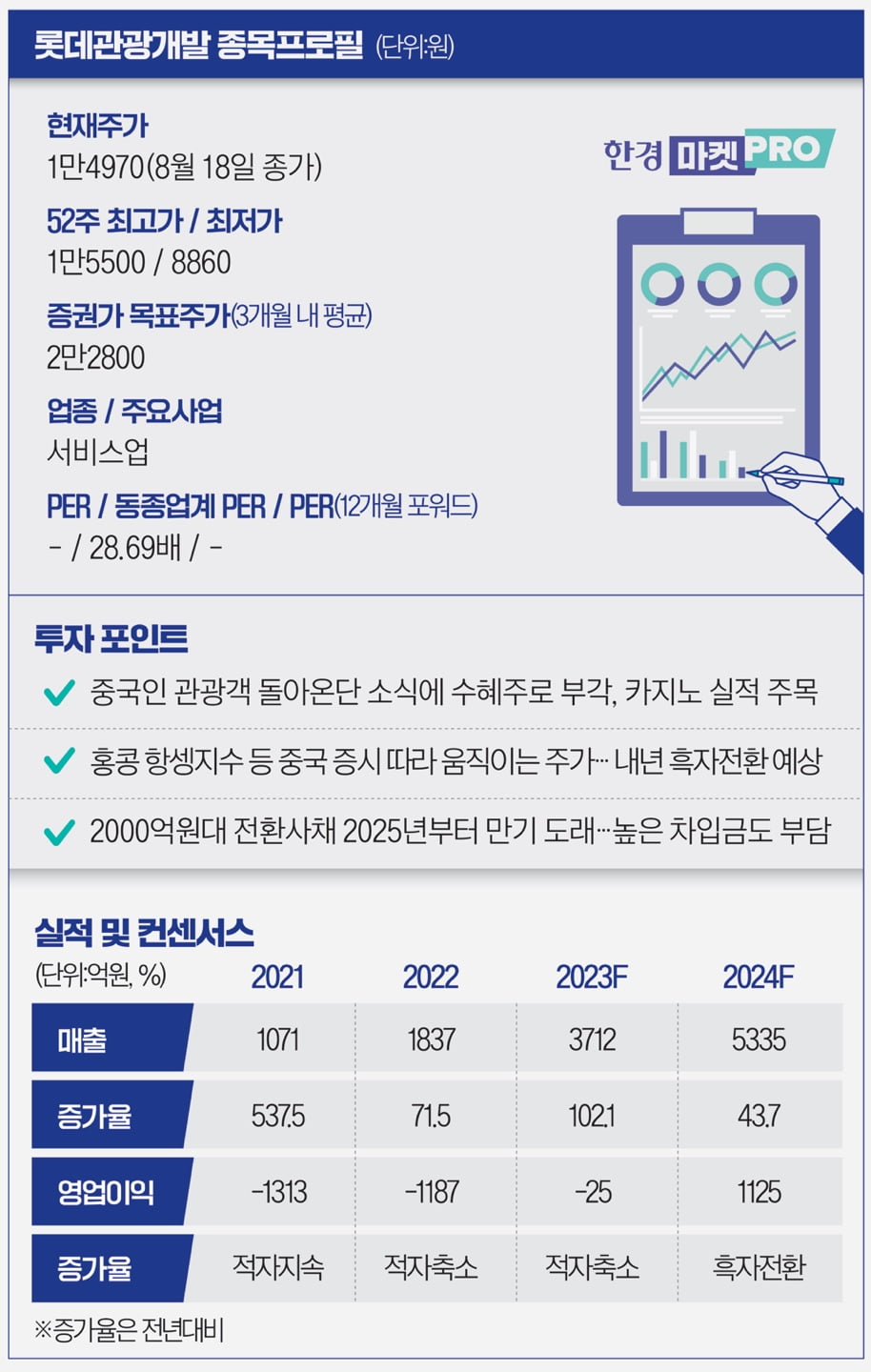

中 증시나 항셍지수와 같이 움직이는 롯데관광개발 주가

알고보면 카지노보단 중국 테마에 가까워…유커 호재에 '껑충'

내년부터 영업익 흑자 전망도…카지노 실적 갈수록 증가

수백억 달하는 이자비용 부담, CB 전환가액도 꼭 챙겨야

롯데관광개발의 주력 사업은 호텔이 아닌, '카지노'입니다. 앞서 롯데관광개발은 복합리조트 제주드림타워에서 카지노 사업을 진행하기 위해 2014년 정관을 개정해 카지노업을 사업목적으로 추가했습니다. 제주드림타워는 2016년 첫 삽을 뜬 뒤 4년만인 지난 2020년에 완공됐으나 예기치 못한 코로나 확산으로 하늘길이 막히면서 2년가량 외국인 전용 카지노의 정상적인 영업이 불가능했습니다. 그간 카지노 영업을 제대로 못 한 롯데관광개발 입장에선 이번 유커 유치가 무엇보다 중요하죠.

중국 관련주로 불리는 롯데관광개발…왜?

롯데관광개발이 속한 테마를 자세히 보면 사실 카지노보단 중국에 더 민감하게 반응합니다. 시장에선 롯데관광개발을 중국 관련주로 보고 있죠. 실제로 롯데관광개발 주가는 홍콩 항셍지수나 중국 본토 상하이지수가 빠질 때 같이 하락하는 경향을 보입니다. 지난해 10월 말 항셍지수가 시진핑 중국 국가주석의 3연임 등의 정치적 이슈로 9% 넘게 급락할 때 롯데관광개발 주가도 이유 없이 15%가량 하락했죠.시장에서 롯데관광개발을 중국 테마로 보는 것은 야심 차게 준비한 제주 드림타워 때문입니다. 당시 롯데관광개발은 중국 녹지그룹과 함께 드림타워를 준공했습니다. 제주드림타워는 최신식 외국인 카지노 시설 외에 대규모 호텔시설과 쇼핑몰 등 편의시설을 두루 갖춰 제주도에서 주요 관광시설입니다. 롯데관광개발의 주요 수익원입니다.

제주 드림타워의 내부 시설만 보더라도 제주도를 찾는 중국인 관광객을 타깃했다는 것을 금세 알 수 있습니다. 중국인이 선호하는 황금색 인테리어를 곳곳에서 볼 수 있으며, 중국어로 된 안내판이 모든 시설에 붙어있습니다.

증권사 평균 롯데관광개발의 목표주가는 2만2800원으로 나타났습니다. 현 주가(1만4970원) 대비 상승 여력이 충분하다고 본 것이죠. 롯데관광개발 제주 드림타워의 외국인 투숙 비율도 올라가는 추세죠. 올해 3월 32%, 6월 56%, 7월에는 61%로 늘어났습니다. 외국인 투숙객 중 절반 가까이(48%)가 카지노 이용객입니다. 지난달 하루 평균 853명이 카지노를 이용해 7월 카지노 이용객 수는 약 2만7000명을 기록했습니다.

롯데관광개발의 올해 1월부터 7월까지 호텔사업 매출액은 508억원, 카지노 매출액은 681억원을 각각 달성했습니다. 전년 동기 누계액과 비교하면 호텔 매출은 57.2% 줄었지만, 카지노는 145.3% 증가했죠.

이기훈 하나증권 연구원은 "롯데관광개발의 경우 지난달에 이미 호텔·카지노 합산 약 300억원의 매출을 달성해 3분기 1000억원의 매출 달성을 통한 흑자 전환이 사실상 확정됐다"며 "막 손익분기점(BEP)이 넘어가는 구간에서 중국 단체 관광까지 재개되며 가파른 실적 레버리지 효과가 기대된다"고 분석했습니다.

매년 수백억원에 달하는 이자비용 부담…CB 이슈도 중요

그렇다고 롯데관광개발이 장밋빛 미래만 있는 것은 아닙니다. 앞으로 해결해야 할 과제도 상당하죠. 바로 코로나19로 인한 긴 팬데믹 터널 속에서 쌓아온 '빚'입니다. 쉽게 말해 재무 구조상 높은 부채비율은 빨리 털어내는 것이 좋단 의미입니다.롯데관광개발의 부채비율은 2020년부터 급상승하기 시작했습니다. 시기적으로 제주 드림타워가 2020년 12월에 개장했고 이듬해인 2021년에 카지노 사업장을 확정이전했다는 점을 비춰보면 이때부터 대규모 자금조달을 시행한 것으로 보입니다. 롯데관광개발의 연결 기준 부채비율은 2019년 88.1%에서 2020년 430.1%, 2021년 2371.9%까지 치솟았죠. 작년 말에는 678.1%로 집계됐습니다. 재무 개선이 시급하죠.

투자 시 기발행된 전환사채(CB) 전환가액도 꼭 챙겨야 할 투자 포인트입니다. 지난 6월 말 기준 기발행된 롯데관광개발의 CB 규모는 2164억원에 달합니다. 이 중 당장 주식으로 전환이 가능한 CB 규모는 1899억원입니다. 만약 물량이 쏟아질 경우 오버행(대량 매각 대기 물량) 이슈가 생길 수 있습니다. 이들 CB의 전환가액은 1만2762~1만3850원 사이입니다. 현 주가가 1만4000원을 웃돌고 있는 것을 감안하면 당장 주식으로 팔아도 수익을 낼 수 있는 구조죠.

다만 CB에 표면금리(최대 15%)랑 만기 금리(최대 10%)가 있는 만큼 현 주가에선 CB물량이 쏟아질 가능성이 낮단 의견도 있습니다. CB투자자들 입장에선 CB 이자로 벌어들이는 수익이 더 매력적이란 이유에서죠. 단, 롯데관광개발 주가가 계속해서 오를 경우 CB 투자자들이 주식으로 전환해 매도에 나설 가능성은 커집니다.

류은혁 기자 ehryu@hankyung.com

![8월 셋째 주, 마켓PRO 핫종목·주요 이슈 5분 완벽정리 [위클리 리뷰]](https://img.hankyung.com/photo/202308/ZA.34134952.3.jpg)

![[마켓PRO 칼럼] 갈림길 있는 증시, 못채웠다면 기회로](https://img.hankyung.com/photo/202308/01.34260837.3.jpg)

![[단독] 한국서 편의점은 미친짓?…결국 터질게 터졌다](https://img.hankyung.com/photo/202502/AA.10535089.3.jpg)