"엔터株, 하반기에도 신인 아티스트가 실적 견인할 것"-삼성

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

투자의견 '비중확대' 제시

최민하 삼성증권 연구원은 5일 보고서를 내고 엔터업종에 비중확대(overweight) 의견을 제시했다. 그는 "상반기 엔터 업종의 실적이 크게 성장했기 때문에 추가 성장에 대한 우려가 있는 상황"이라면서도 "신규 아티스트들이 좋은 성과를 내며 영업이익 성장을 이끌 것"이라고 설명했다.

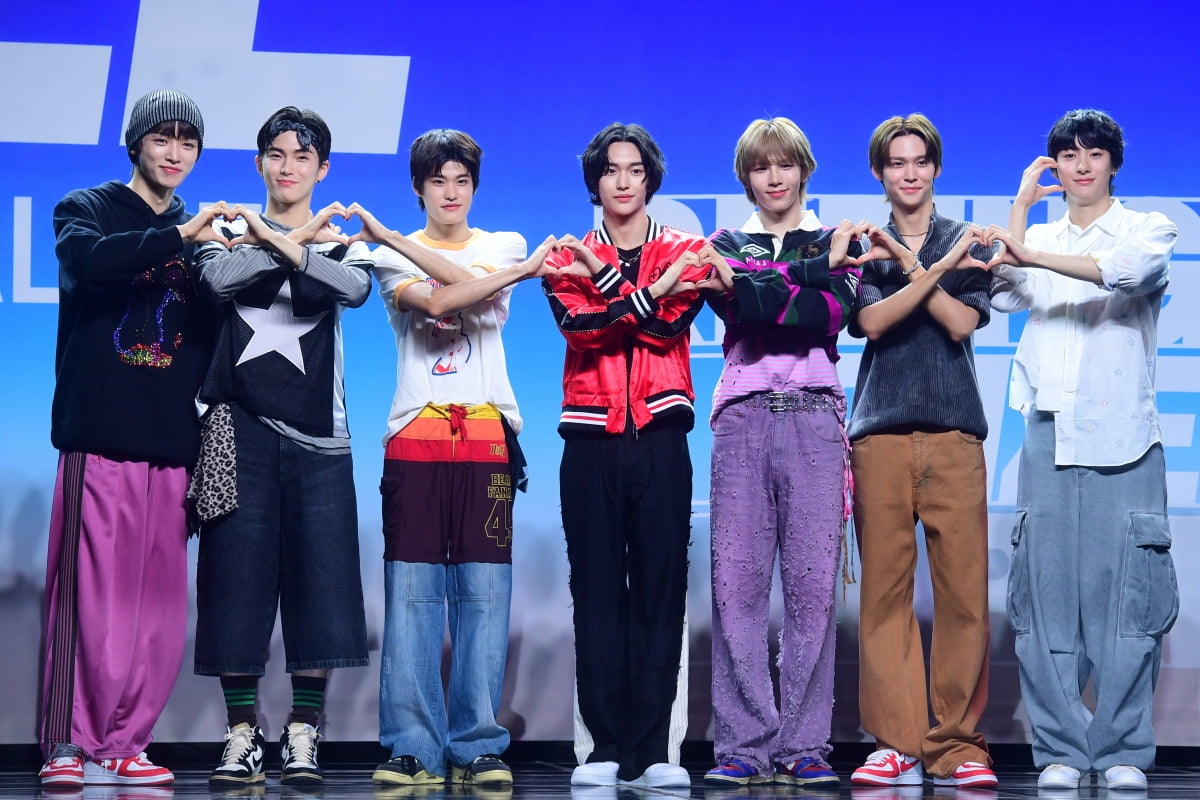

이어 "에스엠의 '라이즈', YG엔터테인먼트의 '베이비몬스터', 하이브의 '아일릿' 등이 데뷔할 예정"이라며 "주요 엔터 업체들이 레이블, 제작센터 체제를 도입하는 등 체계적인 시스템을 갖췄기 때문에 아티스트의 활동에 힘이 실릴 것"이라고 했다.

최 연구원은 팬 커뮤니티 플랫폼에도 주목했다. 그는 "하이브의 플랫폼 위버스는 내년부터 구독 서비스를 개시하며 수익화를 노리고 있다"며 "디어유도 현지 파트너사와 손잡고 일본·중국 등 해외 시장 진출을 시도하고 있다"고 짚었다.

그러면서 "엔터사들은 해외 유망기업에 투자해 사업 영역 확장, 투자수익 창출을 목표로 하고 있다"며 "미국·일본·중국 등 현지화 아티스트의 성과도 엔터 업체의 주요 성장원이 될 것"이라고 예상했다.

연초 대비 엔터사들의 주가 수익률은 높지만 최근 3개월 수익률은 부진한 상황이다. 최 연구원은 "음반·음원 판매량 증가, 월드투어 재개에 힘입어 엔터사의 주가, 실적이 우상향 추세를 이어가고 있다"며 "최근엔 밸류에이션(실적 대비 주가 수준) 부담 때문에 저조한 모습을 보이고 있다"고 설명했다.

에스엠에 대해 최 연구원은 "에스엠의 주가는 최근 3개월간 30% 가까이 오르며 시장 수익률을 웃돌았다"며 "상반기 지속됐던 경영권 분쟁 이슈가 끝나 하반기부터 실적이 개선될 것이란 기대감이 반영된 것"이라고 말했다.

진영기 한경닷컴 기자 young71@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

!['마스크걸' 김모미 목소리에 '이 회사' 기술 들어갔다는데… [Geeks' Briefing]](https://img.hankyung.com/photo/202308/01.34367871.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)