9월 FOMC 금리동결 예상, 그렇다면 11월에는?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

By Francesco Casarella / 2007년에 설립된 Investing.com는 실시간 시세, 스트리밍 차트, 최신 금융뉴스, 기술적 분석, 중개인 목록 및 리스트, 경제 캘린더, 도구 및 계산기 등 금융시장과 관련된 도구와 정보를 제공하는 가장 확실한 자료 및 정보원입니다.

(2023년 9월 19일 작성된 영문 기사의 번역본)

- 연준의 금리 결정을 앞두고 모든 시선이 연준을 향하고 있다.

- 시장에서는 금리동결을 예상한다.

- 11월 전망은 아직 불확실한 가운데 투자자들은 대망의 피벗(연준의 정책전환)이 도래할지 고민하고 있다.

지난주 분석글에서 필자는 인플레이션 데이터 간 주목할 만한 차이에 대해서 언급한 바 있다. 소비자물가지수(CPI)는 가속화된 반면 근원 CPI는 둔화되고 있다는 내용이었다. 이 시기에 유럽중앙은행은 기준금리를 0.25%p 인상했다.

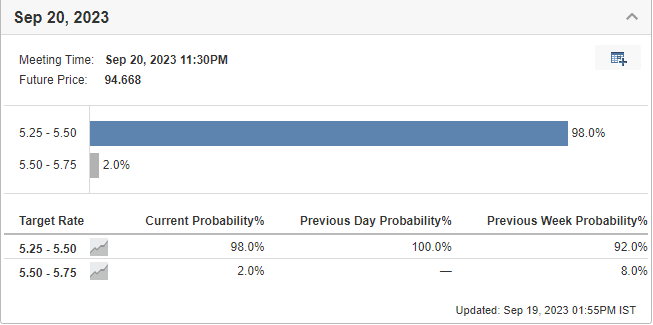

그러나 이번 주의 초점은 바로 연준의 금리 결정이다. 현재 시장에서는 금리동결을 강력하게 예상하고 있다. 인베스팅닷컴 연준 금리 모니터링 도구에 따르면 금리동결 확률은 거의 100%로 지난주의 92%보다 더 높아졌다.

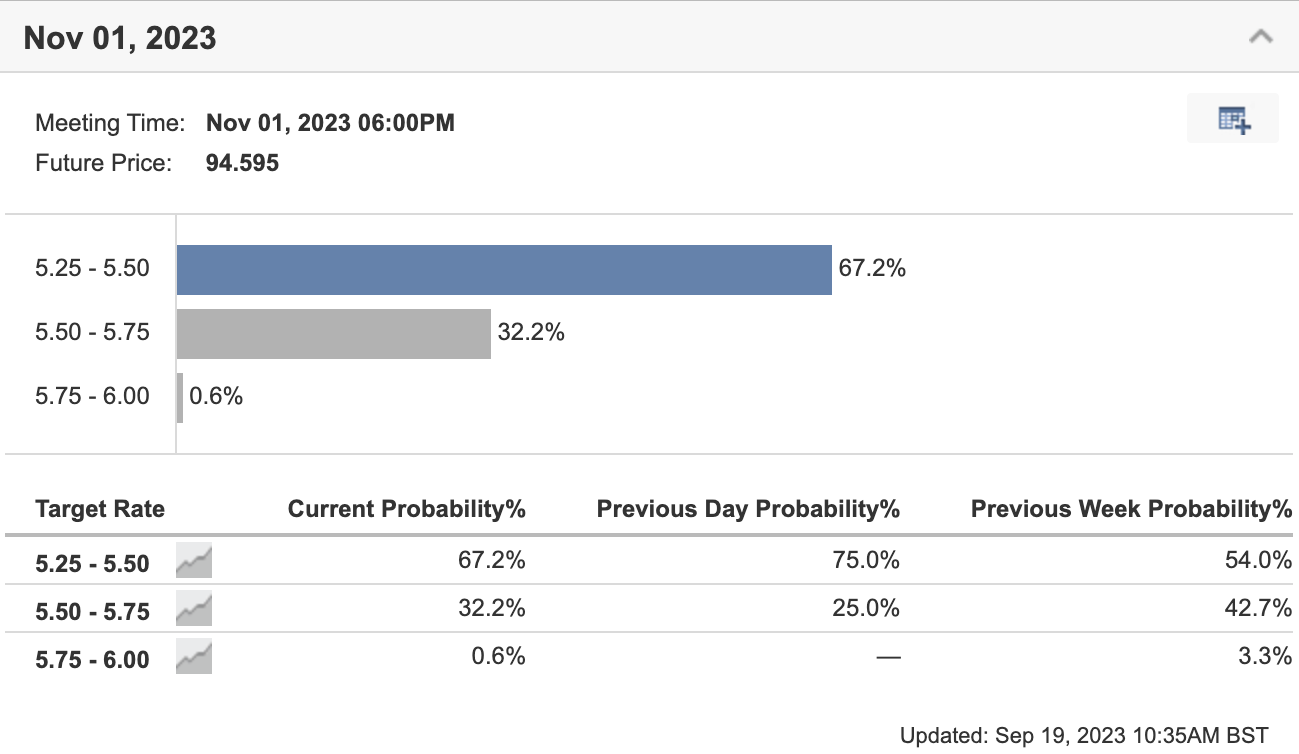

그러나 11월 금리 결정에 대한 전망은 훨씬 더 복잡해 보인다. 현재 시장에서는 11월 최종 금리인상 가능성을 32%로 보고 있다.

불확실성이 커지면서 많은 투자자가 올해 남은 기간 동안 전략을 조정할지 고민하고 있다. 그러나 역사적으로 볼 때 일상적 이벤트를 기반으로 예측하고 이에 근거해 투자하는 것은 심각한 오류를 범할 수 있다.

이론적으로는 오랫동안 기다려온 연준의 피벗(정책전환)이 2월과 3월 사이에 이미 나타났어야 하지만 아직도 불확실성이 매우 높다.

그렇다면 과연 피벗 시점은 언제가 될까?

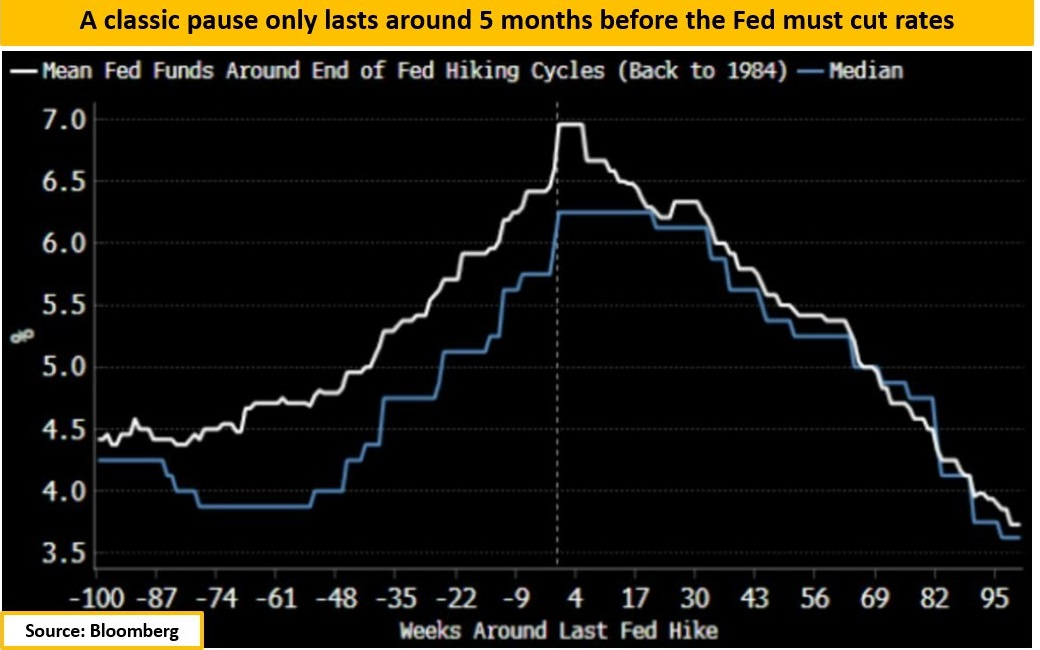

역사적으로 금리인상 사이클이 종료되고 금리인하가 시작될 때까지 공백기는 평균적으로 5개월간 지속되었다.

이는 인플레이션이 둔화될 조짐을 보이고 연준이 더 이상 금리를 인상할 필요가 없어진다면 2024년 1분기에 금리인하가 시작될 수 있음을 시사한다. 하지만 조건부 시나리오일 뿐이다.

한편 미국 경제, 특히 노동시장은 여전히 탄력적이고 강력하게 때문에 데이터에서 경기침체가 나타나기 시작한 유럽보다 연준이 더 많은 정책 유연성을 확보할 수 있다.

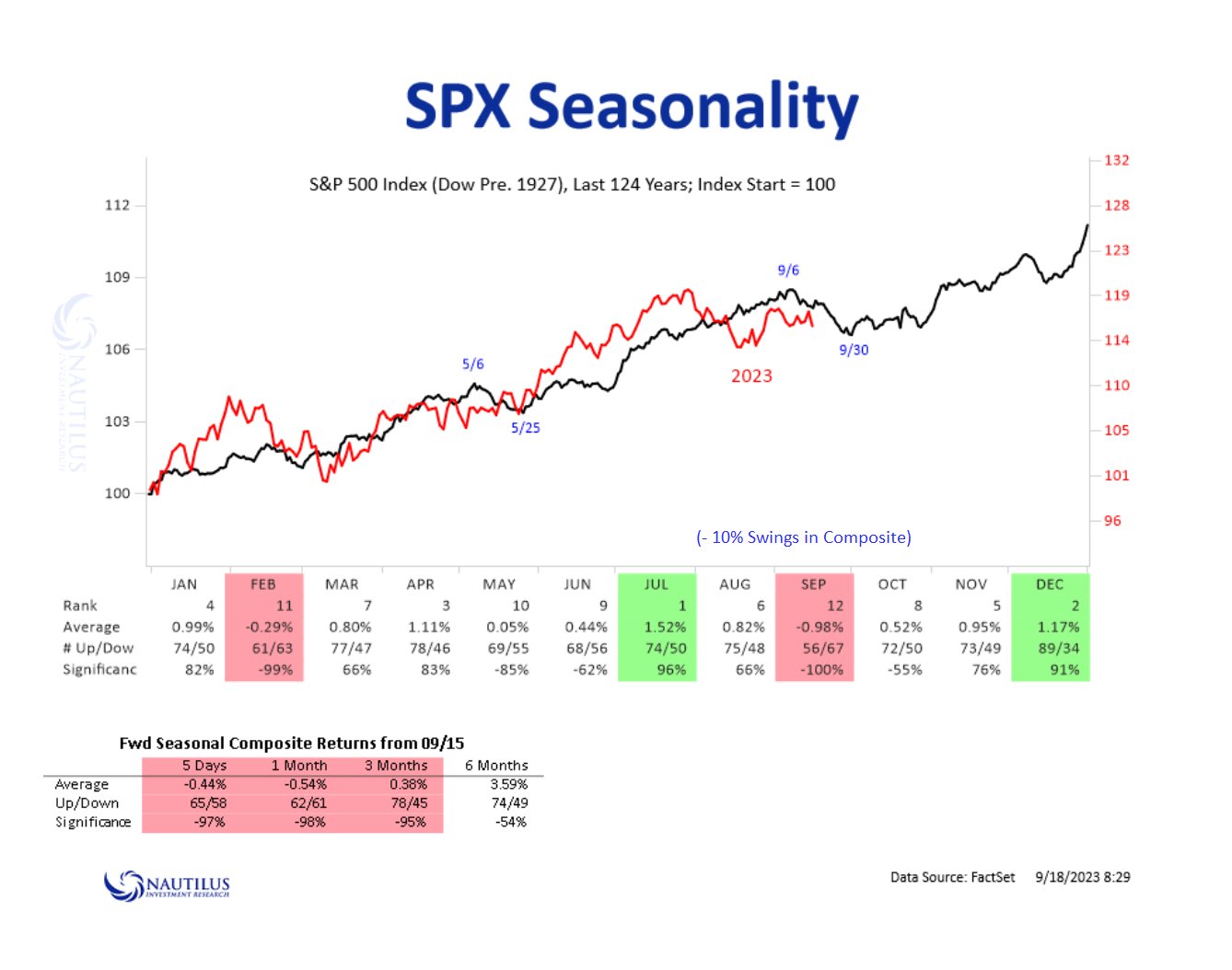

역사적으로 본다면 9월에는 S&P 500 지수 실적이 가장 안 좋았다. 계절성 측면으로 볼 때 플러스 수익률보다 마이너스 수익률이 나타난 기간이 더 많았다(67대 56).

하지만 지난 1년 반 동안 우리가 배운 한 가지가 있다면, 연준이 시장에 크게 신경 쓰지 않는 것 같다는 점이다. 필자는 연준이 진정으로 금리인상을 중단할 의향이 있는 시기에 대해 알려주지 않을 것이라고 생각한다.

해당 기사는 인베스팅닷컴에서 제공한 것이며 저작권은 제공 매체에 있습니다. 기사 내용 관련 문의는 해당 언론사에 하시기 바랍니다.

※ 해당 기사 원문 보러가기

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)