무섭게 떨어지는 코스피 '보험' 들러 가볼까

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

보험주, 하락장에서도 '약진'

"보험주, 대외 여건 악화·연말 배당 매력 부각돼 강세"

"새 회계기준 관련 제도 불확실…11월까지 지켜봐야"

"보험주, 대외 여건 악화·연말 배당 매력 부각돼 강세"

"새 회계기준 관련 제도 불확실…11월까지 지켜봐야"

5일 한국거래소에 따르면 전날 코스피 지수는 2.41% 하락하며 2400선을 겨우 사수했다. 코스닥 지수도 4% 넘게 밀리며 900선을 간신히 지켰다. 3년 만기 국채 금리, 원·달러 환율은 연고점을 뚫는 등 주식 시장에 대한 투자심리가 위축됐다. 미국의 긴축이 장기간 이어질 것이란 우려가 반영된 탓이다.

주가가 줄줄이 하락하는 약세장에서도 강세를 보인 업종이 있다. 바로 보험이다. 전날 'KRX 보험' 지수는 0.71% 상승했다. 17개 업종별 KRX 지수 가운데 KRX 보험 지수만 유일하게 상승했다. 이 지수는 삼성생명, 삼성화재, DB손해보험, 현대해상, 한화생명 등 주요 생명·손해보험주 10개를 담고 있다.

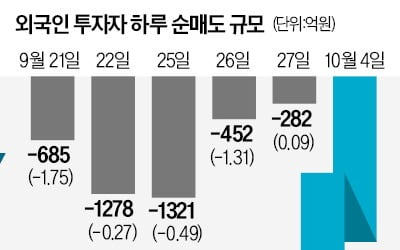

전날 유가증권시장에서 수천억원을 순매도한 기관·외국인 투자자도 보험 업종만큼은 집중 매수했다. 외국인과 기관은 유가증권시장에서 보험주를 각각 53억원, 41억원 순매수했다. 다만 개인은 95억원 매도 우위를 보였다.

최근 1개월(9월 4일~10월 4일)로 분석 기간을 넓히면 수익률 차이는 분명히 드러난다. 이 기간 KRX 업종 지수에서 상승 곡선을 그린 건 KRX 보험(8.4%)이 유일하다. KRX 에너지화학, 기계장비, 반도체, 미디어&엔터테인먼트 지수는 10% 이상 급락했다. 같은 기간 코스피도 6.16% 밀렸다.

연말이 다가오며 보험주가 가진 배당 매력도 부각된 것으로 풀이된다. 보험주는 금융주, 통신주와 함께 대표적인 배당주로 분류된다. 교보증권은 올해 보험사들의 예상 배당수익률을 5.2~11.8%로 추정했다. 동양생명 11.8%, 한화생명 8.1%, 현대해상 7.9%, DB손해보험 6.2%, 삼성화재 6.1%, 한화손해보험 6%, 삼성생명 5.2% 등이다.

안영준 하나증권 연구원은 "최근 몇 년간 손해보험사가 생명보험사보다 기대 배당수익률이 높았다"며 "올해는 현 주가 기준 10%대 배당을 예고한 한화생명, 동양생명의 배당 매력이 부각됐다"고 설명했다. 그러면서도 "한화생명과 동양생명은 작년에 배당금을 아예 지급하지 않았다"며 "보험주 중에서도 옥석을 가려 투자해야 한다"고 말했다.

새 회계기준(IRFS17)이 도입되며 보험사 실적 추정치에 변동성이 큰 상황이다. IFRS17 도입으로 인한 합리적인 실적 추정은 9월 결산 이후에나 가능할 전망이다. 아울러 금융당국은 지난달 보험사들의 수익 뻥튀기 논란이 일자 내년부터 보험부채 할인율을 낮추는 제도 개선안을 내놨다. 그렇게 되면 보험사들의 순이익이 예상보다 낮게 나와 배당 확대 가능성도 줄어들 수 있다.

안 연구원은 "11월로 예상되는 계리적 가정 가이드라인 영향이 확정되기 전까지 주가는 등락을 거듭할 것"이라고 내다봤다. 11월 이후 3분기 실적이 확정되면 보험사 간 실적을 정확하게 비교할 수 있고, 배당가능이익 규모도 추정할 수 있을 것으로 전망된다.

진영기 한경닷컴 기자 young71@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)