“삼성바이오로직스, 올 3분기 실적 전망치 웃돌 것”

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

하나증권 분석

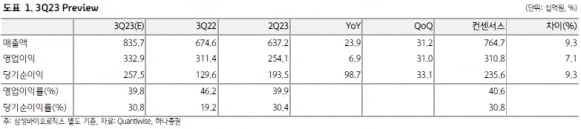

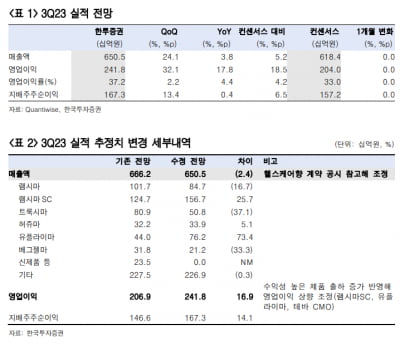

삼성바이오로직스의 2023년 3분기 별도 재무제표 기준 매출과 영업이익은 각각 8357억원과 3329억원으로 예상했다. 전년 동기 대비 각각 23.9%, 6.9% 늘어날 것이란 전망이다. 컨센서스를 각각 9.3%와 7.1%를 웃도는 수치다.

3분기 호실적의 주요 요인으로 우호적인 환율 효과 및 생산 일정에 따른 배치 수 증가를 꼽았다.

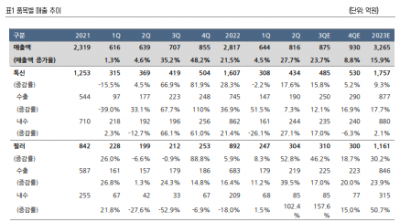

연결 재무제표 기준 3분기 매출과 영업이익은 1조23억원, 2895억원으로 예상했다. 매출은 전년 동기 대비 14.8% 늘었지만 영업이익은 10.9% 줄어든 수치다. 연결 자회사인 삼성바이오에피스가 지난해 3분기 유럽 승인으로 단계별기술료(마일스톤)를 수령한 것에 대한 기저효과가 발생할 것으로 예상했다.

삼성바이오로직스는 전날 올해 연매출 목표치(가이던스)를 기존 3조5265억원에서 3조6016억원으로 높였다. 론자와 우시 등 글로벌 위탁생산(CMO) 기업들은 초기단계 프로젝트 수요의 부진으로 가이던스를 낮춘 것과 대조적이라는 판단이다.

박재경 연구원은 “삼성바이오로직스는 상업 단계의 프로젝트가 매출 대부분을 차지한다”며 “상업 단계 프로젝트는 장기계약으로 바이오텍 경기 부진의 영향을 거의 받지 않는다"고 설명했다.

하나증권은 기업가치 산정(밸류에이션) 방식을 변경하며 삼성바이오로직스에 대한 목표주가를 95만원으로 낮췄다. 투자의견 ‘매수’는 유지했다.

기존에는 장기 실적을 기반으로 현금흐름할인법(DCF)을 활용해 삼성바이오로직스의 목표주가를 산출했다. 이제는 삼성바이오로직스가 초기의 급속한 성장기를 지났다는 판단 아래 기업가치 대비 상각 전 영업이익(EV/EBITDA)을 적용했다고 설명했다.

박 연구원은 “목표주가는 하향 조정했지만 긍정적인 투자의견을 유지한다”며 “삼성바이오로직스는 매출의 대부분이 달러 기반인 만큼 환율 상승 구간에 유리하며, 하반기 호실적이 전망되는 만큼 실적이 주가에 미치는 영향은 더욱 강해질 수 있다”고 말했다.

박인혁 기자 hyuk@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)