IPO 대어 '또' 뜬다…'몸값 3조' 서울보증보험 투자 매력은?

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

서울보증보험 13일 수요예측

내달 3일 유가증권시장 상장 목표

KRX 보험지수 수익률 1위

고배당 매력도 부각되지만

오버행·100% 구주매출 등 부담

내달 3일 유가증권시장 상장 목표

KRX 보험지수 수익률 1위

고배당 매력도 부각되지만

오버행·100% 구주매출 등 부담

서울보증보험은 높은 배당성향을 내세우면서 투자 매력도를 내세우고 있다. 최근 고금리 장기화 속 보험주가 약진하는 점도 긍정적이다. 다만 고평가 논란과 공적자금 회수에 목적을 둔 상장이라는 시장의 의구심이 남아 있다. 오버행(잠재적 매도 물량)에 따른 주가 급락도 우려 요인이다.

11일 금융투자업계에 따르면 서울보증보험은 오는 13~19일 5거래일간 기관투자자 대상 수요예측을 거쳐 공모가를 확정한 뒤 이달 25~26일 일반투자자 대상 공모 청약에 나선다. 유가증권 시장 상장은 내달 3일로 계획하고 있다.

전량 구주매출·오버행 부담

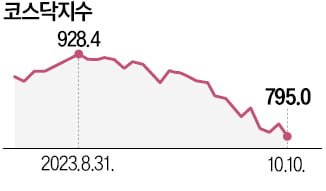

상장하는 기업 중 공모가 기준 시가총액이 가장 규모가 큰 대어지만, 시장의 관심이 커져 있는 것과 별개로 흥행은 장담할 수 없다. 우선 증시 상황이 녹록지 않다. 이달(10월 4~10일·5거래일) 들어서만 코스피지수는 2.54%, 코스닥지수는 5.47% 하락하며 변동성을 확대했다. 지난 5일 먼저 코스피에 입성한 두산로보틱스도 상장 첫날 '따블(공모가 2배)'에도 못 미치며 당초 기대보다 아쉬운 주가 흐름을 보이고 있단 평가를 받았다.더군다나 이번 상장은 최대주주인 예보가 가진 주식(주식 수 6552만8906주·지분율 93.58%)을 매각하는 방식, 즉 100% 구주 매출로 진행된다. 당초 서울보증보험 상장은 1997년 국제통화기금(IMF) 사태 때 지급 불능 상태에 빠졌던 회사에 당시 예금보험공사가 투입한 10조원가량의 공적 자금을 민영화를 통해 회수하겠단 목적에서 추진됐다.

예보의 취득 지분(93.58%) 가운데 전체 발행주식(6982만1598주)의 10%인 698만2160주만 일단 공모가에 매출될 예정이다. 구주 매출은 회사의 성장을 위해 활용되는 것이 아닌 기존 주주들의 엑시트 자금으로 투입된다는 점에서 투자 매력도를 깎아 먹는 요인이다. 오버행(잠재적 매도 물량) 부담도 흥행에 걸림돌이 될 전망이다. 상장 후 유통 가능 물량은 14.07%(982만4064주)에 그치지만, 상장 규정에 따라 매각 제한이 걸린 예보의 보유 물량(주식 수 5854만6746주·지분율 83.85%)은 6개월 뒤 모두 풀린다.

또 서울보증보험은 의무보호예수 기간이 끝난 후 2~3년간 블록딜(시간외 대량매매) 방식 등을 통해 최대 33.85%의 지분을 추가 매각하는 한편, 경영권 지분(50%+1) 매각 또한 검토한단 계획도 밝혔다. 향후 2~3년간은 대규모 물량 출회에 따른 주가 급락 리스크를 염두에 둬야 하는 것이다.

기업가치의 적정성과 관련한 의문도 남아 있다. 공적자금 회수가 목적인 상장이란 점에서 당초 기업가치를 높게 받아낼 수밖에 없는 구조란 지적이 나온다. 서울보증보험의 희망 공모 가격은 3만9500~5만1800원, 이를 기준으로 한 예상 시가총액은 2조7579억~3조6167억원으로 최근 상장한 두산로보틱스(1조6853억원) 시총의 약 2배 규모다.

증시 불확실성 속 보험주 관심↑…고배당 매력도 부각

또 눈길을 끄는 건 배당성향이다. 대표 고배당주인 국내 5대 금융지주의 배당성향이 30%를 밑돈다는 점에서 50%가 넘는 배당성향은 상당한 투자 유인이 된다. 별도 재무제표 기준 최근 3년간 서울보증보험의 배당성향은 2020년 32%, 2021년 50.2%, 2022년 50.2%이었다. 회사는 향후에도 50% 이상이 배당성향을 유지하겠다고 했다.

이와 관련해 이병건 DB금융투자 연구원은 "배당성향의 경우 독점적인 영업을 통해 외형은 지속적으로 성장하지만, 단기적으로 당기순이익이 감소하면서 배당성향이 높아지더라도 주당배당금(DPS)가 정체 내지 감소하는 구간이 나타날 수 있다는 점에는 주의가 필요해 보인다"며 "일단 2023년에는 당기순이익이 전년 대비 감소해 배당성향이 70% 수준까지 높아지지 않으면 DPS가 감소할 가능성이 있다"고 설명했다.

올해 반기 말 연결 재무제표 기준 회사의 영업수익(매출)은 매출액은 1조3268억원, 순이익은 1891억원으로 전년 반기 대비 매출은 10.7% 증가한 반면 순이익은 42.2% 감소했다. 이 연구원은 또 "회사 측에서는 2024년 경기가 돌아서면서 손해율이 하락하고 구상을 통해 이익이 다시 늘어날 것이라는 관점을 제시하고 있지만, 향후 상황에 대해서는 지켜볼 필요가 있을 것"이라고 조언했다.

신현아 한경닷컴 기자 sha0119@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)