"한섬, 3분기 실적 당초 예상보다 부진할 것…목표가↓"-흥국

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

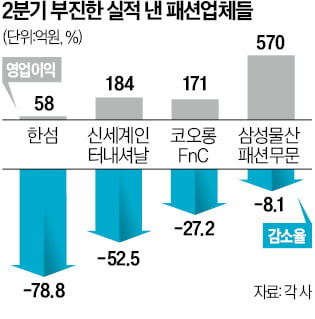

박종렬 흥국증권 연구원은 20일 "한섬의 3분기 실적은 매출 3282억원, 영업이익 171억원으로 당초 예상보다 부진할 것으로 예상된다"며 "소비경기 침체와 해외여행 증가 등이 패션 소비지출 감소로 작용하고 있는 가운데 지난해 3분기까지의 높은 기저 효과도 부담으로 작용할 것"이라고 말했다.

외형 감소보다 영업이익 감익 폭이 큰 것은 신규 브랜드 런칭과 매장에 대한 투자로 광고선전비와 감가비 등 판관비 부담 확대 따른 결과라는 게 박 연구원의 분석이다.

4분기 매출은 4401억원, 영업이익은 461억원으로 부진한 실적이 지속되겠으나 영업이익의 감익 폭은 크게 축소될 것으로 예상된다.

박 연구원은 "비록 올해 실적은 부진하지만 내년부터는 본격적인 회복이 가능할 것이고 이를 통한 주가 재평가도 지속 가능할 것"이라고 말했다.

차은지 한경닷컴 기자 chachacha@hankyung.com

!["니트 한 장에 수백만원 부담됐는데"…'가성비'에 반했다 [양지윤의 왓츠in장바구니]](https://img.hankyung.com/photo/202310/01.34743411.3.jpg)

![코로나 이겨낸 '타임'마저도…"심상치 않다" 패션업계 공포 [양지윤의 왓츠in장바구니]](https://img.hankyung.com/photo/202308/01.34220249.3.jpg)