가계대출 역대급 증가에…은행 금리 더 올린다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

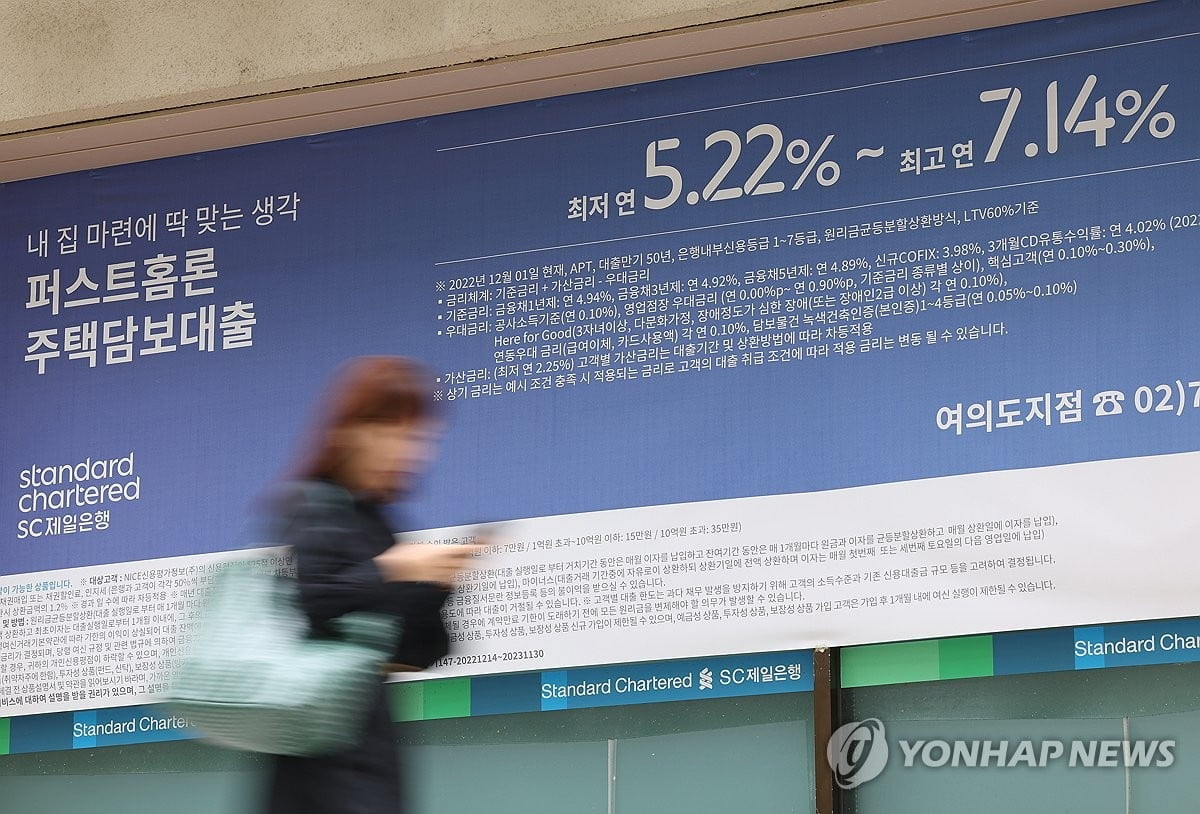

KB국민·우리·NH농협에 이어 신한은행도 이번 주 일부 가계대출 상품의 금리를 올리기로 했다.

미국 국채금리 상승과 은행 자금 조달 경쟁에 이처럼 가계대출 억제 압박까지 겹치면서, 결국 주요 시중은행의 대출금리는 지표금리보다 더 큰 폭으로 뛰고 영끌(영혼까지 끌어모아 대출) 족의 속은 타고 있다.

만약 앞으로 가계대출 증가세가 뚜렷하게 꺾이지 않을 경우, 금융 당국이 가산금리를 적용한 '스트레스 총부채원리금상환비율(DSR)' 등에 더해 'DSR 예외 축소' 등의 추가 대책을 내놓을지도 주목되고 있다.

29일 금융권에 따르면 5대 시중은행(KB국민·신한·하나·우리·NH농협)의 26일 기준 가계대출 잔액은 684조8천18억원으로 9월 말(682조3천294억원)보다 2조4천723억원 또 증가했다.

월 증가 폭으로는 2021년 10월(+3조4천380억원) 이후 2년 만에 가장 크다.

특히 주택담보대출이 2조2천504억원(517조8천588억원→520조1천93억원) 불었고, 지난달 1조762억원 줄었던 신용대출도 이달에는 5천307억원 반등했다.

월말까지 큰 이변이 없는 한 5대 은행의 신용대출까지 2021년 11월(+3천59억원) 이후 1년 11개월 만에 반등할 전망이다.

이처럼 가계대출 증가세가 쉽게 진정되지 않자 시장금리가 급등하는 시기에 시중은행들이 일부러 추가로 금리를 더 올리는 이례적 현상도 이어지고 있다.

신한은행은 최근 내부 회의를 거쳐 다음 달 1일부터 가계대출 일부 상품의 금리를 소폭 인상하기로 결정했다.

구체적으로는 주택담보대출 가운데 신규코픽스·신잔액코픽스(6개월 주기) 기준 변동금리의 가산금리가 0.05%포인트(p) 오르고, 전세자금대출과 신용대출 가운데 지표 금리가 1년물 이하인 상품의 가산금리도 0.05%p 상향 조정된다.

신한은행보다 앞서 이미 KB국민은행은 11일부터 주택담보대출과 전세자금대출 금리를 최대 0.3%p 올렸고, 우리은행도 13일부터 같은 상품군의 금리를 최대 0.3%p 높였다.

NH농협은행은 17일 주택담보대출과 전세자금대출의 우대금리를 최대 0.3%p 축소해 사실상 대출금리를 인상했다.

개별 은행의 잇따른 인위적 금리 인상으로 최근 은행권 대출금리 인상 폭은 지표금리인 은행채나 코픽스 상승 폭을 웃돌고 있다.

KB국민·신한·하나·우리은행의 27일 기준 주택담보대출 혼합형(고정) 금리(은행채 5년물 기준)는 연 4.360∼6.760% 수준이다.

약 한 달 전 9월 22일(연 3.900∼6.490%)과 비교해 하단이 0.460%포인트(p) 뛰면서 4%대로 올라섰다.

이 오름폭(+0.460%p)은 같은 기간 혼합형 금리의 주요 지표금리인 은행채 5년물(+0.268%p·4.471→4.739%)보다 0.192%p나 높다.

가뜩이나 은행채 등 시장 금리가 최근 미국과 한국 긴축 장기화 전망과 은행채 발행 물량 증가 등의 영향으로 빠르게 오르는데, 가계대출 억제 방안의 하나로 가산금리 등까지 조절되면서 상승 속도가 빨라진 셈이다.

이들 은행의 주택담보대출 변동금리(신규 취급액 코픽스 연동·연 4.570∼7.173%) 역시 상단과 하단이 각 0.300%p, 0.074%p 높아졌다.

변동금리 하단 상승 폭(+0.300%p) 역시 주요 지표금리 코픽스(COFIX·+0.160%p)의 거의 두 배에 이른다.

가계대출 수요를 줄이고 대출 건전성을 확보하기 위해 은행권뿐 아니라 금융 당국도 '스트레스 금리 적용 DSR' 연내 도입 등의 대책을 추진하고 있다.

지난 25일 열린 금융감독원과 10개 은행 자금 담당 부행장 간 '은행자금 운용·조달 현황 점검 회의'에서 당국 관계자는 "스트레스 DSR 도입을 준비 중으로, 은행별로 사전에 관련 내규와 전산 시스템 등을 갖춰달라"고 요청했다.

DSR은 대출받는 사람의 전체 금융부채 원리금 부담이 소득과 비교해 어느 정도 수준인지 가늠하기 위한 지표로, 해당 대출자가 한해 갚아야 하는 원리금 상환액을 연 소득으로 나눈 값이다.

이 DSR 산정 과정에서 향후 금리 인상 위험 등을 반영해 실제 대출금리에 일정 수준의 가산금리까지 더한 '스트레스 금리'를 적용하면, 원리금 상환 부담이 늘어 대출 한도는 그만큼 줄어들게 된다.

금융권에서는 만약 가계대출이 계속 급증하면, 결국 전세자금대출 등 현재 DSR 산정 대상에서 빠져 있는 '적용 예외' 대출들이 추가로 DSR 적용을 받게 될 것이라는 관측도 나온다.

이창용 한은 총재는 앞서 23일 국정 감사에서 가계대출 규제 방향과 관련해 "현재 DSR 규제에 해당하는 차주의 비중이 작다"며 "당국과 단기적으로 DSR 규제의 루프홀(빠져나갈 구멍)이 많지 않도록, DSR 규제 해당 가구 수를 늘리는 방향으로 정책을 조정해서 어느 정도 증가를 막는지 보고 그다음 거시정책을 생각해야 한다"고 말했다.

한은은 지난 7월 '가계부채 증가의 원인과 영향, 연착륙 방안' 보고서에서도 가계부채 연착륙 정책으로서 ▲ DSR 예외 대상 축소 ▲ LTV(주택담보대출비율) 수준별 차등 금리 적용 ▲ 만기일시상환 대출 가산금리 적용 등을 제안했다.

학자금대출 정도만 제외하는 주요국들처럼 예외 없이 대부분의 대출을 DSR 규제에 포함하고 LTV가 높거나 만기일시상환을 선택하면 대출 금리를 올려 가계가 손쉽게 대출을 많이 받지 않도록 유도하자는 얘기다.

이달 15일 한국금융연구원 역시 거시건전성 관리를 강화하려면 전세자금대출 등 차주별 DSR 규제 예외를 최대한 줄여야 한다고 지적했다.

신용상 금융연구원 선임연구위원은 "DSR 제도의 본래 취지인 '상환능력 범위 내 대출' 원칙의 정착을 위해 예외 적용을 최소화하고 서민 주거 지원을 위해 LTV 등 여타 규제 수단을 활용하는 이원화 방안을 고려해야 한다"고 강조했다.

조시형기자 jsh1990@wowtv.co.kr