기아, 호실적에도 떨어지는 주가…"더 하락하긴 어렵다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

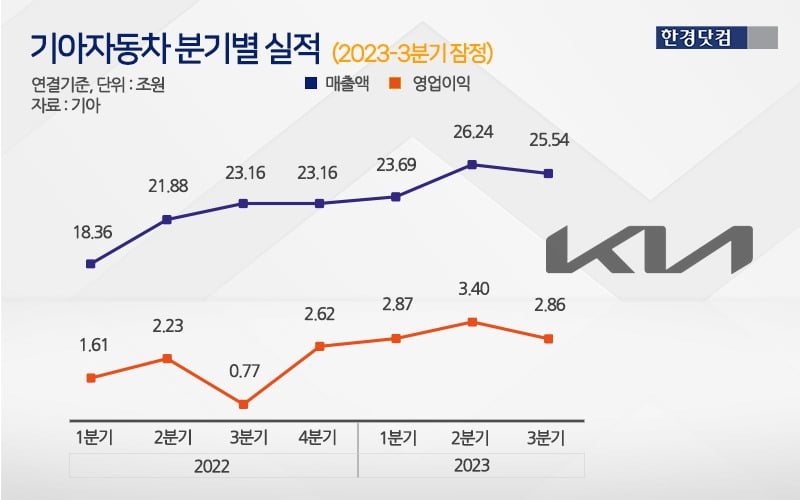

기아는 올 3분기 연결 영업이익이 2조8651억원으로 전년 동기 대비 272.9% 증가한 것으로 잠정 집계됐다고 27일 공시했다. 매출은 25조5454억원으로 이 기간 10.3% 늘었고, 순이익은 2조2210억원으로 384% 증가했다. 우호적인 환율과 고수익 차종인 스포츠유틸리티차량(SUV) 중심의 판매 개선, 재료비 하락 등의 영향에 양호한 실적을 냈단 분석이다.

기아가 4분기에도 높은 수익성을 이어갈 것이란 게 증권가 전망이다. 박연주 미래에셋증권 연구원은 "선진국 중심의 시황 호조가 지속되는 가운데 원재료 가격 하락, 환율 상승 등으로 4분기 영업이익도 높은 수준을 유지할 것으로 예상된다"고 밝혔다.

김귀연 대신증권 연구원은 "2024년 실적 피크아웃, 평균판매가격(ASP) 하락(인센티브 상승), 고금리 우려 지속되고 있으나, 재고, 트림 믹스 개선 트렌드(북미 소렌토·텔루 라이드 최상 트림 구매 비중 50% 수준) 감안 시, 실제 수익성 둔화폭 크지 않을 것"으로 전망했다.

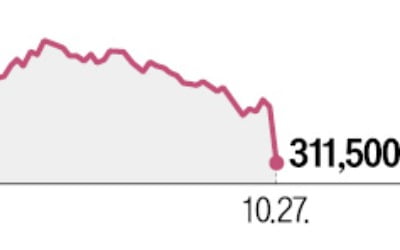

하지만 호실적에도 주가는 반대로 움직이고 있다. 미래에 대한 불확실성으로 인해 밸류에이션 디레이팅(주가수익비율 하락)이 진행 중이란 설명이다. 이와 관련해 김준성 메리츠증권 연구원은 "명백한 우려 요인이 존재한다"며 "대기 수요 소진과 경쟁 심화로 인센티브 상승세가 이어지고 있으며, 확대되는 전기차 시장 내 경쟁력 있는 신규 차량의 출시 부재 때문"이라고 설명했다.

그러면서 "지속 가능한 성장을 위해 내연기관차 점유율보다 더 높은 전기차 점유율 확보가 필요하다"면서도 "기아의 글로벌 내연기관차 점유율과 전기차 점유율 간 괴리는 좁혀지지 못하고 있다"고 분석했다. 이어 "기업가치 개선을 위해서는 시장의 선택을 받고 있는 경제성·편의성이 높은 전기차 출시가 필요하다"고 덧붙였다.

반면 이미 실적 둔화 우려는 주가에 반영된 만큼 주가가 더 떨어지긴 어려울 것이란 전망도 나온다. 지금이 저평가 구간이란 분석도 있다. 박연주 연구원은 "향후 고금리에 따른 자동차 수요 둔화 폭을 지켜볼 필요가 있으나, 기아는 선진국 매출 비중이 높고 브랜드 인지도도 과거보다 개선돼 상대적으로 높은 실적 방어력을 보일 것으로 예상된다"며 "현재 주가는 이미 상당폭의 실적 둔화를 선 반영하고 있고, 배당수익률도 높아 주가 하방 경직성이 높을 것"이라고 내다봤다.

정용진 신한투자증권 연구원은 "지금 페이스대로 판매 실적이 유지된다면 연말 배당 여력은 주당배당금(DPS) 6000원이 유력하다"며 "배당수익률로 보면 7.5%로 현 주가는 사실상 바겐 세일에 가깝다"고 말했다. 김진우 한국투자증권 연구원은 "4분기 EV9 유럽·미국 판매가 개시된다"며 "열기가 식은 전기차 시장에서도 성과를 보여주면 모멘텀으로 작용할 수 있다"고 말했다.

신현아 한경닷컴 기자 sha0119@hankyung.com

!["여보, 그러게 왜 전기차 샀어"…중고차 시세에 '피눈물' [배성수의 다다IT선]](https://img.hankyung.com/photo/202310/AA.27863923.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)