"녹십자, 3분기 영업이익 기대 하회…헌터라제 수출 둔화 원인"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

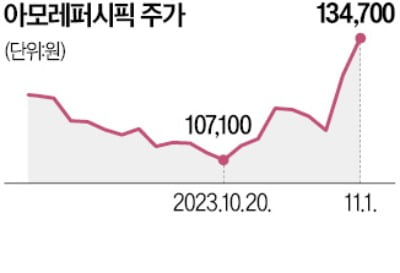

한국투자증권은 녹십자의 3분기 영업이익이 시장 기대에 미치지 못한 것으로 2일 분석했다. 고마진 제품인 헌터라제의 수출이 부진하면서다. 다만 투자의견은 '매수', 목표주가는 13만원을 유지했다.

전날 녹십자가 발표한 3분기 연결기준 매출액은 4394억원, 영업이익은 328억원이다. 전년 동기 대비 4.4%, 32.8% 하락한 수치다. 다만 전분기 대비는 각각 1.5%, 38.4% 증가했다. 한국투자증권은 "컨센서스 매출액은 4596억원, 영업이익은 356억원"이었다고 설명했다.

오의림 한국투자증권 연구원은 "고마진 제품인 헌터라제의 매출이 러시아-우크라이나 전쟁 영향과 북아프리카 지역 수요 둔화로 인해 일시적으로 감소했다"며 "다만 전분기 대비로는 독감매출이 증가하며 성장했다"고 봤다. 헌터라제는 '헌터증후군'이라 불리는 뮤코다당증 제2형 치료제다.

다만 헌터라제 뇌실투여(ICV)제형을 일본에서 출시하고, 러시아 품목 허가 신청을 완료하는 등 글로벌 수출국을 늘려가며 실적이 개선 될 것으로 예측했다.

오 연구원은 "헌터라제 매출은 상황이 호전되면서 점진적으로 회복될 것"이라며 "기존 치료제의 미충족 수요를 해소할 수 있는 ICV 제형 출시도 외형 성장에 긍정적으로 자용할 것"이라고 봤다.

이외에도 유전자 재조합 방식으로 생산하는 국산 '탄저백신'과 면역글로불린제제 ‘IVIG-SN 10%’로 실적은 더욱 호전될 수 있을 것으로 봤다.

오 연구원은 "미국 식품의약국(FDA)에 제출한 IVIG-SN 10%의 바이오의약품 허가신청서(BLA) 결과를 내년 1분기 내에 확인가능할 것"이라며 "큰 무리 없이 허가될 것으로 판단한다"고 말했다. 그러면서 "매수 투자의견, 목표주가 13만원을 유지한다"고 덧붙였다.

오현아 기자 5hyun@hankyung.com

전날 녹십자가 발표한 3분기 연결기준 매출액은 4394억원, 영업이익은 328억원이다. 전년 동기 대비 4.4%, 32.8% 하락한 수치다. 다만 전분기 대비는 각각 1.5%, 38.4% 증가했다. 한국투자증권은 "컨센서스 매출액은 4596억원, 영업이익은 356억원"이었다고 설명했다.

오의림 한국투자증권 연구원은 "고마진 제품인 헌터라제의 매출이 러시아-우크라이나 전쟁 영향과 북아프리카 지역 수요 둔화로 인해 일시적으로 감소했다"며 "다만 전분기 대비로는 독감매출이 증가하며 성장했다"고 봤다. 헌터라제는 '헌터증후군'이라 불리는 뮤코다당증 제2형 치료제다.

다만 헌터라제 뇌실투여(ICV)제형을 일본에서 출시하고, 러시아 품목 허가 신청을 완료하는 등 글로벌 수출국을 늘려가며 실적이 개선 될 것으로 예측했다.

오 연구원은 "헌터라제 매출은 상황이 호전되면서 점진적으로 회복될 것"이라며 "기존 치료제의 미충족 수요를 해소할 수 있는 ICV 제형 출시도 외형 성장에 긍정적으로 자용할 것"이라고 봤다.

이외에도 유전자 재조합 방식으로 생산하는 국산 '탄저백신'과 면역글로불린제제 ‘IVIG-SN 10%’로 실적은 더욱 호전될 수 있을 것으로 봤다.

오 연구원은 "미국 식품의약국(FDA)에 제출한 IVIG-SN 10%의 바이오의약품 허가신청서(BLA) 결과를 내년 1분기 내에 확인가능할 것"이라며 "큰 무리 없이 허가될 것으로 판단한다"고 말했다. 그러면서 "매수 투자의견, 목표주가 13만원을 유지한다"고 덧붙였다.

오현아 기자 5hyun@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)