"한미반도체, 3분기 실적 부진했지만 주가 상승 여력 갖춰"-삼성

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"TC본더 고객사 확대 예상"

목표가 6만4000원→7만7000원

목표가 6만4000원→7만7000원

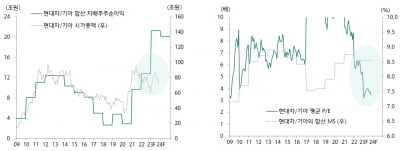

이 증권사 류형근 연구원은 "한미반도체의 3분기 실적은 부진했고, 주가는 연초 대비 4~5배 올라 밸류에이션(실적 대비 주가 수준) 부담도 큰 상황"이라며 "한미반도체의 단기 주가는 부진한 모습을 보일 것"이라고 했다.

그러면서도 "한미반도체는 HBM 수율 문제를 해결할 수 있는 기술력을 보유하고 있다"며 "고객사 확대 기대감을 감안하면 주가는 한 차례 더 오를 수 있어 한미반도체를 바라보는 관점이 비관으로 바뀌기엔 이르다"고 설명했다.

HBM 시장에 대해서 류 연구원은 "HBM 시장 주도권 확보를 위한 공급 업계의 경쟁이 격화하고 있어 TC본더 공급 물량이 늘어날 가능성도 있다"며 "1~2개월 내 고객사 확대 방향성이 결정될 것"이라고 말했다. 류 연구원은 내년 한미반도체 TC본더 매출액을 1976억원으로 전망했다.

3분기 한미반도체의 연결 기준 영업이익은 전년 동기 대비 91% 줄어든 29억원으로 잠정 집계됐다. 시장 기대치 102억원을 크게 밑돌았다. 매출액은 61.2% 줄든 312억원을 기록했다.

한미반도체의 실적에 대해 류 연구원은 "상반기 반도체 고객사가 설비투자에 나서지 않아 신규 수주가 부진했고, 40~50억원의 충당금이 반영돼 영업익이 시장 기대를 밑돌았다"고 추정했다.

이어 "지난달부터 중화권 반도체 후공정(OSAT) 업계에서 주문량을 늘리고 있다"며 "한미반도체의 주력 제품 마이크로쏘앤비전플레이스먼트(MSVP) 신규 수주가 늘어나 4분기 한미반도체의 실적은 개선될 것"이라고 전망했다.

진영기 한경닷컴 기자 young71@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)