[마켓PRO] 불안한 연말 증시…배당주로 도망갈까

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] 불안한 연말 증시…배당주로 도망갈까](https://img.hankyung.com/photo/202312/01.34627857.1.jpg)

”12월 FOMC 점도표 하향 가능성 높지 않아“

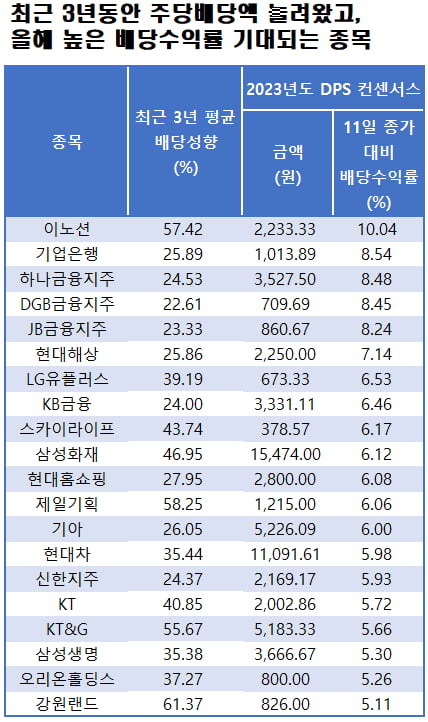

최근 3년간 배당 많이 준 20개 종목…금융주가 절반

하지만 12월 FOMC 결과에 시장이 실망할 가능성이 크다는 금융투자 전문가들의 경고가 잇따르고 있다. 한지영 키움증권 연구원은 “내년에 미국 기준금리의 인하 사이클 돌입에 대해선 별다른 이견이 없지만, 시장이 5~6회의 큰 폭 기준금리 인하를 기대하고 있어 Fed와의 간극이 벌어져 있는 상황”이라고 우려했다.

점도표는 Fed 위원들이 내놓은 향후 기준금리 전망을 나타낸다. 지난 9월 회의에서 나온 점도표 상 내년 말 기준금리 중간값은 5.1%로, 두 차례 인하를 예상하고 있다. 시장의 기대를 충족시키려면 전망치가 낮아져야 한다.

하지만 김대준 한국투자증권 연구원은 “점도표 숫자가 낮아질 확률은 그리 높지 않다”며 “올해 금리전망치는 매 분기 계속해서 높아졌다. 12월에 갑자기 방향을 튼다면 Fed 정책의 신뢰도가 흔들릴 여지를 주게 된다”고 분석했다.

12월 FOMC 결과에 대한 실망으로 주식시장의 변동성이 커졌을 때 배당주로 자산을 보호할 수 있다는 분석이 눈길을 끈다. 노동길 신한투자증권 연구원은 “코로나19 팬데믹 이후 주요 하락 구간에서 배당 팩터(포트폴리오 편입 종목을 추리는 조건)들은 상대 수익률 상위에 올랐다”며 “배당 투자는 연말 배당수익 제고뿐만 아니라 상대수익률 관점에서 포트폴리오 보호 수단”이라고 말했다.

장기간 투자 성과를 높이는 데도 배당 투자가 유효하다는 분석이다. 노 연구원은 “배당 재투자를 통해 복리 효과 및 과세 시점 이연으로 수익률을 높일 수 있다”며 1900년의 미국 스탠더드앤드푸어스(S&P)500 지수를 100으로 환산했을 때 현재 지수는 7만4000 정도이지만, 배당을 재투자했다고 가정하면 수익률이 146배 높아진다고 설명했다.

한경 마켓PRO는 에프앤가이드 데이터가이드 서비스를 활용해 최근 3년 동안 △주당배당액(DPS)가 줄어들지 않았고 △평균 배당성향이 20% 이상이며 △올해 DPS 컨센서스와 11일 종가를 비교한 배당수익률이 5% 이상인 20개 종목을 추렸다. 20개 종목 중 절반에 가까운 9개 종목이 금융주였다. 기업은행, 하나금융지주, DGB금융지주, JB금융지주는 11일 종가 대비 2023년도 배당수익률 전망치가 8%대에 달했다.

추려진 종목 중 올해 배당수익률 전망이 가장 좋은 종목은 이노션으로, 10.04%에 달한다. 2020~2021년엔 1800원이던 DPS를 작년엔 2150원으로 높였고, 올해 컨센서스는 2233원으로 형성돼 있다.

정지수 메리츠증권 연구원은 올해 이노션의 주당순이익(EPS) 전망치를 5359원으로 제시했다. 작년 대비 52,83% 늘어난 수준이다. 정 연구원은 “작년 카타르 월드컵으로 인한 역기저 부담이 있지만, 내년 1분기 현대차의 가전‧정보기술(IT) 박람회 참여 관련 비매체광고(BTL) 실적이 더해지면서 순성장 기조가 이어질 전망”이라고 말했다.

한경우 기자 case@hankyung.com