월가 "내년 말" 베팅했는데…美 국채금리 벌써 4%로 '뚝'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

BofA·도이체방크 등 "내년 말 4%" 전망치 제시

10년물 이미 3.8%대…HSBC는 내년 말 3% 예측

10년물 이미 3.8%대…HSBC는 내년 말 3% 예측

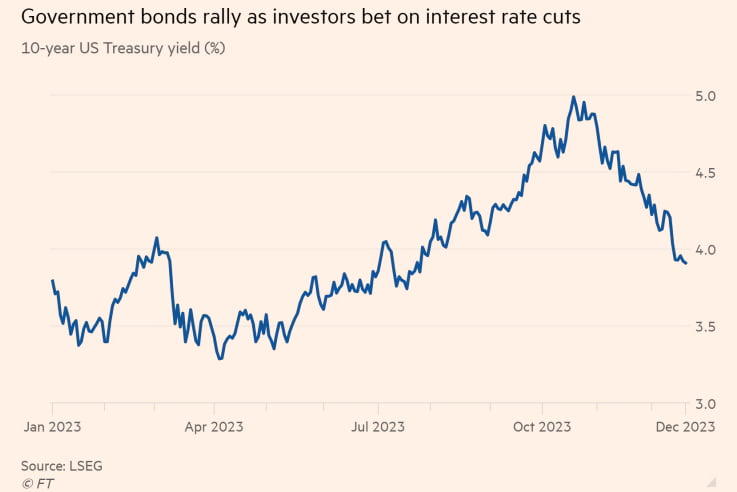

글로벌 채권 금리의 벤치마크 격인 미 10년물 국채 금리는 21일(현지시간) 현재 연 3.8%대에 형성돼 있다.

파이낸셜타임스(FT)는 뱅크오브아메리카(BofA), 도이체방크, 바클레이즈, 스탠다드차타드 등 투자은행(IB)들이 국채 금리가 연 4% 수준으로 떨어질 거라 예상한 시점이 2024년 말이었다는 점에 주목했다. 블룸버그통신이 지난달 전문가 50여명을 대상으로 실시한 조사에서도 응답자들은 국채 금리가 4%까지 내리는 시점을 내년 말로 찍었다.

BofA(4.25%), 도이체방크(4.05%) 등 4%대 초반 수치를 제시한 IB들이 많았다. 연 4.55%의 다소 높은 전망치를 내놨던 골드만삭스는 최근 이를 4%로 하향 조정했다.

그러나 지난 13일 올해 마지막 연방공개시장위원회(FOMC)에서 제롬 파월 Fed 의장이 내년 세 차례 금리 인하(0.25%포인트씩 총 0.75%포인트) 가능성을 암시하면서 국채 금리는 큰 폭으로 떨어지기 시작했다. 통상 금리 하락이 예상되면 이미 발행된 채권의 가치가 높아지면서 채권 가격이 오른다. 이때 가격과 반대로 움직이는 금리는 하락세를 띠게 된다.

Fed의 강력한 ‘피벗’(통화정책 전환) 신호에 시장에선 이르면 내년 3월부터 금리가 내릴 거란 기대감이 커지고 있다. 금리 스와프 시장에선 6차례 인하 전망까지 나온다.

최근의 급격한 국채 금리 변동에 따라 글로벌 IB들 사이에선 단기 국채에 대한 익스포저(위험노출액)를 줄이는 움직임도 나타났다. 그러나 내년 말 국채 금리가 4% 수준에서 머물 거란 기존 전망을 수정하지는 않고 있다. 도이체방크의 글로벌 금리 연구 책임자인 프란시스 야레드는 “파월 의장의 발언 직후 (채권 시장에서 나타난) 랠리는 다소 과열된 측면이 있다”고 했다.

픽텟자산운용의 루카 파올리니 수석 이코노미스트는 “기존 목표치는 처음 설정될 때만 해도 상당히 공격적이었다”며 “노동 시장이 큰 폭으로 둔화할 거란 조짐이 보이지 않는 한 국채 금리의 추가 하락 여지는 제한적”이라고 분석했다.

반면 HSBC의 국채 연구 책임자인 스티븐 메이저는 “주요국 중앙은행들이 인플레이션과의 싸움에서 대체로 성공했기 때문에 내년까지 고금리를 유지할 필요가 없어졌다”며 “임금-물가 스파이럴(악순환)에 따른 ‘인플레이션 악순환’(inflation spiral)을 우려하던 이들이 매우 잠잠해졌다”고 했다. HSBC의 내년 말 미 국채 금리 전망치는 무려 3%다.

FOMC의 피벗 신호와 함께 급등세를 보인 주식시장 전망에 대해서도 의견이 분분하다. 모건스탠리, JP모간체이스 등은 내년 하락장을 예상했지만, 골드만삭스는 미 증시를 대표하는 S&P500지수가 내년 말쯤 5100까지 오를 수 있다는 낙관론을 내놨다.

장서우 기자 suwu@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)