파월 선호한 물가지표 또 내렸다…3월 인하 전망 70% 돌파

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

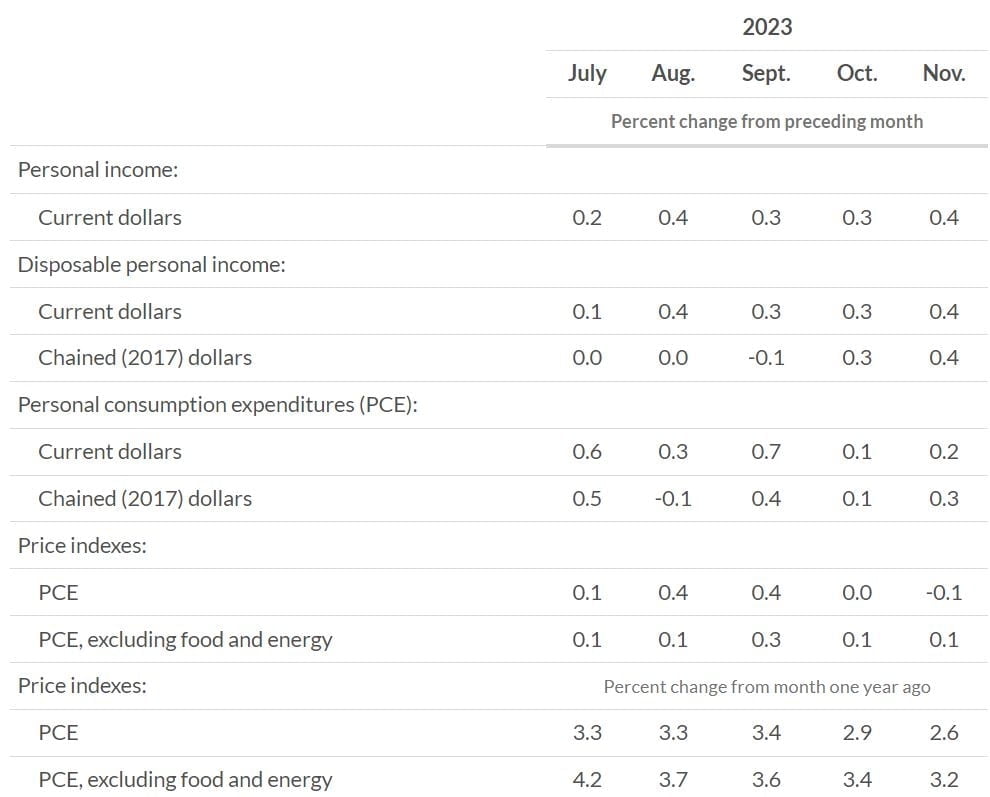

현지시간 22일 미 상무부 산하 경제분석국(BEA)따르면 지난달 개인소비지출(PCE) 가운데 에너지와 식품 가격을 뺀 근원PCE는 한 달간 0.1% 상승해 10월 변동폭과 동일했다. 1년전과 비교하면 3.2% 상승한 것으로 올해 들어 가장 적은폭을 기록했다.

유가 변동을 감안한 11월 개인소비지출의 헤드라인 변동폭은 -0.1%로 2020년 4월 이후 처음으로 하락세로 돌아섰고, 연간 상승률은 2.6%까지 낮아졌다. 이 역시 골드만삭스, 모건스탠리 등 월가 전망치 평균과 일치하는 결과다.

물가 지표가 하락하는 반면 소비자들의 지출은 탄탄한 흐름을 이어갔다. 11월 소비자지출은 0.3%, 실질가처분 소득은 0.4% 증가해 시장 기대치와 일치했다. 미국 소비자 지출은 지난 8월 소폭 하락했으나 이후 3개월 연속 상승세다. 높은 이자 비용에도 가계가 소비를 지속하고, 고용시장의 탄력적인 움직임으로 미국 경제의 완만한 연착륙에 힘이 실리고 있다.

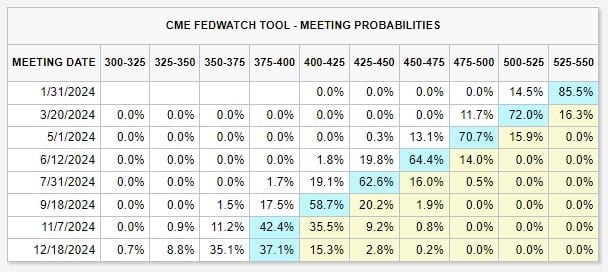

블룸버그는 찰스 슈왑의 캐시 존스 수석 채권전략가의 발언을 인용해 "파월 의장이 금리 인하가 시작되는 것은 시간문제라는 신호를 보낸 것은 놀라운 일이 아니다"라며 "연준은 몇가지 사항을 살펴보고 얼마나 빨리, 많이 인하할지 결정하게 될 것"이라고 전했다.

한국은행 조사에 따르면 미 월가 투자은행은 경기침체 전망에 따라 금리인하를 평균 -115bp~155bp(1.15%~1.55%) 가량 진행할 것으로 기대하고 있다. 이 가운데 바클레이즈는 연준과 동일한 -75bp 금리 인하를 예상하고 있지만, 뱅크오브아메리카와 모건스탠리, 씨티, 노무라 등은 100bp, 골드만삭스와 JP모건이 125bp, TD증권은 200bp까지 인하 가능성을 점치고 있다.

연준의 통화정책 전환 가능성에 무게가 실리면서 이날 미 채권수익률은 약보합권으로 돌아섰다. 지표 발표 직후 반짝 상승을 시도했지만 개장을 앞두고 하락세다. 이날 오전 8시 53분 현재 2년물 미 국채금리는 전날보다 1.3bp내린 4.336%, 10년물은 2.9bp 하락한 3.865%에 거래되고 있다.