[마켓PRO] Today's Pick: "크래프톤, 중국 게임 규제안에 대한 과도한 우려"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] Today's Pick: "크래프톤, 중국 게임 규제안에 대한 과도한 우려"](https://img.hankyung.com/photo/202312/01.35181401.1.jpg)

크래프톤 -"중국 게임 규제안에 대한 과도한 우려"

📋목표주가 : 30만원(유지) / 현재주가 : 17만8500원투자의견 : 매수(유지) / 미래에셋증권

[체크 포인트]

-중국이 지난 주말 내놓은 새로운 규제안은 유제 개인당 지출액이 과도하게 높은 게임을 표적으로 삼아.

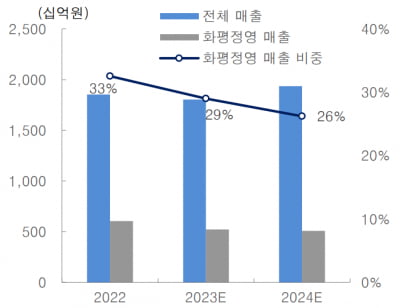

-크래프톤의 화평정영의 경우 스킨 판매가 주요 매출원이며 ARPU가 몇천원에 불과. 수십만원 수준의 수집형RPG나 MMORPG와 비교하기 어려운 수준.

-또 크래프톤이 내년과 2025년 내놓을 신작 전략에 중국은 존재하지 않아.

-중국 규제 발표로 인한 조정으로 11월 이후의 주가 급등에 따른 밸류에이션 부담이 해소된 상황.

풍산 -"여전히 저평가 영역"

📋 목표주가 : 5만5000원(유지) / 현재주가 : 3만8650원투자의견 : 매수(유지) / NH투자증권

[체크 포인트]

-4분기 별도 기준 실적 추정치로 매출 9320억원, 영업이익 580억원을 제시. 방산 부문은 내수 계절성 영향에 따른 증가와 지연됐던 수출 계약 달성을 기대. 신동 부문은 판매량 회복에도 가격하락에 따른 수익성 부진 지속이 발목.

-방산 부문 주도의 성장 기대. 높아진 글로벌 안보 위협으로 탄약 수요가 지속적으로 증가할 전망. 대구경 탄종 생산능력 확대를 검토 중.

-신동 부문도 중장기적으로 구리가격 상승에 따라 수익성을 회복할 것으로 예상.

위메이드-"미르M 중국 외자 판호 발급 성공"

📈목표주가 :7만원→9만원(상향) / 현재주가 : 6만1700원투자의견 : 매수(유지) / 미래에셋증권

[체크 포인트]

-중국에서 미르M에 대한 외자 판호 발급에 성공함에 따라 미르4도 다음 외자 판호 발급에 포함될 가능성이 높아 보여.

-다만 신규 규제안으로 인해 흥행의 불확실성이 커졌으며, 기존 비즈니스모델에 대한 수정은 불가피.

-미르4, 미르M의 매출 반영에 따른 실적 전망 조정으로 목표가 상향. 중소형 게임주 톱픽 의견을 유지. 내년 신작 모멘텀은 다른 게임사 대비 압도적.

비올-"모멘텀, 모멘텀, 모멘텀"

📋목표주가 : 없음 / 현재주가 : 8650원투자의견 : 없음 / IBK투자증권

[체크 포인트]

-3분기까지 누적으로 매출은 전년 같은 기간 대비 50.9% 증가한 310억원, 영업이익은 109.4% 늘어난 170억원을 기록. 미주, 아시아 지역 중심의 매출 성장세를 바탕으로 이익 레버리지 효과가 발생.

-4분기도 계절적 성수기를 맞아 실적 성장세가 이어질 전망. 비올은 지난 2년 동안 4분기 평균 매출 비중이 약 35% 수준.

-내년에는 실펌X가 브라질과 중국에 진출할 예정. 또 초음파 장비 듀오타이드와 비침습 RF 장비 셀리뉴가 제품 라인업에 추가될 예정.

탈로스-"다시 성장의 한 해가 될 2024년"

📋목표주가 : 7700원(신규제시) / 현재주가 : 4900원투자의견 : 매수(유지) / 상상인증권

[체크 포인트]

-탈로스는 군용 리튬이온 이자천지팩과 충전기 전문업체. 군용 전지 시장 내에서 가장 빠른 속도로 이차전지 수요가 발생할 수 있는 통신체계 분야에서 국내 톱티어 방산회사와 공급 계약을 진행 중.

-이 회사의 군용전지 매출액 50% 차지하는 TMMR 이차전지는 1차 수주분의 교체 시기가 도래함에 따라 2025년부터 유의미한 이차전지 교체 수요가 예상돼. 군 특성상 전력화가 이뤄지면 20~30년 동안 무기체계로 활용돼.

-목표주가는 12개월 선행 BVPS 2747원에 PBR 2.8배를 적용해 산출.

한경우 기자 case@hankyung.com