"올해 IPO 시장 활기 찾을 것…대어 출연 기대"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

김태오 김앤장 변호사

美 금리인하 시그널로 '훈풍'

"금융당국 감독 강화하는 만큼

기업들도 내부통제 신경써야"

美 금리인하 시그널로 '훈풍'

"금융당국 감독 강화하는 만큼

기업들도 내부통제 신경써야"

김태오 김앤장 법률사무소 변호사(사법연수원 39기·사진)는 31일 한국경제신문과의 인터뷰에서 이같이 전망했다. 김 변호사는 증권 분야 전문가로 지난해 최대 공모주였던 두산로보틱스의 상장을 자문했다.

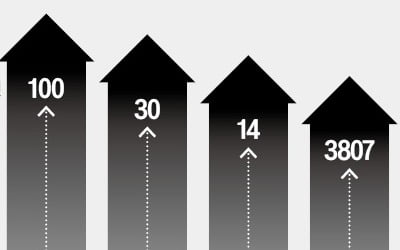

김 변호사는 “지난해에는 금리 상승과 우크라이나 전쟁 등 대외 변수로 인해 ‘대어’로 꼽힌 기업들이 상장 시기를 미뤘지만 올해는 다를 것”이라며 “미국 중앙은행(Fed)의 금리 인하 신호 등으로 증시 분위기가 바뀌면서 기업공개(IPO) 시장에도 훈풍이 불 것”이라고 예상했다. 그러면서 “이 같은 변화 속에 HD현대마린솔루션, SSG닷컴, 토스 등 출격 대기 중이던 대어들이 나와 호황에 힘을 보탤 것”이라고 덧붙였다.

그는 최근 화두로 떠오른 기술특례상장 심사 강화를 두고는 “건전성을 높이고 투자자 중심의 IPO 시장을 만든다는 점에선 긍정적”이라면서도 “제도 자체가 유명무실화될 수도 있다”는 우려를 나타냈다. 김 변호사는 “성장 잠재력이 큰 기업들을 증시에 입성시키자는 취지로 도입된 제도인데 예상 실적과 실제 수치가 다르다는 이유로 기계적으로 책임을 물어선 안 된다”며 “투자자 보호를 위한 공시 및 실사 의무를 강화하는 데 중점을 둬야 한다”고 말했다.

금융당국과 한국거래소는 지난해 11월 상장 직전 월매출 공개를 의무화하고, 기술특례상장한 기업이 2년 안에 부실화되면 주관사가 다음 특례상장을 추진할 때 풋백옵션을 걸도록 하는 내용을 담은 기술특례상장 제도개선 방안을 예고했다. 풋백옵션은 상장 후 일정 기간 주가가 공모가 밑으로 하락하면 주관사에 공모가의 90% 가격으로 이를 되팔 수 있는 권리를 말한다.

김 변호사는 이외에도 금융당국이 IPO 시장 전반의 감독을 강화하는 추세임을 주목해야 한다고 했다. 그는 “상장 준비 과정에서 재무적 투자자(FI)와 맺는 주주 간 계약, 기업 지배구조, 자본 거래, 배당 규모 등을 이전보다 엄격하게 살펴보는 분위기”라며 “기업들도 이를 인지하고 내부통제 강화에 더욱 힘써야 한다”고 강조했다.

최근 공모주 시장에서 주목받는 로봇, 인공지능(AI) 등 신산업 분야 기업들에 대해선 “조급하게 상장을 추진하기보다는 매력적인 스토리를 만들라”고 조언했다. 김 변호사는 “회사만의 청사진을 내놓되 투자자들이 받아들일 만한 객관적인 근거를 제시해야 한다”고 말했다.

박시온 기자 ushire908@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)