"투자자들 짐 싸 들고 떠났다"…잘 나가던 홍콩의 '굴욕'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

홍콩, '亞금융허브' 위상 추락

IPO 규모 20여 년 만에 최저

작년 홍콩거래소, IPO 조달 자금 59억달러

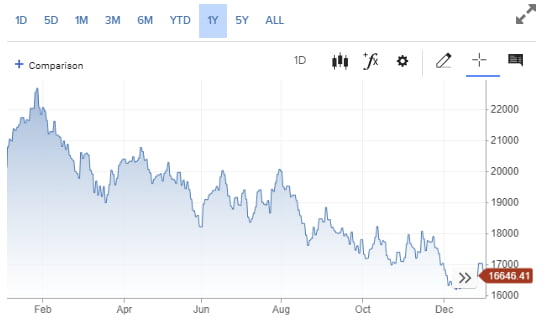

2020년 대비 88% 급감…항셍지수 4년간 하락

IPO 규모 20여 년 만에 최저

작년 홍콩거래소, IPO 조달 자금 59억달러

2020년 대비 88% 급감…항셍지수 4년간 하락

3일(현지시간) 글로벌 컨설팅 업체 딜로직에 따르면 2023년 홍콩 증권거래소에서 신규 IPO와 2차 상장을 통해 기업이 조달한 자금은 58억8000만달러(약 7조7000억원)로 집계됐다. 이는 20여 년 만에 가장 낮은 수치다.

코로나19 팬데믹의 첫해인 2020년 홍콩에서 상장을 통한 총모금액은 516억달러에 달했다. 3년 만에 IPO 규모가 88% 넘게 쪼그라든 것이다.

아시아 금융 허브로 불리는 홍콩은 미국 뉴욕, 영국 런던과 함께 세계 3대 금융도시로 꼽혔다. 중국 뿐 아니라 아시아·태평양 지역 기업들은 최고의 자금 조달 장소로 홍콩을 선호했다.

외국 투자자들의 이탈도 가속화했다. 2020년 중국이 홍콩에 광범위한 국가보안법을 시행하면서, 미국이 홍콩의 특별무역 지위를 박탈한 것도 외국인 투자자들의 투자 심리에 영향을 미쳤다.

중국 경제성장이 둔화한 것도 홍콩 IPO 시장 위축의 원인으로 꼽힌다. 이에 중국 당국은 최근 기업들의 IPO 신청을 재빠르게 승인하고 있다. 월스트리트저널(WSJ)에 따르면 2023년 말 기준으로 중국 증권감독관리위원회는 홍콩이나 뉴욕에 상장하려는 기업의 IPO 신청서 72건을 모두 지연 없이 승인했다.

전문가들은 홍콩 IPO 시장이 바닥을 찍고 올해는 다소 회복될 것으로 보고 있다. 글로벌 회계감사·컨설팅 펌인 PwC는 올해 홍콩 시장에서 80개 기업이 상장에 나서면서 지난해 두배 수준인 총 1000억 홍콩달러(16조7800억원)를 조달할 것으로 예측했다.

셀리나 청 UBS 아시아 자본시장 공동책임자는 "중국의 고무적인 성장률 지표를 기대하고 있다"며 "중국 내 소비가 눈에 띄게 개선되고, 미·중 간 긴장이 완화되고, 중국 증권 규제 당국이 일관된 속도로 더 많은 거래를 승인하면 홍콩 주식 시장은 빠르게 회복될 것"이라고 전망했다.

신정은 기자 newyearis@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)