"LG전자, 4분기 아쉽지만 회복세 전망…저평가 매력 부각"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

연간 실적 우상향 기대

"주가 역사적 하단…저점 매수 유효"

"주가 역사적 하단…저점 매수 유효"

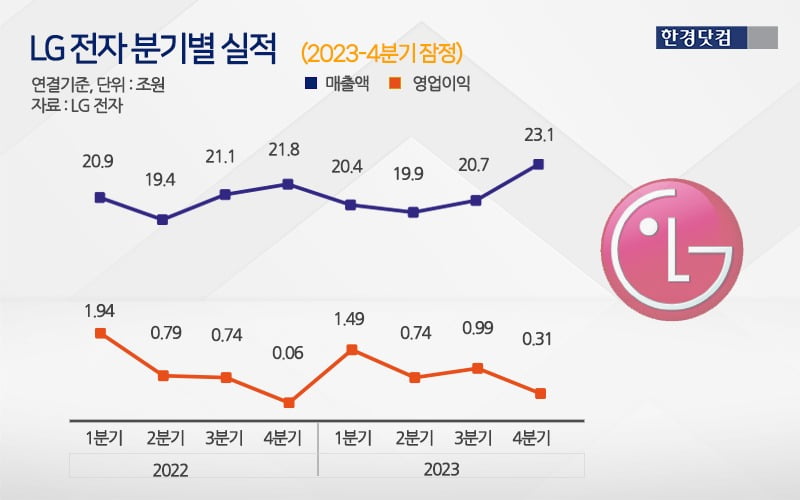

전날 LG전자는 공시를 통해 지난해 4분기 연결 기준 영업이익이 3125억원으로 전년(2022년) 동기 대비 350.9% 증가한 것으로 잠정 집계됐다고 밝혔다. 영업이익은 시장 컨센서스(6400억원)를 밑돌았다. 매출액은 23조1567억원으로 같은 기간 5.9% 늘었다.

작년 4분기 실적은 저조했지만, 올 1분기는 성수기 효과가 나타나면서 영업이익이 개선될 것이란 게 증권가 전망이다. NH투자증권은 이날 보고서를 통해 "올 1분기 영업이익은 우려와는 달리 컨센서스를 웃도는 1조5115억원(전년 동기 대비 0.9% 증가)을 달성할 것으로 기대된다"며 "연말 유통재고 소진을 통한 판촉비용 감소 등이 기대되고 전반적인 수요도 개선될 것으로 예상되기 때문"이라고 설명했다. KB증권은 올 1분기 연결 영업이익을 1조2600억원으로 추정했다.

연간 실적도 가전(H&A)과 전장부품(VS) 매출 성장으로 우상향이 기대된다는 전망이 나온다. KB증권은 올해 LG전자의 매출과 영업이익을 각각 85조8000억원, 4조1000억원으로 예상했다. 전년 대비 매출은 2%, 영업이익은 15% 증가한 추정치다. 메리츠증권에 따르면 올해 연결 매출은 86조5000억원, 영업이익은 4조2000억원을 기록해 매출과 영업이익이 각각 전년 대비 2.7%, 18.3% 증가할 것으로 예상됐다.

이 증권사 양승수 연구원은 "핵심은 VS 사업부의 이익 기여 확대가 기대된다는 점"이라며 "2018년부터 확보한 고수익성 수주 물량의 매출 내 비중 확대와 멕시코 공장 가동을 통한 수익성 개선 효과를 동시에 기대한다"고 밝혔다. 그는 이어 "최근 물류비 상승 우려가 제기되는 H&A 사업부의 경우 전년도 물류비 수준 유지 혹은 그 이상의 개선도 가능한 상황인 것으로 파악된다"고 덧붙였다.

양승수 연구원은 "LG전자의 현재 주가는 12개월 선행 주가순자산비율(PBR) 0.83배로 특수한 상황을 제외할 경우 역사적 밴드 하단에 위치해있다"며 "동사의 멀티플 재평가(리레이팅)를 주도하는 VS 사업부의 실적 기여폭이 높아진다는 점, 자회사 자본조달, 4분기 실적 둔화 등 모든 리스크가 공개됐단 점을 고려하면 업종 내 LG전자의 점진적인 투자 매력도가 증가할 것"이라고 예상했다.

이규하 NH투자증권 연구원은 "LG전자의 현재 주가는 2024년 주당순이익 기준 주가순이익비율(PER) 8.3배 수준으로 여전히 저평가 상황"이라며 "실적 개선과 전장 수주잔고 확대 등이 1분기에 가시화되며 주가 회복할 것으로 기대되고, 가전 수요 회복이 확인되는 경우 주가 상승이 가팔라질 것"이라고 전망했다.

박강호 대신증권 연구원은 "LG디스플레이의 증자 진행으로 불확실성 요인이 축소됐고, VS의 성장 지속을 반영하면 현 주가에서 밸류에이션 매력은 긍정적으로 평가된다"며 "계절적인 시기인 올 1분기에서 주가 상승을 기대하며, 단기적 밸류에이션 관점에서 접근해야 한다"고 조언했다.

신현아 한경닷컴 기자 sha0119@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)