태영건설 '급한 불' 5천억원…추가 채무 발견 시 '험로' 불가피

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

인건비·공사대금 등 일반 상거래 채권은 태영 감당 원칙

"예상치 못한 현금 수요는 계속 생길 것"…이해관계도 첨예 대립

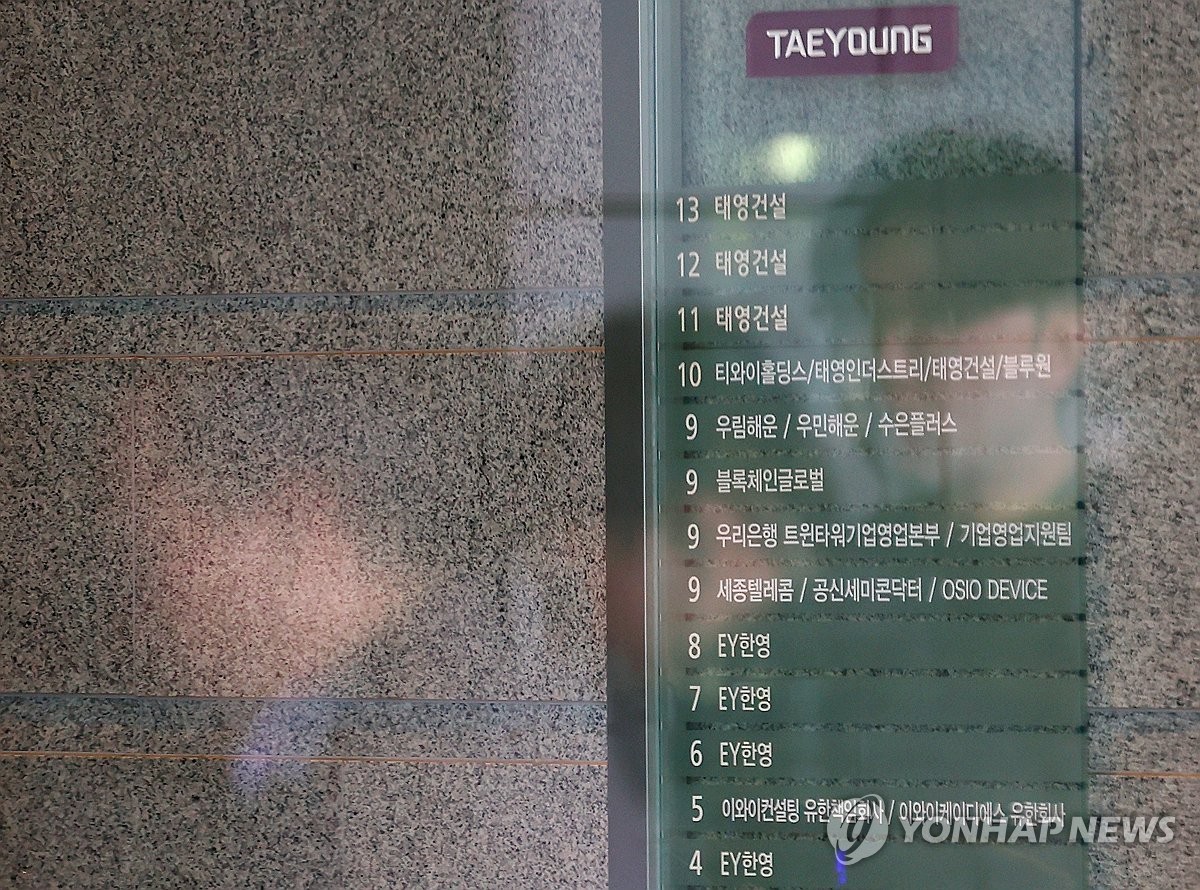

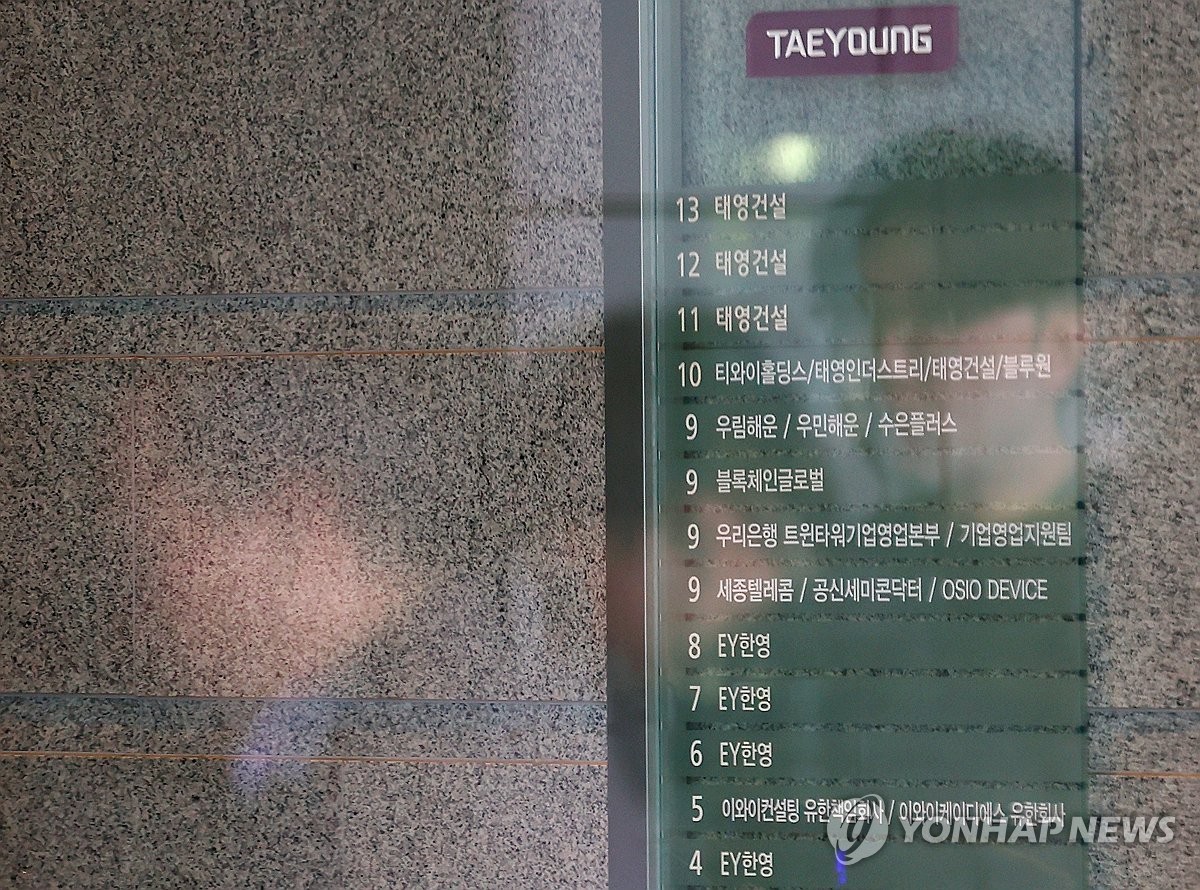

태영건설은 워크아웃 개시로 유동성 위기에서 한숨 돌릴 수 있게 됐지만, 향후 수개월간 회사 운영 등을 위해 5천억원 이상의 자금을 확보해야 하는 과제를 떠안고 있다.

채권단과 금융당국은 태영건설이 이 자금을 기존 자구안으로 충분히 확보할 수 있을 것으로 판단하고 있지만, 예상치 못한 돌발 자금 수요가 발생할 경우 워크아웃 진행을 둘러싼 위기감이 재고조될 수 있다.

11일 금융권과 금융당국에 따르면 태영건설 워크아웃 개시로 채권금융회사들의 채권 행사는 기업 실시 기간인 3~4개월간 유예된다.

채권단은 이 기간 기업 자산부채 실사를 거쳐 경영정상화 방안(기업개선계획)을 수립해야 한다.

기업개선계획에는 PF 사업장 처리 방안, 재무구조 개선 방안, 유동성 조달 방안 등이 담길 것으로 예상되는데, 채권단은 오는 4~5월 2차 협의회를 열고 이에 대한 결의 여부를 결정한다.

문제는 새로운 유동성 공급이나 재무구조 개선안이 확정되기 전 기업 운영자금을 어떻게 조달하느냐다.

워크아웃 개시로 금융채권 행사가 유예되는 것과 달리 인건비와 공사비 지급 등 일반 상거래 채권은 만기가 돌아오는 대로 갚아야 한다.

소송 채무나 창구(소매)에서 판매된 PF-자산유동화기업어음(ABCP) 등도 행사가 유예되는 금융채권으로 분류되지 않는다.

채권단은 실사 기간 상거래 채권 변제와 일부 금융채권 이자 등에 필요한 자금 규모를 5천억원 수준으로 예상하는 것으로 알려졌다.

원칙적으로 이러한 자금 대응은 태영그룹이 책임져야 한다.

일단 채권단과 금융당국은 태영그룹이 이미 마련한 자구안으로 실사 기간 자금 수요에는 대응할 수 있다고 보고 있다.

한 채권단 관계자는 "태영건설 입장에서 공사 대금을 지급하고 미수금을 받고 하는 과정은 계속 진행될 텐데 이 과정에서 자금수지표상 '미스 매치'가 나타날 수 있다"며 "그렇지만 이미 마련한 자구안 등으로 당장 '급한 불'은 충분히 끌 수 있을 것"이라고 말했다.

거칠게 봐도, 태영그룹이 미뤄왔던 태영인더스트리 매각 자금 중 잔여금 890억원을 태영건설에 투입해 '실탄'이 장전됐으며 보유 골프장 유동화로 인한 1천억~2천억원 유입이 곧 있을 것이라는 설명이다.

여기에 태영건설이 은행권에서 받을 수 있는 외담대(외상매출채권 담보대출) 한도도 2천500억원가량 된다.

채권단 관계자는 "기존 안으로 충분히 대응이 가능한 수준이라고 보지만 유동성 부족 시 SBS미디어넷을 활용한 자금 조달이 바로 실행될 수 있을 것"이라고 말했다.

태영건설은 이러한 방법으로도 유동성 부족이 해결되지 않을 경우 오너가가 보유한 티와이홀딩스 지분과 티와이홀딩스가 보유한 SBS 주식을 담보로 제공하겠다고 공언한 바 있다.

하지만 태영건설 실사 중 알려지지 않았던 대규모 채무가 등장하거나, 태영그룹이 기존에 공언한 자구안 이행에 미적거릴 경우 채권단과 태영 간 긴장감이 다시 고조될 수 있다.

채권단은 태영 측에 자금 보충을 요청했을 때 티와이홀딩스나 SBS 지분 담보 등을 제공하지 않으면 워크아웃을 중단한다는 방침이다

채권단에서 신규 자금을 투입해야 하는 상황 등 예상치 못한 변수가 발생할 경우 채권단 간 이해관계 조정도 쉽지 않아 보인다.

한 금융권 관계자는 "실사 중 예상하지 못했던 현금 수요는 계속 생기기 마련"이라며 "경영정상화 방안을 만들기까지의 과정이 수월하지만은 않을 것"이라고 말했다.

다른 관계자도 "원래 워크아웃 개시보다 경영정상화 방안 수립까지의 이해관계 조정이 더 어렵다"며 "헤어컷(채권 가격·금리 조정) 문제와 관련한 고통 분담이 따를 수 있기 때문에 채권자 간 싸움, 채권자와 주주 간 싸움 등 다양한 문제가 이어질 수 있다"고 말했다.

/연합뉴스

"예상치 못한 현금 수요는 계속 생길 것"…이해관계도 첨예 대립

채권단과 금융당국은 태영건설이 이 자금을 기존 자구안으로 충분히 확보할 수 있을 것으로 판단하고 있지만, 예상치 못한 돌발 자금 수요가 발생할 경우 워크아웃 진행을 둘러싼 위기감이 재고조될 수 있다.

11일 금융권과 금융당국에 따르면 태영건설 워크아웃 개시로 채권금융회사들의 채권 행사는 기업 실시 기간인 3~4개월간 유예된다.

채권단은 이 기간 기업 자산부채 실사를 거쳐 경영정상화 방안(기업개선계획)을 수립해야 한다.

기업개선계획에는 PF 사업장 처리 방안, 재무구조 개선 방안, 유동성 조달 방안 등이 담길 것으로 예상되는데, 채권단은 오는 4~5월 2차 협의회를 열고 이에 대한 결의 여부를 결정한다.

문제는 새로운 유동성 공급이나 재무구조 개선안이 확정되기 전 기업 운영자금을 어떻게 조달하느냐다.

워크아웃 개시로 금융채권 행사가 유예되는 것과 달리 인건비와 공사비 지급 등 일반 상거래 채권은 만기가 돌아오는 대로 갚아야 한다.

소송 채무나 창구(소매)에서 판매된 PF-자산유동화기업어음(ABCP) 등도 행사가 유예되는 금융채권으로 분류되지 않는다.

채권단은 실사 기간 상거래 채권 변제와 일부 금융채권 이자 등에 필요한 자금 규모를 5천억원 수준으로 예상하는 것으로 알려졌다.

원칙적으로 이러한 자금 대응은 태영그룹이 책임져야 한다.

한 채권단 관계자는 "태영건설 입장에서 공사 대금을 지급하고 미수금을 받고 하는 과정은 계속 진행될 텐데 이 과정에서 자금수지표상 '미스 매치'가 나타날 수 있다"며 "그렇지만 이미 마련한 자구안 등으로 당장 '급한 불'은 충분히 끌 수 있을 것"이라고 말했다.

거칠게 봐도, 태영그룹이 미뤄왔던 태영인더스트리 매각 자금 중 잔여금 890억원을 태영건설에 투입해 '실탄'이 장전됐으며 보유 골프장 유동화로 인한 1천억~2천억원 유입이 곧 있을 것이라는 설명이다.

여기에 태영건설이 은행권에서 받을 수 있는 외담대(외상매출채권 담보대출) 한도도 2천500억원가량 된다.

채권단 관계자는 "기존 안으로 충분히 대응이 가능한 수준이라고 보지만 유동성 부족 시 SBS미디어넷을 활용한 자금 조달이 바로 실행될 수 있을 것"이라고 말했다.

태영건설은 이러한 방법으로도 유동성 부족이 해결되지 않을 경우 오너가가 보유한 티와이홀딩스 지분과 티와이홀딩스가 보유한 SBS 주식을 담보로 제공하겠다고 공언한 바 있다.

하지만 태영건설 실사 중 알려지지 않았던 대규모 채무가 등장하거나, 태영그룹이 기존에 공언한 자구안 이행에 미적거릴 경우 채권단과 태영 간 긴장감이 다시 고조될 수 있다.

채권단은 태영 측에 자금 보충을 요청했을 때 티와이홀딩스나 SBS 지분 담보 등을 제공하지 않으면 워크아웃을 중단한다는 방침이다

채권단에서 신규 자금을 투입해야 하는 상황 등 예상치 못한 변수가 발생할 경우 채권단 간 이해관계 조정도 쉽지 않아 보인다.

한 금융권 관계자는 "실사 중 예상하지 못했던 현금 수요는 계속 생기기 마련"이라며 "경영정상화 방안을 만들기까지의 과정이 수월하지만은 않을 것"이라고 말했다.

다른 관계자도 "원래 워크아웃 개시보다 경영정상화 방안 수립까지의 이해관계 조정이 더 어렵다"며 "헤어컷(채권 가격·금리 조정) 문제와 관련한 고통 분담이 따를 수 있기 때문에 채권자 간 싸움, 채권자와 주주 간 싸움 등 다양한 문제가 이어질 수 있다"고 말했다.

/연합뉴스

![뉴욕증시, 일제히 상승 마감…비트코인 9만9000달러 돌파[모닝브리핑]](https://img.hankyung.com/photo/202411/05.12608291.3.jpg)

![스프링복처럼 인생을 살것인가? [이윤학의 일의 기술]](https://img.hankyung.com/photo/202411/99.31712321.3.jpg)

![[속보] 비트코인, 9만9000달러 돌파…역대 최고가 경신](https://img.hankyung.com/photo/202411/02.22579247.3.jpg)