홍콩 ELS '반토막 악몽' 현실화

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

올들어서만 1067억원 손실

H지수 안 오르면 상반기 5조원

H지수 안 오르면 상반기 5조원

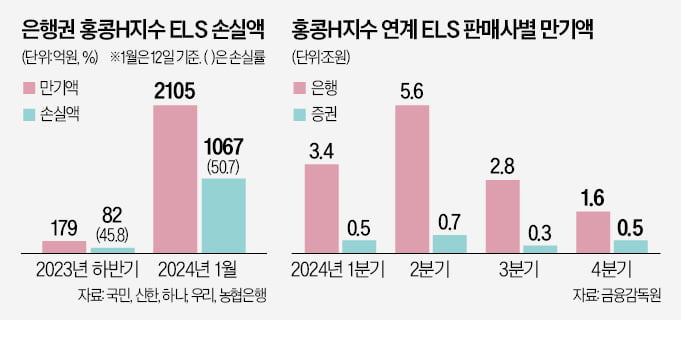

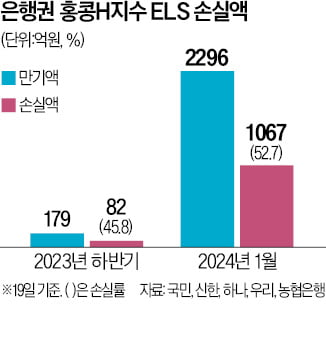

14일 은행권에 따르면 국민 신한 하나 농협 등 4개 은행에서 판매한 홍콩H지수 ELS 가운데 지난 12일까지 3년 만기가 된 2105억원어치 상품의 평균 수익률은 -50.7%를 기록했다. 원금 2105억원 중 1067억원의 손실이 발생한 것이다. 만기 일자마다 다르지만 일부 상품은 손실률이 52.1%에 달했다. 지난해 하반기 확정된 손실액 82억원을 더하면 은행권의 H지수 ELS 원금 손실액은 1149억원에 이른다.

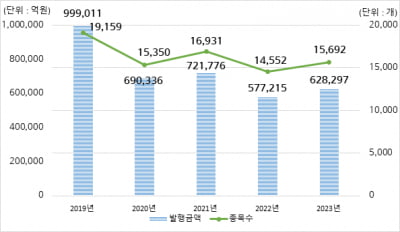

홍콩H지수와 연계된 ELS는 통상 가입 후 3년 뒤 만기가 됐을 때 H지수가 가입 당시의 70%를 넘으면 원금과 이자를 모두 받을 수 있지만, 70% 밑으로 떨어지면 하락률만큼 원금 손실이 발생하는 초고위험 파생상품이다. H지수는 2021년 초 12,000대를 넘어섰으나 미·중 갈등과 중국 경기 부진 여파로 5400대까지 떨어졌다. H지수 연계 ELS 만기가 일별로 계속 돌아오기 때문에 손실액은 계속 불어날 것으로 예상된다. 올 상반기 만기액은 10조2000억원에 달한다.

H지수 30% 안 오르면 국내 투자자 5조원 날려

4개 은행 ELS 투자자 손실…1월 3400억원, 3월 1조 넘을 듯

금융감독원이 H지수 연계 ELS 주요 판매처인 은행·증권사 12곳에 대한 현장 검사에 들어간 가운데 불완전 판매가 입증되면 판매사가 손실액의 40~80%를 배상해야 할 것이란 전망도 나온다.

○상반기 ELS 10조원 만기

H지수가 3년 전 가입 당시보다 50% 수준으로 떨어진 만큼 원금 대비 손실률이 48~52%에 달할 것으로 관측된다. 올 1분기까지 H지수 급등이 없을 경우 손실 규모는 1조5000억원까지 확대된다. 증권사 판매분까지 합치면 손실 규모는 더 늘어날 전망이다. 미래에셋·NH투자·하나·KB증권에서도 지난 9일까지 150억원 안팎의 손실액이 확정됐다. 원금 대비 손실률은 은행과 비슷한 48~50% 수준이다.

H지수는 홍콩 증시에 상장된 중국 기업 중 50개 종목을 추려 산출한다. 2021년 2월 12,000대를 넘었으나 올 들어선 5400대에 머물고 있다. 상품별로 차이는 있지만 만기 시점의 H지수가 3년 전의 70% 수준은 돼야 원금 손실을 피할 수 있다. H지수가 지금보다 30% 이상 오르지 않으면 손실액이 커질 수밖에 없는 구조다. 증권가에선 중국 부동산 경기 회복과 지방정부 부채 등 구조적인 문제가 해결되지 않으면 H지수 상승이 쉽지 않을 것으로 보고 있다.

금융감독원에 따르면 작년 11월 기준 H지수 ELS 총판매 잔액은 19조3000억원에 달한다. 이 가운데 79.8%인 15조4000억원이 올해 만기를 맞는다. 1분기(1~3월) 3조9000억원, 2분기(4~6월) 6조3000억원 등 상반기에만 절반을 웃도는 10조2000억원의 만기가 몰려 있다.

○투자자 연령·재가입 여부가 관건

‘눈덩이 손실’이 확정되면서 투자자들도 불만을 터뜨리고 있다. 지난 12일까지 은행권에 접수된 H지수 ELS 관련 민원은 1410건에 달한다. 이 중 40%에 가까운 518건이 올 들어 접수됐다. 이들은 ELS가 고위험 상품임에도 은행에서 설명의무를 다하지 않는 등 판매 과정에 문제가 있었다고 주장하고 있다. 고위험 상품 가입에 필요한 투자성향서나 서명을 은행 직원이 대리 작성했다는 증언도 나온다.금융당국은 오는 3월까지 H지수 ELS 손실 사태와 관련한 대책을 내놓을 계획이다. 금감원은 국민은행과 한국투자증권 등 H지수 ELS 주요 판매사에 대한 현장점검과 민원 조사에 착수했다.

이복현 금감원장은 지난 9일 “ELS는 예·적금이 아닌 금융투자상품으로 투자자들도 자기책임 원칙 아래 책임져야 할 부분이 있다”면서도 “책임 문제와 별개로 손실 부담과 책임소재 정리 등은 개선할 필요가 있다”고 했다.

금융권에서는 H지수 ELS 불완전 판매가 입증될 경우 판매사가 손실액 일부를 배상해야 할 것으로 보고 있다. 2019년 파생결합펀드(DLF)와 2021년 라임펀드 사태 당시 금감원 분쟁조정위원회는 손실액의 40~80%를 배상하라고 금융사에 권고했다. 금융사와 투자자들이 자율 협의를 거쳐 보상 수준을 정하는 사적 화해 방식도 거론된다. 금융권 관계자는 “투자자 연령과 금융투자상품 투자 경험(재가입 여부) 등이 배상 비율 산정에 관건이 될 것”이라고 말했다. 김보형 기자

김보형 기자 kph21c@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)