"SK하이닉스, 올해 흑자 전환 가능…목표가↑"-한국

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"1분기부터 D램 수요 늘면서 수익성 개선"

이 증권사는 SK하이닉스의 작년 4분기 매출액은 10조5000억원으로 전년 동기 대비 37% 증가할 것이라고 내다봤다. 영업적자 추정치는 2300억원으로 컨센서스(증권사 추정치 평균)에 부합할 것으로 예상했다.

채민숙 한국투자증권 연구원은 "주력 제품인 D램과 낸드 모두 출하량보다는 평균판매단가(ASP) 방어에 집중하며 수익성을 개선했다"며 "SK하이닉스는 경쟁사 대비 앞선 D램 수익성을 바탕으로 낸드를 포함하고도 본사 기준 흑자 전환이 가능할 것"이라고 설명했다.

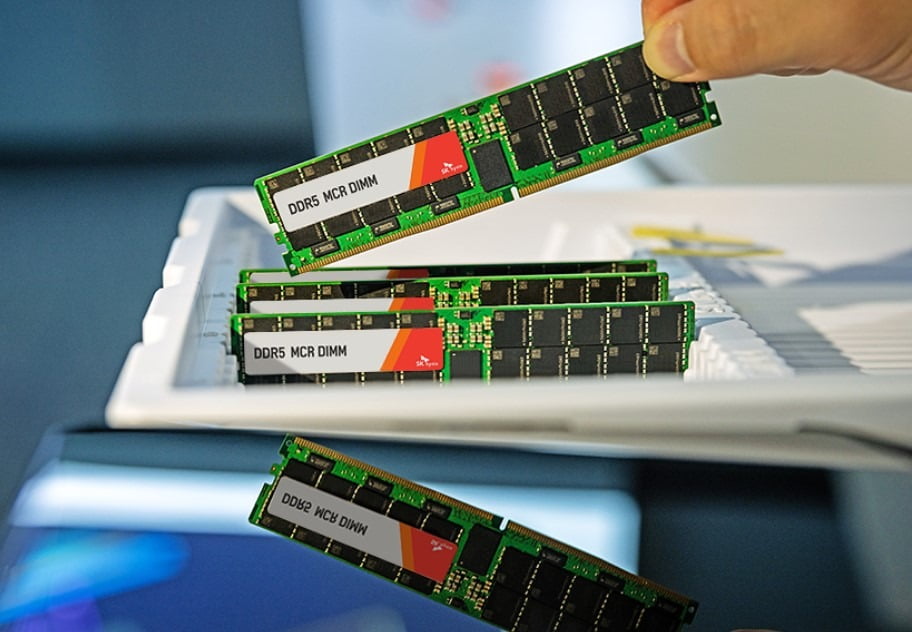

그는 특히 적극적인 감산으로 재고 소진에 집중했던 지난해 전략이 주효했다고 평가했다. 이를 통해 SK하이닉스는 재고평가손실 등 비용 반영을 경쟁사 대비 일찍 마무리할 수 있었기 때문이다. 또한 고대역폭메모리(HBM), 더블데이트레이트5(DDR5) 등 고부가가치 제품 비중을 확대해 ASP를 끌어올린 점도 긍정적이라고 짚었다.

채 연구원은 "SK하이닉스는 적극적인 투자를 통해 HBM 시장에서 선도적 역할을 해왔다"며 "4세대 HBM(HBM3E)을 통해 이 같은 추세를 올해도 이어갈 것"이라고 내다봤다.

다만 지난해 적자로 인한 주당순자산(BPS) 감소는 연초 SK하이닉스의 밸류에이션(평가가치) 부담으로 작용할 수 있다고 지적했다. 채 연구원은 "올해 1분기부터 D램 수요가 늘어나 내년까지 구조적인 공급 부족이 예상된다"며 "ASP 상승에 따라 실적이 개선되면 밸류에이션 부담도 계속 줄어들 것"이라고 덧붙였다.

성진우 한경닷컴 기자 politpeter@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)