[마켓PRO] Today's PICK : "JYP Ent., 시장 우려 과도하다"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] Today's PICK : "JYP Ent., 시장 우려 과도하다"](https://img.hankyung.com/photo/202401/01.35591445.1.png)

![[마켓PRO] Today's PICK : "JYP Ent., 시장 우려 과도하다"](https://img.hankyung.com/photo/202401/01.35591601.1.jpg)

JYP Ent. - 시장 우려 과도하다

📋목표주가 : 14만원(유지) / 현재주가 : 8만2000원투자의견 : 매수(유지) / NH투자증권

[체크 포인트]

-ITZY 신보 초동 판매량 32만장(기존 82만장)에 그침. 엔믹스 판매량 우려까지 불거짐

-11월 역성장 보였던 스트레이키즈 신보는 4분기 판매량 419만장, 초동 대비 49만장↑

-초동 부진에 매몰되기보다 차기작 초동 반등 및 공연 규모 확대 가능성에 주목할 시점

-더딘 성장세 이어감에도 공연 및 음원이 성장세 주도. VCHA(미국) 등 데뷔도 긍정 요인

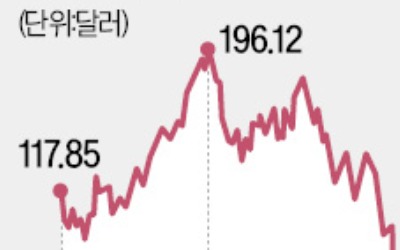

삼성SDI - 역사적 밴드 최하단

📉목표주가 : 68만원→59만원(하향) / 현재주가 : 39만5000원투자의견 : 매수(유지) / 이베스트투자증권

[체크 포인트]

-4분기 실적은 매출 5.9조원, 영업이익 4701억원으로 영업이익 컨센서스 부합할 전망

-자동차전지 부문은 BMW 등 주요 고객사의 수요에도 판가 하락 등으로 감익 예상됨

-IRA 지급 대상 차종 감소에도 삼성SDI 탑재 차종 비중이 높아 안정적 실적 성장 기대

-현 주가는 역사적 밴드 최하단 수준. 밸류에이션 매력도가 매우 높은 구간으로 평가

롯데정보통신 - 급등 후 점검해봐도 매력적

📈목표주가 : 4만원→5만5000원(상향) / 현재주가 : 4만3650원투자의견 : 매수(유지) / 한화투자증권

[체크 포인트]

-4분기 불확실성에도 쇼핑·면세 등 차세대 시스템 수주, 스마트팩토리 프로젝트 집행

-계열사향 SI 수요 증대로 본업 실적 성장세 확대. 스마트팩토리 등 IT인프라 투자 강화

-자회사인 이브이시스, 자체 플랫폼 오픈 앞둔 칼리버스 등을 통한 신사업 성과 가시화

-전방 그룹사 보수적 투자 기조로 저평가. 자회사 이익 개선 가파르면 멀티플 상향 가능

아프리카TV - 4Q23 Preview: 바뀌는 시장 판도

📈목표주가 : 9만5000원→12만원(하향) / 현재주가 : 10만4200원투자의견 : 매수(유지) / 한국투자증권

[체크 포인트]

-광고 성수기 영향 및 브랜드콘텐츠 광고주 수요확대로 4분기는 전분기 대비 매출 확대

-MAU·PU 증가세 둔화로 밸류에이션 낮아졌지만 트위치 철수로 상황 반전 가능성 커짐

-브랜드 숲(SOOP)으로 변경해 이미지 쇄신. 트위치 스트리머 '우왁굳' 등 이적 긍정적

-해외 진출에 따른 성과를 확인할 경우 추가적인 상승 여력이 생길 수 있다는 점도 주목

크래프톤 - 꽃 피는 봄이오면

📈목표주가 : 21만원→25만원(상향) / 현재주가 : 19만5000원투자의견 : 매수(유지) / SK증권

[체크 포인트]

-<다크앤다커 모바일> 여름 소프트론칭 목표로 개발 마무리 단계. 아시아 등 순차 출시

-매출 기여도는 926억원 수준으로 전망. 지스타 출품작 <inZOI>는 2분기 출시가 예상됨

-단기적으로 중국 규제에 따른 주가 변동성 높을 수 있으나 지속적인 IP 투자는 긍정적

-단일 IP에 대한 의존도가 올해 신작 출시로 개선. 실적 안정성 및 성장성 확보할 전망

한화시스템 - 한국 New Space 시대 주역

📈목표주가 : 1만9000원→2만4000원(하향) / 현재주가 : 1만8770원투자의견 : 매수(유지) / NH투자증권

[체크 포인트]

-'군용 우주인터넷' 개발 체결, 2026년까지 유텔샛 원웹 위성통신망 활용한 단말기 개발

-높아진 안보위협으로 정찰위성사업(425사업 및 초소형위성체계) 구축 시기 빨라질 것

-방산 수출 기대감도 확대. 사우디아라비아향 천궁-II 다기능레이다 수주 가능성 높아짐

-폴란드향 K2전차 2차 계약 수주시 1차 계약(2600억원)과 유사한 수준의 추가 계약 기대

이지효 기자 jhlee@hankyung.com

![[마켓칼럼] 진정되는 금리 인하 기대감…"시장 분위기 일순간에 변할 수도"](https://img.hankyung.com/photo/202401/01.35581674.3.jpg)