[마켓칼럼] 지금은 '주식시장의 4국면' 중 어디에 있을까

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓칼럼] 지금은 '주식시장의 4국면' 중 어디에 있을까](https://img.hankyung.com/photo/202401/01.35648529.1.png)

![[마켓칼럼] 지금은 '주식시장의 4국면' 중 어디에 있을까](https://img.hankyung.com/photo/202401/01.35648537.1.jpg)

![[마켓칼럼] 지금은 '주식시장의 4국면' 중 어디에 있을까](https://img.hankyung.com/photo/202401/01.35648545.1.jpg)

박병창 교보증권 이사

이론적으로 볼때 지금은 어떤 시황인가?

2024년 1월 둘째 주말, WSJ에서는 이코노미스트 71명 대상 설문조사 결과를 발표했다. 연준의 기준금리 인하는 상반기 1~2회에 그칠 것이며 첫 인하는 5월 이후에 시작될 것이라고 내다봤다. 연중 금리 인하는 3회 정도로 시장에서 기대하는 6회는 과도한 기대로 관측했다.경제 성장률은 1%대로, 지난해 예상(2.6%) 대비 둔화될 것으로 예상했다. 경기침체 가능성은 39%로 봤다. 지난해 10월에 예측한 경기침체 가능성은 48%였으므로 침체 가능성은 낮아졌다고 판단한 셈이다.

월평균 신규 일자리는 6만4천개(23년 22.5만개)로, 고용시장 과열은 둔화돼 실업률은 올해 6월엔 4.1%로 상승할 것으로 봤다. 물가지표인 PCE는 지난해 11월 3.2%에서 올해 말 2.3%까지 떨어질 것으로 봤다.

![[마켓칼럼] 지금은 '주식시장의 4국면' 중 어디에 있을까](https://img.hankyung.com/photo/202401/01.35648616.1.jpg)

늘 경기 전망을 하지만 예상과 어긋난 경우가 많아 주기적으로 수정을 해야 한다. 특히 주식 시장은 경기 전망과 전혀 다른 움직임을 보일 때가 많다. 연초 시점에서 이코노미스트들의 경기 전망과 시장 전문가들의 주식 전망을 함께 비교해 보는 것도 의미 있는 분석이 될 것이다.

주식 시장의 흐름을 판단할 때 가장 대중적으로 쉽게 인용하는 것은 우라가미 구니오의 '경기와 금리 사이클을 반영하며 움직이는 주식 시장의 4국면'이다.

경기가 둔화되면 기업실적은 하락하지만, 경기 부양을 위한 금융완화 정책으로 유동성이 늘어나 주식 시장이 상승하는 국면을 '금융장세'라고 한다. 경기가 저점을 통과하고 상승하는 초입의 국면이라고 볼 수 있다.

이후 점차 경기가 회복되며 기업 실적이 좋아지는 국면에서 서서히 금리를 올리고 주식 시장도 상승하는 국면을 '실적장세'라고 한다.

경기 사이클이 정점을 향하면 과열을 막기 위해 금융 긴축 정책을 펴는데 이때는 경기와 기업 실적은 좋지만 주식 시장은 급격히 하락한다. 이를 '역금융장세'라고 한다.

이후 경기가 계속 둔화하면서 기업실적도 하락하는 국면을 '역실적 장세'라고 부른다. 결국 경기를 반영한 금융정책으로 인해 주식 시장의 대세 사이클이 만들어지는 셈이다.

지금은 어떤 국면일까? 글로벌 경기는 팬데믹 후 점차 좋아지긴 했으나 올해부터는 본격적으로 둔화될 것으로 전망된다.

서두의 이코노미스트들의 분석처럼 노동시장과 소비가 둔화되면서 '경기침체에 빠질 것인가’를 논하고 있다. 연준은 기준금리를 2022년~2023년 중반까지 인상하다가 이후 동결에 나섰고, 올해는 인하를 예고하고 있다.

이 상황을 우라가미 구니오의 이론에 대입하면 금리 인상의 역금융장세를 지났고, 경기와 기업 실적이 둔화되는 역실적 장세에 진입하고 있다고 볼 수 있다.

역실적 장세에서 침체기에 진입하면 중앙은행은 빠른 속도로 금리 인하를 추진할 것이다. 이는 향후 주식 시장의 힘든 시기가 남아 있는 것이다. 역실적 장세에서 금융장세로 전환되는 구간이 가장 힘든 구간이다. 그래서 올해의 화두는 ‘얼마나 깊은 경기 침체에 들어가느냐’ 논란이 지속 되고 있는 것이다.

옐런 장관을 비롯한 정책 관계자들의 분석은 정책으로 방어 가능한 얕은 침체(연착륙)가 있을 것이라고 한다. 이후 다시 경기는 상승 사이클로 진입할 수 있다는 것이다. 그 과정에서 연준의 금리 정책을 얼마나 효과적으로 사용할 것인가도 시장의 관심거리다.

반면, 경기 연착륙에 실패한다는 얘기는 깊은 침체에 빠진다는 것이다. 경착륙은 ‘기본값'이 되고, ‘시스템 위기’가 우려되는 상황이 빚어지는 것이다. 발생했다. 그러한 상황을 막는 것이 중앙은행의 책무이며 정부의 정책이다.

월가의 전문가들은 역사적 신고가에 이르는 현재의 강세장을 보며 향후 시장 약세 전망을 내놓고 있다. 로젠버그 리서치는 “21년 말~22년 초와 비슷하다"고 말한다. 그는 "시장은 신고가이며 심리는 탐욕에 이르렀으며 증시 펀더멘털은 그 때보다도 좋지 않다"며 하락을 전망하고 있다.

JP모건 전략가들은 아직 안정되지 못한 인플레와 지정학 리스크 등 악재로 하락할 것이라고 분석한다. 골드만삭스는 "헤지펀드들이 빅테크 M7 주식을 매도하고 있다"며 "시총 상위 종목들의 상승으로 버텨온 시장이 하락할 것"이라고 내다보고 있다.

도이치뱅크는 "연준이 올해 금리를 150bp 내리면 희소식이 아니"라며 "금리 인하 기대로 인한 시장 상승이 과하다"고 말하고 있다.

2023년에는 많은 분석가들의 전망이 틀렸다. 이코노미스트들은 경기 둔화 전망이 틀렸고, 시장 전문가들은 경기와 연동한 시장 약세 전망이 틀렸다. 경기는 견조했고 시장은 역사적 신고가에 이르렀다.

이번 4분기 이익 전망에서 팩트셋은 S&P500의 순이익이 1.3%, 매출액은 3.1% 증가할 것으로 보고 있다. 반면 번스타인 전망을 보면 이번 4분기에 매그니피센트로 불리우는 7개 종목의 EPS는 48%, 매출은 12% 증가로 예상하고 있다. 결국, 일반적인 이론과 다른 시장 움직임은 수급의 논리 때문이다.

시총 상위로 유입되는 전세계 개인투자자들의 막대한 자금으로 쏠림 현상이 만들어 낸 것이다. 그로 인한 주가 상승은 숏 플레이어들의 급한 숏커버를 유발했고, 주가는 더 탄력을 받으며 상승한 면도 있다.

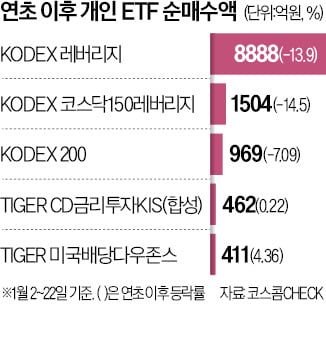

결국 환율, 금리, 경기 사이클을 바탕으로 현재 상황은 결코 녹녹치 않다. 올해 1월 코스피는 지속적으로 약세를 보이고 있다. 삼성전자의 ‘어닝 미스’를 포함한 다수의 대형주들이 좋지 않은 실적을 발표하고 있다.

올해 금융완화 정책이 시장을 상승 전환 시킬 것이라는 기대는 시장의 급락을 방어할 수 있겠지만, 반도체를 중심으로한 기업 실적의 턴어라운드가 명확해 져야 주가가 제대로 상승할 수 있다. 그 사이 반짝반짝 빛나는 이익 성장을 보여주는 주식으로 자금 쏠림은 가속화되어 주가 차별화는 심화될 것이다.

엔비디아의 ‘젠슨 황’은 "지난 40년간 반도체 혁명이 있었다면 이제부터는 AI혁명이 시작될 것"이라며 "24년 올해가 원년이 될 것이다"라고 피력한다. 숲 보다는 나무에 집중하고 ‘선택과 집중’에 치중해야 할 것이다.

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)