"엘앤에프, 코스피 이전 첫날…주가 상승 '반짝효과' 그칠듯"-메리츠

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

메리츠증권 보고서

"업황개선·펀더멘털 변화 없다면 저평가 해소 어려울듯"

"주주행동주의 시도 진행형…진정성 있는 대응 필요"

"업황개선·펀더멘털 변화 없다면 저평가 해소 어려울듯"

"주주행동주의 시도 진행형…진정성 있는 대응 필요"

엘앤에프는 이날 유가증권시장에서 첫 거래 예정이다. 보통주 기준 3624.7만주가 신규 상장된다. 직전 영업일 회사는 시가총액 5조7000억원으로 마감했다.

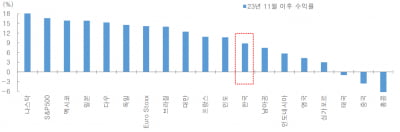

노우호 메리츠증권 연구원은 "코스피 이전 상장이 주가 상승으로 이어질 것이란 전망에 다소 보수적"이라며 " 2차전지 업황 개선과 엘앤에프의 펀더멘털에 유의미한 변화가 부재하다면 경쟁사들 대비 구조적인 주가 저평가 해소나 주주가치 극대화는 어려워 보인다"고 밝혔다.

그는 "엘앤에프의 중장기 사업과제는 △업스트림 역량, △전구체 합작사 투자집행, △하이니켈·미드니켈·LFP 등 양극재 다변화 △미쓰비시케미컬 등 흑연 음극재 사업 조인트벤처(JV) 추진 등일 것"이라며 "특히 LG에너지솔루션의 원통형 전지향 양극재 1차 공급 기업으로 고객사의 연간 원통형 전지 양적 확장 전략에 맞춰 회사도 원재료 구매, 생산설비 증설과 원가 경쟁력 확보 등을 위한 설비투자 능력 확보는 필수적"이라고 설명했다. 이어 올해 신규 사업 추진을 위한 자금 확보가 핵심 역량이 될 것이라고도 덧붙였다.

노 연구원은 "향후 해당 사업 실행을 위한 외부차입·증자 등 다수의 자본조달 시도가 빈번하게 발생될 가능성 높다"며 "이를 뒷받침할 수 있는 고객사향 중장기 수주계약 확정 등 사업 성과가 부재하다면 '주가 저평가 해소가 필요하다'는 회사의 외침에 시장이 동의하긴 어려울 것"이라고 말했다. 그러면서 "이미 작년 하반기부터 소액주주 중심으로 주주 행동주의 시도는 이뤄지고 있다"며 "코스피 이전상장에 맞춰 엘앤에프의 진정성 있는 대응이 필요하다"고 밝혔다.

신민경 한경닷컴 기자 radio@hankyung.com