[마켓PRO] Today's PICK : "에스원, 주주가치 제고할 결심"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] Today's PICK : "에스원, 주주가치 제고할 결심"](https://img.hankyung.com/photo/202401/01.35697658.1.png)

에스원 - 4Q23 Review: 주주가치 제고할 결심

📈목표주가 : 5만8000원→7만원(상향) / 현재주가 : 5만4400원투자의견 : 매수(상향) / 이베스트투자증권

[체크 포인트]

-에스원의 4분기 매출액은 6,941억원으로 전년동기대비 10.1% 증가, 컨센서스에 부합. 보안SI 부문을 필두로 한 인프라서비스부문 성장이 전체 매출 성장을 견인.

부동산서비스 부문에서도 기존 고객 리텐션 외에 역삼 아크플레이스 등과 같은 신규 사업지 편입에 따른 호실적이 이어졌음. 시큐리티 서비스의 경우 중대재해처벌법 시행 및 다양한 분야에서 보안에 대한 법제화 영향으로 시장 풀이 확대된 점은 긍정적.

-에스원은 기존까지 글로벌 보안시장 트렌드에 맞는 관련다각화 투자 기조가 확인되지 않고 있고, 꾸준히 쌓이는 현금 대비 인플레이션을 헷지할만한 배당의 증가, 또는 자사주 소각과 같은 주주가치 제고가 없었음. 그러나 금번 공시를 통해 DPS를 6년만에 2,500원에서 2,700원으로 상향조정하면서, 보다 적극적인 주주환원 정책 기조를 시장에 확인.

LG에너지솔루션 - 고난의 상반기

📉목표주가 : 67만원→48만원(하향) / 현재주가 : 38만1000원투자의견 : 매수(유지) / DB금융투자

[체크 포인트]

-4Q 영업이익 3,382억원(QoQ-54%/YoY+43%)으로 시장 컨센서스를 크게 하회. AMPC 2,501억원, ESS(매출 1.1조원, 영업이익률 5% 추정)를 제외하면 소형과 중대형 자동차 전지 수익성은 모두 BEP를 소폭 상회한 수준인 것으로 추정.

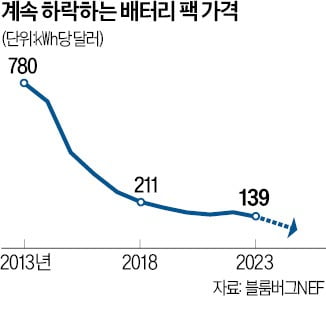

-1분기에는 소형은 원통형 출하량 정상화로 ASP 하락에도 매출/이익이 소폭 개선될 것으로 예상. 문제는 중대형. 수요 둔화에 따른 재고 조정, 메탈/배터리 하락에 따른 구매수요 지연이 맞물리며 자동차 전지 전체 출하량이 20% 이상 하락할 것으로 예상.

-1분기 출하량 감소 폭이 예상보다 크기에 달성 여부는 하반기 반등 폭에 달려있음. 재고조정은 상반기에 일단락되겠지만 단기 수요 우려가 일단락되려면 메탈 가격 안정이 선행되어야 하기에 불확실성은 여전.

현대오토에버 - 2024년 매출액 13% 성장 목표

📈목표주가 : 22만원→23만원(상향) / 현재주가 : 17만8200원투자의견 : 매수(유지) / NH투자증권

[체크 포인트]

-4분기 실적은 매출액 8,994억원(+8% y-y), 영업이익 529억원(-9% y-y)으로 시장 컨센서스 하회. 그러나 계열사 IT 투자 집행에 따른 IT서비스 견조한 성장과 계열사 차량판매 성장, 네비게이션 대형화 및 고급화, 차량SW 적용 확대 등에 따른 고마진 차량SW 비중 확대로 2024년 영업이익 20% 성장 전망(2,180억원).

-현대차그룹의 외형 성장과 함께 ERP, 클라우드, 스마트팩토리 등 ICT 성장과 내비게이션 SW/지도, mobilgene 차량SW 강화, 대외사업 확대, AAM 등 신사업 발굴 통해 2024년 매출액 3조 4,600억원(+13% y-y) 및 2027년 매출액 5조원 목표 제시(+13% cagr). 점진적인 수익성 개선도 기대.

호텔신라 - 아직은 기다림이 필요한 시기

📉목표주가 : 9만원→8만3000원(하향) / 현재주가 : 6만100원투자의견 : 매수(유지) / NH투자증권

[체크 포인트]

-해외 면세점(싱가포르, 홍콩, 마카오) 임차료 감면 혜택 축소를 고려한 추정치 변경이 목표주가 하향의 주된 근거. 다만 추가적인 주가 하락 가능성은 제한적일 것으로 판단. 현재 주가는 중국인 단체 관광 재개 공식화 이전 수준을 하회하고 있기 때문.

-주가 방향성을 전망하는데 있어 핵심은 결국 중국인 단체 관광 수요 회복 여부가 될 것. 실적 추정 및 밸류에이션, 투자심리에 모두 영향을 미치는 요인이기 때문. 동사의 경우 춘절 이후인 3월부터 본격적인 중국인 단체 관광 수요 회복을 전망하고 있는 만큼 해당 시점에서의 지표 개선 여부에 초점을 맞춰야 한다고 판단.

-인천공항 면세점 또한 BEP 수준을 유지하고 있다는 점은 긍정적. 다만, 해외 면세점에서 임차료 감면 혜택 축소에 따라 수익성이 악화된 점이 기존 예상과 가장 달랐던 부분이며 향후 해외 공항과의 협상을 통해 얼마나 개선 가능할지를 지켜봐야.

LG디스플레이 - 분기 흑자전환 성공

📉목표주가 : 1만6000원→1만4500원(하향) / 현재주가 : 1만2340원투자의견 : 매수(유지) / 흥국증권

[체크 포인트]

-2023년 4분기 매출액은 7.4조원(+1% YoY, +55% QoQ), 영업이익은 1,317억원(흑자전환 YoY/QoQ, OPM 1.8%)을 기록하며 시장 컨센서스(매출액 7.1조원, 영업이익 1,172억원)를 상회.

-올해는 지속적인 패널공급 축소와 세트 수요 반등으로 중대형 패널가 상승이 기대되며, W-OLED 고객사 확대를 통한 전년 대비 출하량 증가가 전망.

-북미향 POLED 생산 또한 계획대로 이뤄질 경우 3분기부터 흑자전환을 예상. 상반기 중으로 생산이 본격화될 IT OLED는 올해 실적에 일부 기여할 전망.

양병훈 기자 hun@hankyung.com

![전기차 배터리 광물 일제히 '약세'…다시 '슈퍼사이클' 올까 [원자재 이슈탐구]](https://img.hankyung.com/photo/202401/99.30287673.3.jpg)