[마켓PRO] 정부가 '가치투자' 부활시켰다고?…팬데믹 이후 성과 좋았다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] 정부가 '가치투자' 부활시켰다고?…팬데믹 이후 성과 좋았다](https://img.hankyung.com/photo/202402/01.34627857.1.jpg)

청산가치 대비 저평가 종목 고르는 PBR·순유동자산 전략

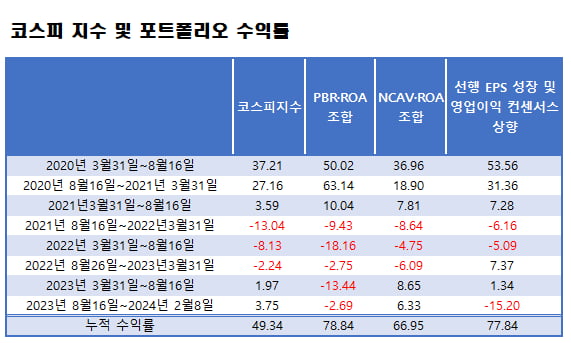

팬데믹 이후 수익률 70%대로 컨센서스 활용한 전략와 비슷

코로나 팬데믹 이후 가치투자는 힘을 잃었다. 개인투자자가 대거 증시에 유입되면서 대중적 인기를 끈 ‘밈 주식’의 주가가 치솟으면서다. 팬데믹 자체가 세상의 변화를 촉진시키면서 성장주들에 대한 기대가 크게 부풀며 투자자금을 빨아들이기도 했다.

이제 가치투자는 가치가 없는 걸까. 한경 마켓PRO는 저평가 종목과 성장이 예상되는 종목의 기준을 정하고, 이에 따라 기계적으로 투자하는 퀀트투자 방식으로 2019년 이후 수익률을 비교해다.

비교할 투자 전략은 △주가순자산비율(PBR)이 1배 미만이면서 총자산수익률(ROA)가 높은 종목 △유동자산에서 총부채를 뺀 순유동자산(NCAV)이 시가총액의 1.5배 미만이면서 ROA가 양수인 종목 △12개월 선행 주당순이익(EPS)이 12개월 후행 EPS보다 크면서 직전 한달동안 해당 연도 영업이익 컨센서스(증권사 추정치 평균)가 크게 상향된 종목 등이다.

수익률은 각 전략의 조건에 맞는 20개 종목을 연간 실적과 반기 실적의 공시 마감일에 동일비중으로 매수해 보유한다는 가정으로 분석했다. NCAV 전략은 종목 수가 부족하면 추려진 종목만 동일비중으로 투자한다고 가정했다. 증권사 애널리스트들이 제시한 목표주가가 보통 도달 기간으로 6개월을 보기에 포트폴리오 재조정(리밸런싱) 시점을 각 반기의 실적 공시 마감일로 정했다.

PBR과 ROA를 조합한 전략으로 2020년 3월31일부터 올해 2월8일까지 포트폴리오를 운용한 수익률이 78.84%로 가장 높았다. 하지만 컨센서스를 활용한 전략(77.84%)와 NCAV 전략(66.95%)의 수익률도 크게 뒤처지지는 않았다. 같은 기간 코스피 등락률은 48.38%다.

다만 최근과 같은 박스권 장세에서는 NCAV전략의 성과가 가장 우수했다. 누적 수익률이 상대적으로 낮은 이유는 팬데믹으로 증시가 무너진 이후의 급등장에서 상대적으로 낮은 수익률을 기록했던 데 있다.

PBR·ROA 조합, 급등장 수익률 가장 뛰어났지만…기복도 심해

급등장에서는 PBR·ROA 조합 전략의 수익률이 가장 돋보였다. 코스피지수가 37.21% 상승한 2020년 3월31일~8월16일에 유지한 포트폴리오 수익률은 50.02%였고, 그 다음 포트폴리오(2020년 8월16일~2021년 3월31일)는 코스피가 27.16% 상승하는 동안 63.14%나 자산이 불어났다. 2021년 여름 코스피가 3100선을 넘어 고점을 찍을 때 형성돼 있던 포트폴리오(2021년 3월31일~2021년 8월16일)의 수익률도 10.04%로, 코스피지수(3.59%)를 웃돌았다.다만 하락장과 횡보장에선 기복이 심했다. 특히 미국 중앙은행(Fed)이 공격적으로 금리를 올리는 동안의 수익률이 코스피에 크게 뒤처졌다. 금리 인상 초창기인 2022년 3월31일~8월16일에 유지한 포트폴리오의 손실폭은 18.16%로, 같은 기간 코스피의 하락률 8.13%의 2배 이상이었다. 미 Fed의 금리 인상 막바지였던 작년 3월31~8월16일의 포트폴리오도 13.44%의 손실을 기록했다. 같은 기간 코스피는 1.97% 상승했다.

PBR과 ROA 조합은 저평가 상태이면서도 실적이 잘 나오는 종목을 선별하려는 전략이다. 정부가 PBR 부양 정책을 띄운 뒤 살펴야 할 투자지표로 자기자본수익률(ROE)이 많이 거론되고 있다. 하지만 한경 마켓PRO는 2022년 11월25일 <코로나 사태 이후 종목 가장 잘 골라준 ‘수익성 지표’는?>을 통해 ROE보다는 ROA를 활용하는 전략의 수익률이 더 높았다는 분석을 전한 바 있다. PBR 자체가 주가 대비 자기자본이 많은 종목을 선별하는 지표로 저평가된 종목을 선별해주기에, ‘모든 자산을 얼마나 잘 활용했는지’를 따지는 ROA를 조합하는 게 더 적절하다.

박스권에서 수익률 돋보인 벤자민 그레이엄의 NCAV 전략

NCAV 전략도 의도는 PBR을 활용한 가치투자와 같다. 다만 청산가치를 더 보수적으로 따진다. 단순히 자기자본만 따질 때보다 토지, 건물, 기계장치 등 청산할 때 경기 상황에 따라 장부가치에 못 미치는 가격으로 팔릴 가능성이 있는 자산을 배재한다. ‘가치투자의 아버지’로 불리는 벤자민 그레이엄이 만든 전략이다.이를 활용한 포트폴리오는 비교적 안정적인 수익률 흐름을 보였다. 코스피가 급등한 2021년 3월31일까지의 포트폴리오 2개는 수익률은 코스피에 못 미쳤다. 하지만 코스피가 고점을 찍고 하락하는 동안에는 대체로 손실폭이 코스피 하락폭보다는 작았다.

특히 급락장이었던 2021년 8월16일~2022년 3월31일과 2022년 3월31일~8월16일에 유지한 포트폴리오의 손실폭은 각각 8.64%와 4.75%로, 코스피보다 낙폭이 작았다. 다만 코스피 낙폭이 2.24%였던 2022년 8월16일~작년 3월31일에 유지한 포트폴리오는 손실률 6.09%로 코스피 대비 부진했다.

작년 3월31일 이후 횡보장에서의 성과는 돋보인다. 8월16일까지의 포트폴리오 수익률은 8.65%로, 코스피(1.97%)의 4배가 넘었다. 현재 유지 중인 포트폴리오도 6.33%의 수익률을 기록 중이다. 코스피지수는 작년 8월16일 이후 3.75% 상승했다.

수익률 높았던 컨센서스 활용 포트폴리오…최근엔 부진

같은 기간 컨센서스를 활용한 포트폴리오는 15.20%의 손실을 기록했다. 이번에 분석한 포트폴리오 24개 중 가장 부진한 성적이다. 직전(작년 3월31일~8월16일)에 유지했던 포트폴리오도 코스피에 뒤처졌다. 테마에 따라 빠르게 순환매가 진행되면서 지수는 횡보하는 주식시장 상황에서 펀더멘털 분석이 힘을 쓰지 못한 모습이다.하지만 직전 6개의 포트폴리오의 수익률은 모두 코스피를 웃돌았다. 2020년 3월31일~8월16일에 유지한 포트폴리오 수익률은 53.56%였다. 강세장 초창기에 크게 오를 종목을 세 전략 중 가장 잘 선별한 셈이다. 급락장에서도 코스피 대비 적은 낙폭으로 잘 방어했다. 특히 코스피가 2.24% 하락한 2022년 8월16일~작년 3월31일 기간에 세 개의 포트폴리오 중 유일하게 수익을 냈다. 수익률은 7.37%다.

한경우 기자 case@hankyung.com

![[마켓칼럼] 변동성 장세 투자…실적·현금 '두 마리 토끼' 잡아라](https://img.hankyung.com/photo/202402/01.36088185.3.jpg)

![SKT·KT·LG유플 영업이익 4조원 넘겼는데…울상 짓는 이유 [정지은의 산업노트]](https://img.hankyung.com/photo/202402/01.35798283.3.jpg)