BNK·DGB·JB 순익 9.7% '뚝'…부동산 부실 미리 반영한 탓

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

충당금 전입액 70% 증가

"지방銀 업황 갈수록 악화"

"지방銀 업황 갈수록 악화"

BNK DGB JB금융 등 지방 금융지주 3사의 지난해 실적이 악화한 것으로 나타났다. 미래 부실에 대비한 대손충당금을 더 많이 쌓은 데다 소상공인·자영업자 이자 환급 등 상생금융 부담도 커졌다는 분석이다.

12일 금융권에 따르면 지방 금융지주 3사의 지난해 순이익 총액은 1조6041억원으로 집계됐다. 2022년(1조7768억원)보다 9.7%(1727억원) 감소했다.

부산은행과 경남은행을 자회사로 둔 BNK금융의 순이익은 2022년 7742억원에서 지난해 6303억원으로 18.6%(1439억원) 줄었다. 지방 금융 3사 중 감소폭이 가장 컸다. 같은 기간 대구은행 모기업인 DGB금융의 순이익은 4016억원에서 3878억원으로 3.4% 줄었다. 광주은행과 전북은행을 자회사로 보유한 JB금융의 순이익도 이 기간 6010억원에서 5860억원으로 2.5% 감소했다.

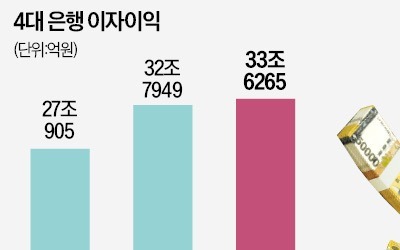

국민 신한 하나 등 전국구 시중은행이 사상 최대 순이익을 낸 것과 달리 지방은행은 대부분 실적이 나빠졌다. 부산은행의 순이익은 2022년 4558억원에서 지난해 3791억원으로 16.8% 줄었고, 같은 기간 대구은행 순이익은 3878억원에서 3639억원으로 6.2% 축소됐다. 광주은행(-6.8%)과 전북은행(-0.3%)도 순이익 규모가 쪼그라들었다. 지난해 연간 순이익이 전년 대비 늘어난 지방은행은 경남은행(1.9%) 한 곳뿐이다.

지방 금융지주의 실적이 일제히 악화한 가장 큰 이유는 부실에 대비하기 위한 대손충당금 적립이 늘어났기 때문이다. BNK금융의 대손충당금 전입액은 지난해 9526억원으로 전년(5511억원) 대비 72.9% 증가했다. 이 기간 DGB금융은 충당금 전입액을 3492억원에서 6068억원으로 73.8% 늘렸고, JB금융도 2589억원에서 4424억원으로 70.9% 확대했다. 지난해 상생금융 비용으로 BNK금융은 832억원, JB금융은 484억원, DGB금융은 305억원을 지출했다.

한 시중은행 영업담당 부행장은 “인터넷은행이 강점을 보이는 비대면 거래 비중이 늘어나는 데다 지방 부동산 경기 회복이 수도권보다 더뎌 지방은행의 영업 여건이 갈수록 악화하고 있다”고 했다.

정의진 기자 justjin@hankyung.com

12일 금융권에 따르면 지방 금융지주 3사의 지난해 순이익 총액은 1조6041억원으로 집계됐다. 2022년(1조7768억원)보다 9.7%(1727억원) 감소했다.

부산은행과 경남은행을 자회사로 둔 BNK금융의 순이익은 2022년 7742억원에서 지난해 6303억원으로 18.6%(1439억원) 줄었다. 지방 금융 3사 중 감소폭이 가장 컸다. 같은 기간 대구은행 모기업인 DGB금융의 순이익은 4016억원에서 3878억원으로 3.4% 줄었다. 광주은행과 전북은행을 자회사로 보유한 JB금융의 순이익도 이 기간 6010억원에서 5860억원으로 2.5% 감소했다.

국민 신한 하나 등 전국구 시중은행이 사상 최대 순이익을 낸 것과 달리 지방은행은 대부분 실적이 나빠졌다. 부산은행의 순이익은 2022년 4558억원에서 지난해 3791억원으로 16.8% 줄었고, 같은 기간 대구은행 순이익은 3878억원에서 3639억원으로 6.2% 축소됐다. 광주은행(-6.8%)과 전북은행(-0.3%)도 순이익 규모가 쪼그라들었다. 지난해 연간 순이익이 전년 대비 늘어난 지방은행은 경남은행(1.9%) 한 곳뿐이다.

지방 금융지주의 실적이 일제히 악화한 가장 큰 이유는 부실에 대비하기 위한 대손충당금 적립이 늘어났기 때문이다. BNK금융의 대손충당금 전입액은 지난해 9526억원으로 전년(5511억원) 대비 72.9% 증가했다. 이 기간 DGB금융은 충당금 전입액을 3492억원에서 6068억원으로 73.8% 늘렸고, JB금융도 2589억원에서 4424억원으로 70.9% 확대했다. 지난해 상생금융 비용으로 BNK금융은 832억원, JB금융은 484억원, DGB금융은 305억원을 지출했다.

한 시중은행 영업담당 부행장은 “인터넷은행이 강점을 보이는 비대면 거래 비중이 늘어나는 데다 지방 부동산 경기 회복이 수도권보다 더뎌 지방은행의 영업 여건이 갈수록 악화하고 있다”고 했다.

정의진 기자 justjin@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)