닛케이 랠리…日銀, ETF로 34조엔 대박

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

日증시 '최대 큰손' 부상

중앙은행 중 유일하게 시장 개입

지수 25% 올라 평가익 '사상최대'

보유 ETF 도쿄 프라임 시총의 7%

매각땐 일본 증시 폭락 불가피

처리방안 골머리…재무성과 논의

중앙은행 중 유일하게 시장 개입

지수 25% 올라 평가익 '사상최대'

보유 ETF 도쿄 프라임 시총의 7%

매각땐 일본 증시 폭락 불가피

처리방안 골머리…재무성과 논의

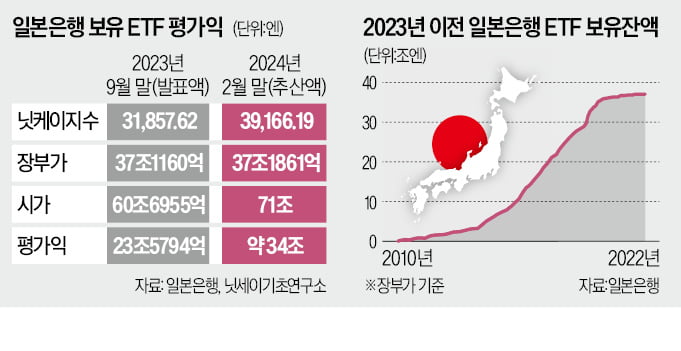

10일 니혼게이자이신문은 민간 경제연구소 닛세이기초연구소의 분석 결과를 인용해 2월 말 현재 일본은행이 보유한 ETF의 시가총액이 71조엔으로, 장부가보다 34조엔 높다고 보도했다. 71조엔은 한국의 올해 예산(656조원)과 비슷한 규모다.

‘주식회사 일본’ 최대주주 일본은행

작년 9월 말 일본은행은 보유한 ETF의 장부가가 37조1160억엔, 시가총액은 60조6955억엔이라고 발표했다. 23조5794억엔의 평가이익이 반 년도 안 돼 10조엔 이상 늘었다. 당시 31,857이던 닛케이지수가 같은 기간 8000포인트가량 오른 덕분이다. ETF 수익률은 개별 종목이 아니라 닛케이지수 등락에 따라 결정된다. 일본은행의 ETF 손익분기점은 닛케이지수 20,600으로 알려져 있다.일본은행은 주요국 중앙은행 중 유일하게 ETF에 투자하는 방식으로 증시에 개입한다. 2009년 3월 닛케이지수가 버블(거품) 경제 붕괴 이후 최저치인 7054까지 떨어지자 이듬해인 2010년 금융완화 정책의 하나로 도입됐다.

처음 도입 당시 연간 매입 한도는 4500억엔이었다. 하지만 2013년 대규모 금융완화 이후 매입 한도가 세 차례에 걸쳐 6조엔까지 늘었다. 2020년 3월에는 코로나19의 경제 충격을 완화한다는 명목으로 매입 한도가 12조엔으로 확대됐다.

2013년부터 2020년까지 일본 주식을 가장 많이 사들인 주체는 일본은행이다. 순매수 규모가 32조5000억엔에 달한다. 같은 기간 기업(16조4000억엔)과 연기금(5조엔)의 순매수 규모를 합친 것보다 많다.

그 결과 2020년 12월 15일 일본은행은 한국의 국민연금에 해당하는 일본 공적연금(GPIF)을 제치고 ‘주식회사 일본’의 최대주주가 됐다. 2월 말 기준 일본은행이 보유한 ETF 시가총액은 도쿄증시 최상위 시장인 프라임시장 전체 시가총액(948조엔)의 7%에 달한다.

일본은행은 보유한 ETF에 대한 의결권을 행사하지 않는다. 이 때문에 자본시장 및 기업의 경영 감시 기능을 약화하고, 주가를 왜곡한다는 지적을 받아왔다.

‘호랑이 새끼’ 된 일본은행 ETF

일본 증시의 ‘최대 큰손’으로 부상한 일본은행의 ETF 처리 방안이 과제로 떠올랐다. 일본은행이 ETF를 매각하면 주가 폭락이 불가피하기 때문이다.일본은행은 ETF를 마이너스 금리 해제에 따른 손실 보완 수단으로 활용하는 방안을 재무성과 논의하고 있다. 마이너스 금리를 해제해 금리가 오르면 일본 국채의 46%를 보유한 일본은행은 막대한 평가손실을 입는다. 작년 4월 일본경제연구센터는 단기금리가 2%, 장기금리가 3%까지 오르면 일본은행이 12조엔의 적자를 입어 자본잠식 상태에 빠질 것이라고 예상했다.

이에 따라 중앙은행의 국제 신인도가 떨어지면 엔화 가치가 급락하고, 금리가 급등할 가능성이 있다고 전문가들은 우려한다. 이를 ETF 분배금(주식의 배당에 해당)으로 만회하자는 게 일본은행의 아이디어다. 2022년 일본은행은 ETF 분배금으로 1조1044억엔을 받았다.

일본은행이 ETF를 일본정책금융공사의 현물 주식과 교환한 뒤 현물 주식으로부터 벌어들이는 배당금을 공적 분야에 투자하는 방안도 논의된다. 일본은행법에 따르면 일본은행은 수익의 절반을 국고에 납부해야 한다.

일본은행이 보유한 ETF를 개인에게 양도하자는 의견도 있다. 일정 기간 매각 제한을 걸면 개인들이 양도받은 ETF를 되팔아 주가가 급락하는 사태를 막을 수 있다는 설명이다. 1997~1998년 아시아 외환위기 당시 홍콩 정부가 주가 폭락을 막기 위해 사들인 주식을 출구전략 형태로 개인에게 양도한 사례가 있다.

니혼게이자이신문은 “원래라면 중앙은행이 보유해서는 안 되는 자산(ETF)이 현재 일본은행의 재무와 수익을 지탱하고 있다”며 “호랑이 새끼를 키우는 일”이라고 진단했다.

도쿄=정영효 특파원 hugh@hankyung.com