"자사주만 소각해도 코스피 40% 오른다…상법부터 개정해야" [한국증시 2.0: K프리미엄으로③]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

한국증시 2.0: K프리미엄으로

목대균 KCGI자산운용 운용총괄 대표

"현대차 시총, 테슬라보다 낮은 게 말 되나"

"대만만 따라가도 증시 2배 오른다"

"주주권익 보호 위해 상법 개정 필요"

"자금조달 경색되면 증시 저평가 이어져"

"유보금, 투자 안 되면 배당이라도 해야"

목대균 KCGI자산운용 운용총괄 대표

"현대차 시총, 테슬라보다 낮은 게 말 되나"

"대만만 따라가도 증시 2배 오른다"

"주주권익 보호 위해 상법 개정 필요"

"자금조달 경색되면 증시 저평가 이어져"

"유보금, 투자 안 되면 배당이라도 해야"

목대균 KCGI자산운용 운용총괄 대표는 한경닷컴과의 인터뷰에서 국내 증시 저평가 원인에 대해 "대한민국은 외국인직접투자(FDI)가 거의 들어오지 않는 나라"라며 "'서울의 봄'이 자본시장에도 와야 한다"고 말했다.

국내 1세대 해외펀드 매니저인 목 대표는 미래에셋운용의 대표적인 글로벌펀드인 글로벌그레이트컨슈머펀드, 글로벌그로스펀드 등을 출시·운용했던 인물이다. 지난해부터 국내 대표 행동주의 펀드 중 하나인 KCGI자산운용의 운용총괄 대표를 맡고 있다.

다음은 목 대표와의 일문일답.

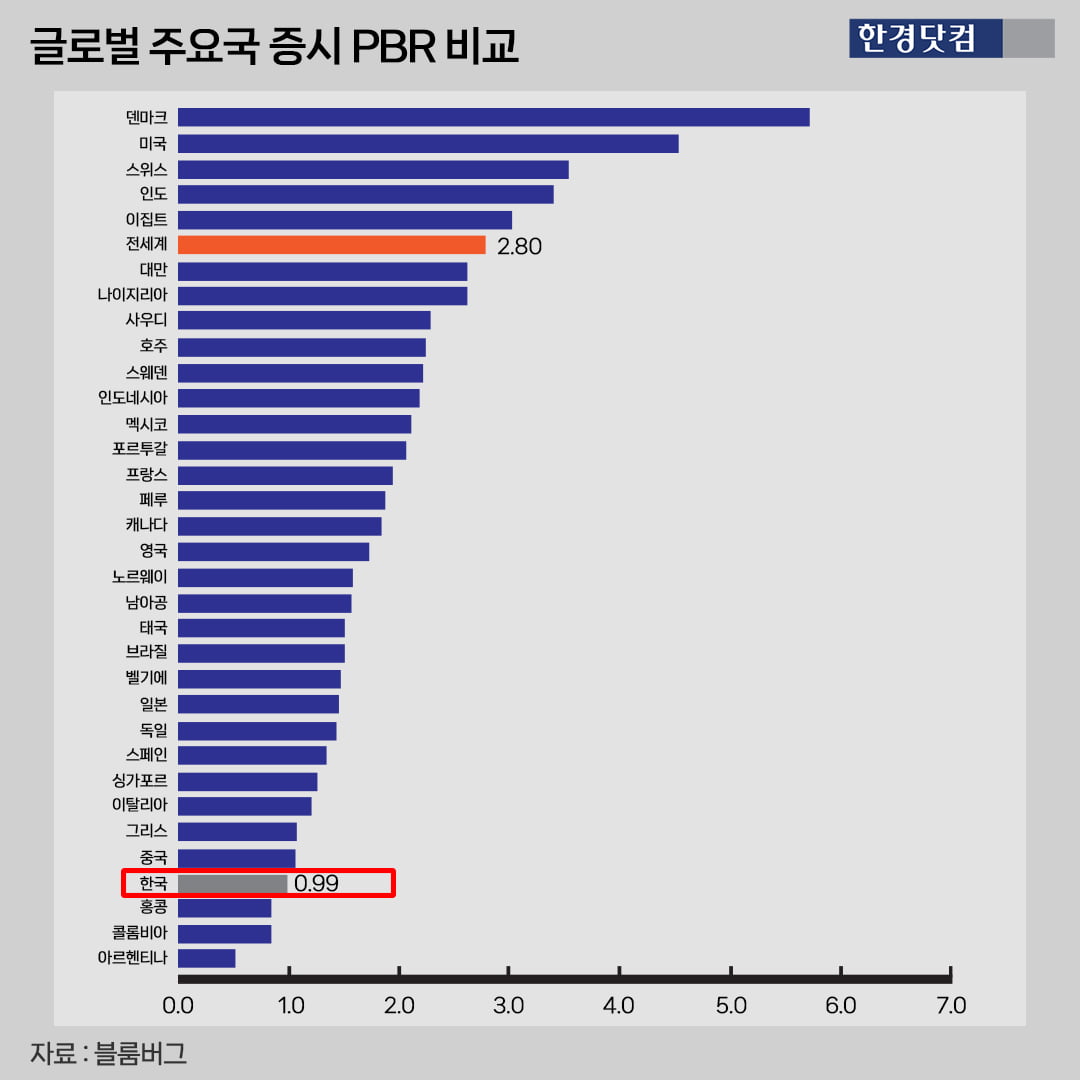

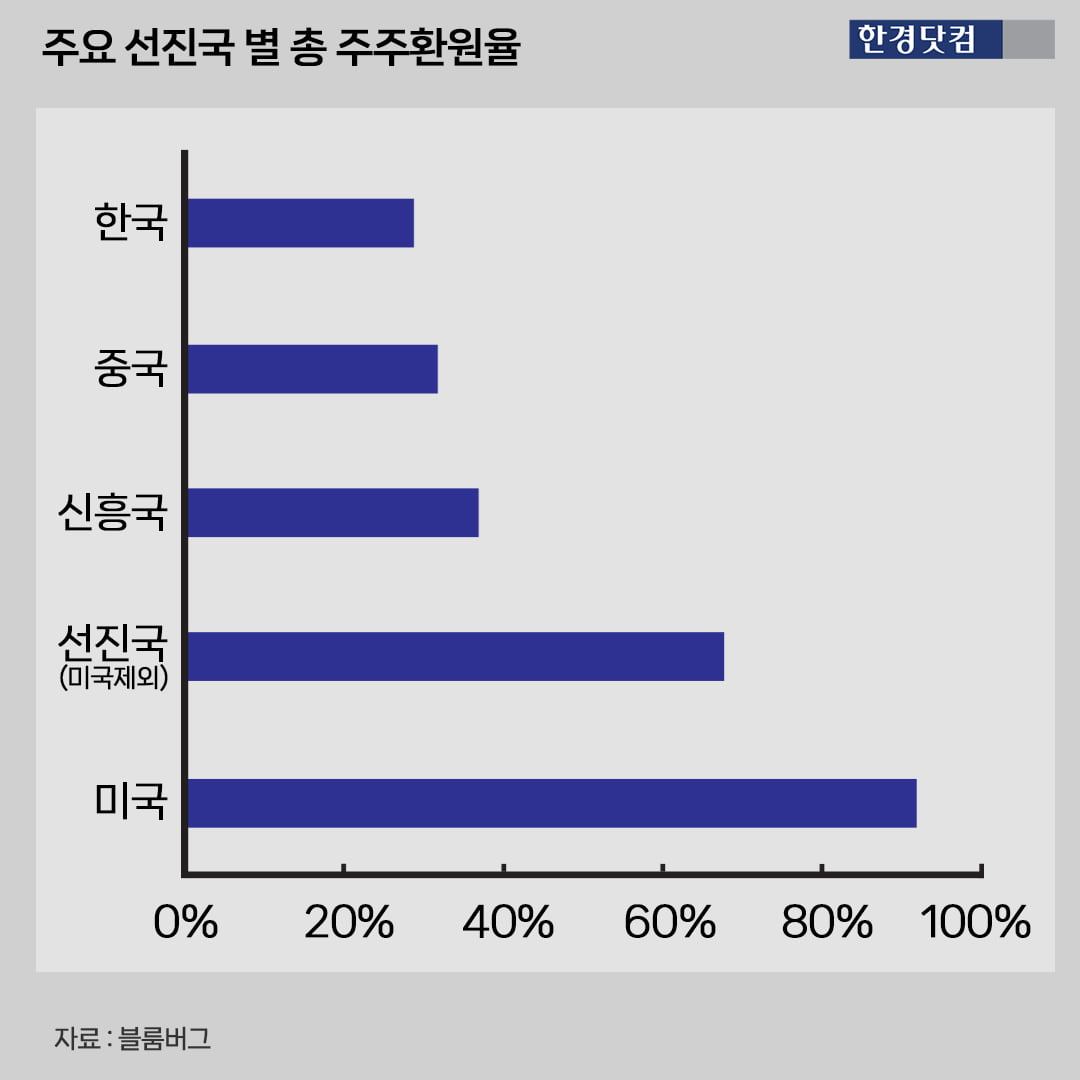

"자사주만 매입·소각해도 코스피가 40% 오를 것으로 본다. 대만과 한국이 제조업 중심, 중국 리스크 등의 측면에서 자주 비교되곤 하는데, 대만의 주가순자산비율(PBR)이 2배, 한국이 약 1배다. 주주환원율은 대만이 50%, 한국이 30%다. 대만만 따라가도 이론 상으로 PBR이 1배에서 2배 되고, 증시는 2배 오를 수 있단 얘기다. 종목 개별 수익률은 더 높아질 수 있다."

▷국내 증시 저평가 원인이 뭔가.

"낮은 주주환원율, 회계불투명성, 수익성, 성장성, 기관투자자 등 여러가지가 있지만 골자는 지배구조다. 한국은 특이하게 자회사, 모회사, 지주사 상관없이 도구 상장돼 있다. 미국 구글만 봐도 모회사인 알파벳만 상장돼 있다. 이런 구조부터 개선돼야 한다. 뿐만 아니라 상속세, 배당세 문제 등 오너로서 주가를 낮게 유지해야 할 유인이 많다. 기업들 성장성도 떨어져 있다. 내수 시장 등 태생적 한계로 확장성도 저조하다. 더이상 성장이 어렵다면 그간 이뤄놓은 거에서 분배하라라는 게 투자자들의 요구다."

"국내 기업들은 분배에 손을 놓고 있다. 국내 기업 중 세계적인 성장을 이뤄 재평가받고 있는 기업은 삼성전자와 현대차 두곳이다. 이들 기업마저 그동안 주주환원에 소홀했다. 그러다 보니 주가도 점점 떨어졌고, 기업가치가 낮아졌다. 그러다보니 장기투자 자금이 원활하게 유입되지 못했다. 현대차가 글로벌 세계 2위 자동차 생산 기업인데 테슬라보다 시가총액이 낮은 게 말이 되나. 기업들이 자본을 원활하게 조달하지 못하면 자본시장이 클 수가 없다. 기업의 경쟁력도 약화된다. 결국 스스로 저평가를 만들었던 거다."

▷주주환원이 답인가.

"배당을 해야 한다. 대주주나 오너 본인이 회사 이익을 다 누릴 거면 다른 사람 돈 받아 상장하면 안 된다. 타인의 돈을 받아 기업 운영을 하는 거라면, 당연히 의무도 필요하다. 강제하지 않으면 안 한다. 때문에 주주들의 권익을 보호할 수 있도록 상법이 개정돼야 한다고 본다. 상법 조항에 기업은 회사뿐만 아니라 '주주에게도' 충실해야 한다는 내용을 추가하면 된다. 그렇게 되면 최선을 다하지 않았을 때 배임 문제가 생겨 이사회가 주주에 대해 신경쓰지 않을 수 없다. 메리츠금융지주가 모범사례다."

▷투자를 위한 재원을 쌓아둬야 한다는 시각도 있는데.

"지금까지 기업들은 투자에 써야할 유보금을 쌓아 둬야 한다는 이유로 배당을 미뤘다. 그런데그 돈 가지고 제대로 투자한 기업이 몇 곳이나 되나. 가치 없는 자산에 투자했기 때문에 자산의 수익률이 떨어지니 자기자본이익률(ROE)이 낮아질 수밖에 없었다. 국내 상장사의 이익 유보금만 1000조원이다. 이 돈을 투자해 성장으로 연결할 의지가 안 보인다. 투자를 해도 수익이 나오지 않으니 외국인들은 한국 시장을 외면한다. 증시 외국인 비중은 2005년 40%에서 최근 20% 중반으로 떨어졌다. 한국에 대한 FDI 규모는 말레이시아·칠레·콜롬비아 수준이다."

"기업 가치가 높아지면 국민연금 수익률이 상승한다. 국민연금 기금의 15%는 한국 기업에 투자하는데, 여기선 수익이 안 나고 수익률은 대부분 해외에서 난다. 어쩔 수 없이 국내 기업의 저평가를 해소해야 하는 거다. 하지만 단순히 배당만 하라고 해선 안 된다. 기업들이 가진 것을 활용해 투자·성장을 통해 ROE를 높여야 한다. 기금 수익률이 높아지면 잔고도 불어나고 이는 곧 연금 고갈 시기가 늦춰진다는 얘기가 된다. 국민연금의 운용 수익률을 1% 높이면 운용 고갈 시기가 5년 늘어난다. 증시가 부양되면 편안한 노후가 보장된다고 볼 수 있다. 행동주의 펀드의 주주활동 목적도 여기에 있다."

"첫 번째는 국내에선 기업들에 환경·사회·지배구조(ESG) 개선을 요구하는 것, 두 번째는 해외 시장의 성장성 있는 회사에 투자하는 것이다. 이 두 가지를 조합해 안정적인 장기투자가 가능한 연금 상품을 내놓는 것이다. 그동안 '기업 사냥꾼'이라는 얘기가 있기도 했다. 행동주의 펀드의 주주활동이 실패했을 때 주가가 하락하고, 기업가치가 원래대로 돌아왔던 사례가 있다보니 그런 얘기가 있었다. 중요한 건 지배구조 개선이다."

신현아 한경닷컴 기자 sha0119@hankyung.com

▶한경닷컴은 심층기획 3편 '한국증시 2.0: K프리미엄으로'를 총 7회에 걸쳐 게재합니다.

!["자사주만 소각해도 코스피 40% 오른다…상법부터 개정해야" [한국증시 2.0: K프리미엄으로③]](https://img.hankyung.com/photo/202403/01.36132897.1.png)

![올해 '코스피 3000' 간다…닥터둠 "저축 말고 이걸 사라" [한국증시 2.0: K프리미엄으로②]](https://img.hankyung.com/photo/202403/03.36030624.3.jpg)

!["삼성전자, 1년 안에 9만원 간다"…'반등 임박' 전망 [한국증시 2.0: K프리미엄으로①]](https://img.hankyung.com/photo/202403/03.36043473.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)