"설화수 사느니…" 코로나 끝나자 중국인들 돌변한 이유 [중국산 대공습 현장을 가다⑥·끝]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

中서 방 빼는 K뷰티

애국소비 열풍에 C뷰티 급성장

아모레·LG생건 실적 회복 못해

"비싼 설화수보단 위노나 살래"

K뷰티 열풍 되살릴 해법은

애국소비 열풍에 C뷰티 급성장

아모레·LG생건 실적 회복 못해

"비싼 설화수보단 위노나 살래"

K뷰티 열풍 되살릴 해법은

이 업체는 지난해 초 중국국가식품약품감독관리총국(CFDA)의 위생허가를 등록하고 1년 넘게 중국 유통을 맡을 현지 업체를 찾아다녔지만 대부분 퇴짜를 맞았다. 브랜드 소개를 위한 미팅을 요청했지만 제품조차 보지 않고 “이제 한국 화장품은 어렵다”는 답변이 돌아오기도 했다.

중국 시장에서 한국 화장품이 고전하고 있다. 한때 기초 화장품 시장을 점령했던 한국 브랜드 ‘설화수’ 점유율은 중국 '위노나'가 위협하고 있다. 시진핑 주석의 부인 펑리위안이 선택한 화장품이라는 타이틀도 한국 브랜드 ‘후’에서 중국 ‘바이췌링’으로 옮겨간 지 오래다. '라네즈' 연분홍색 립스틱 인기는 중국 ‘화시즈’ 빨간 봉황 립스틱에 밀려났다.

그간 중국인 관광객으로부터 인기를 얻으며 글로벌 무대로 확장하던 K뷰티(한국 화장품)가 최대 시장인 중국에서 'C뷰티(중국 화장품)'에 밀려 영향력을 잃어가고 있다는 평가가 나온다.

中시장서 설 자리 잃어가는 K뷰티

!["설화수 사느니…" 코로나 끝나자 중국인들 돌변한 이유 [중국산 대공습 현장을 가다⑥·끝]](https://img.hankyung.com/photo/202403/01.36290276.1.jpg)

지난해 11월 열린 광군제 행사에서 전자상거래 업체 티몰·타오바오 등 알리바바 플랫폼이 집계한 중국 기초 화장품 분야 매출에서 현지 토종 화장품 브랜드 '프로야'가 20억5100만 위안(약 3784억원)의 누적 매출을 거둬 1위를 차지했다. 매출 상위 10위권에 든 로레알, 랑콤, 에스티로더 등 글로벌 유명 브랜드 매출을 크게 앞섰다.

반면 우리나라 대표 수출 화장품 업체인 LG생활건강의 '후'나 아모레퍼시픽 '설화수'는 지난해에 이어 올해도 주요 순위권에 들지 못했다. 매출이 크게 줄어 광군제 실적도 선뜻 공개하지 못할 정도였다. 최대 시장인 중국에서의 부진이 이어지자 실적에도 빨간불이 들어오기 시작했다.

아모레퍼시픽그룹은 지난해 연간 매출액이 4조213억원으로 전년(4조4950억원) 대비 10.5% 줄었다. 영업이익도 1520억원으로 44.1%나 감소했다. LG생활건강도 상황이 안 좋다. 지난해 매출 6조8048억원은 전년보다 5.3%, 영업이익도 4870억원으로 31.5% 줄었다. LG생활건강 관계자는 “중국 수요 약세로 뷰티 부문 수익성이 줄었다”고 설명했다.

사드(고고도미사일방어체계)와 코로나19(신종 코로나 바이러스 감염증) 사태를 거치며 세계 2위 규모의 중국 화장품 시장에서 한국산 입지는 확 좁아졌다. 2013~2015년 중국 경기 호황 덕을 톡톡히 봤지만 중국 내수와 소비 의존도가 지나치게 높았던 탓에 2015년을 정점으로 내리막길을 걷기 시작했다.

헤라, 에뛰드하우스, 이니스프리 등 중국에서 인기를 얻던 한국 화장품 브랜드는 현지 사업을 접거나 축소해야 했다. 반면 한국산 화장품의 중국 유통이 막힌 팬데믹 시기에 중국 화장품 업체들은 상품 개발과 마케팅 강화에 나서 점유율을 배로 늘렸다. 유로모니터에 따르면 2017년부터 2022년까지 5년 새 중국 내 자국 색조 화장품 브랜드 점유율은 14%에서 28%로 확대됐다.

!["설화수 사느니…" 코로나 끝나자 중국인들 돌변한 이유 [중국산 대공습 현장을 가다⑥·끝]](https://img.hankyung.com/photo/202403/01.36279808.1.jpg)

중국 따이궁 화장품 싹쓸이 '옛말'

2014년 중앙대로 유학 온 후앙린 씨(黃琳·34)는 용돈벌이를 할 겸 화장품 구매 대행을 시작했다. 한국의 구매대행 인터넷 카페와 비슷한 중국 바이두나 웨이보·웨이신 등에 한국 주요 화장품 관련 정보를 올리고 상품 구입을 원하는 중국인들이 구입을 의뢰하면 이를 대신 구입해 보내주는 식이었다. 이른바 온라인 따이궁(보따리상) 사업을 한 셈이다.당시는 대중국 화장품 수출액이 2조원을 돌파하며 고성장하던 시기. 그가 주로 취급한 품목은 설화수, 라네즈, 이니스프리 등 당시 중국 여성들이 선호하던 브랜드 제품이었다. 이들 브랜드 제품은 중국 현지에서도 판매됐지만 한국에 비해 가격이 1.5~2배 비쌌다. 그는 “중국 여성들이 따이궁에게 구매금액의 10% 정도를 수수료로 주면서 구매대행을 의뢰했다”면서 “배송료와 관세가 붙더라도 똑같은 제품을 중국에서 사는 것보다 30% 이상 저렴했다”고 설명했다.

하지만 코로나19 이후 대다수 따이궁들이 중국으로 돌아갔다. 이처럼 ‘무주공산’이 된 된 중국 온라인 시장을 차지한 건 그동안 온라인 역량을 키워온 현지 토종 브랜드 업체들이었다.

中 변화 못읽은 한국 화장품

중국 광저우에서 13년째 화장품 관련 유통업체 주재원 생활을 하고 있는 박모 씨(52)는 “현재 중국 온라인 유통 플랫폼 중 20~30대 소비자들을 중심으로 가장 활성화된 곳이 더우인(중국판 틱톡), 샤오홍슈(중국판 인스타그램), 비리비리(중국판 유튜브) 등인데 이들 플랫폼에서 제품을 팔거나 홍보하는 한국 화장품 브랜드 수가 현저히 적다”며 “현지 시장 트렌드를 잘 파악하지 못하니 화장품 주 소비층인 젊은 소비자들에게 제품을 노출하거나 홍보하는 역량이 떨어지는 셈”이라고 지적했다.

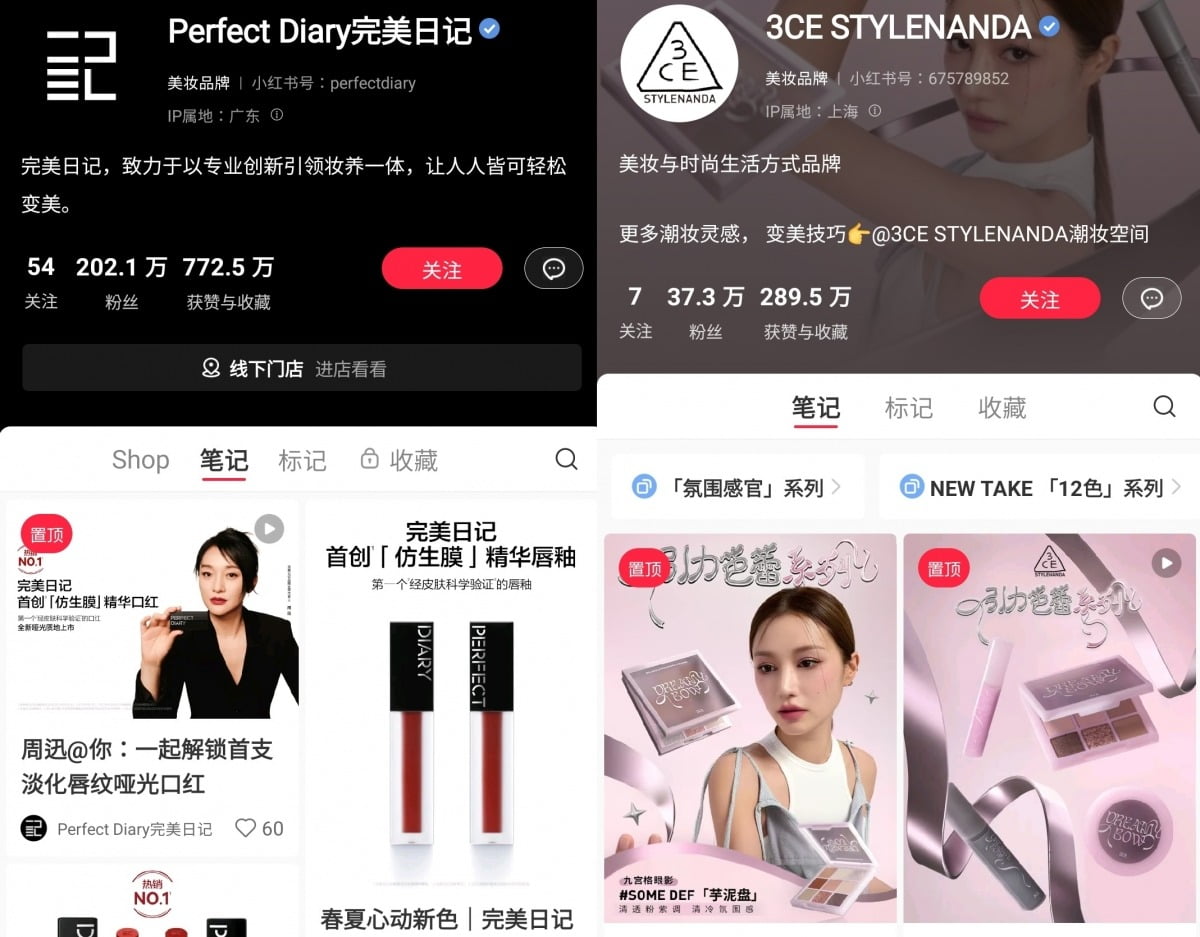

중국 화장품 기업으로는 처음 미국 나스닥 시장에 진출한 얏센(퍼펙트다이어리 모회사)이 샤오홍슈, 더우인 등 중국 10~20대가 즐겨찾는 SNS을 집중적으로 공략해 마케팅 효과를 극대화한 대표적 업체다. 현재 샤오홍슈에서 퍼펙트다이어리 공식 계정의 팔로어 수는 200만명이 넘는다. 퍼펙트다이어리는 SNS에서 수집한 소비자 데이터를 반영해 신제품을 빠르게 내놓는 것으로 잘 알려져 있다.

K뷰티 부활 해법은 없나

프랑스, 일본 등 경쟁국 고급 브랜드의 중국 시장 내 약진도 한국 화장품 입지 축소의 원인으로 꼽힌다. 중국의 화장품 시장은 고가와 저가 시장으로 양분되어 있다. 고가 시장은 로레알·루이비통모에헤네시(LVMH) 그룹의 유럽 브랜드와 북미·일본의 브랜드가 80% 이상을 차지하는 과점적 경쟁 양상을 보인다. 한국 화장품은 중저가 시장에서 중국 토종 업체 약 1476만 개(2022년 기준·중상정보망 조사)와 경쟁을 벌이는 구도.업계 관계자는 “중국 화장품은 싸구려, 짝퉁이라는 인식으로 경쟁자로 여기지 않던 사이에 한국 화장품 위치가 애매해졌다”며 “이제 상류층은 설화수보다 로레알이나 에스티로더, 입생로랑을 찾고 중산층 이하는 가격이 저렴한 중국산을 산다”고 귀띔했다.

국내 화장품 업체들의 대(對) 중국 마케팅 전략에 대대적 변화가 필요한 시점이라는 게 현지 전문가들의 판단. 중국 시장 선호에 맞춰 기초 연구를 강화한 제품을 개발하고 현지 소비자가 좋아하는 브랜드 스토리를 입혀 충성 고객을 확보해야 한다는 얘기다. 중국이 저가 화장품 시장에서 빠르게 점유율을 넓혀가고 있는 만큼 상대적으로 경쟁 강도가 낮은 고가 화장품 시장을 공략하기 위해 프리미엄 브랜드 육성에 노력해야 한다는 지적도 나온다. 현지 뷰티 인플루언서, 주요 플랫폼 광고 등 온라인 트렌드를 적극 파악해 활용하라는 주문도 뒤따랐다.

중국 현지 도매상이나 따이궁에 의존하는 영업 행태도 개선해 리스크를 줄여야 한다는 목소리도 높다. 중국 법인을 둔 한 화장품 회사 임원은 "한국 화장품 업체들이 단기 매출에 급급해 브랜드 역량을 키우는데 투자하는 것을 꺼리고 중국 도매상에 물건을 공급하는 식으로 영업하는 경우가 많다"며 "중국 유통상에 대한 통제력이 낮으니 가격이 들쑥날쑥하고 따이궁의 입김에 수출물량이 좌지우지되는 등 안정적인 영업이 어렵다. 철저한 시장분석과 상품경쟁력을 갖추고 자체 현지 유통 라인을 강화해야 한다"고 강조했다.

▶한경닷컴은 심층기획 '중국산 대공습 현장을 가다'를 총 6회에 걸쳐 게재합니다.

①"지금이 기회"…중국산보다 1000만원 싼 '국산 전기차'

②"가격 앞에 장사 없죠"…'중국산 배터리 車' 줄줄이 나온다

③"20억 주고 집도 줄게"…'젊은 인재' 싹 쓸어가는 중국

④"애플이 문제가 아냐"…1위 탈환 노리는 삼성의 진짜 고민은

⑤쿠팡 바짝 쫓는 알리…'1000원 한우' 초저가 무기의 비결

⑥"설화수 사느니…" 코로나 끝나자 중국인들 돌변한 이유

☞[중국산 대공습 현장을 가다] 1~6회 모아보기

안혜원 한경닷컴 기자 anhw@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)