연 최고 배당수익률 15%…'커버드콜 ETF' 출시 경쟁

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

올해 신규 상장 상품 10개 육박

한투, 15% 배당 상품 이달 상장

美 반도체 상위 기업으로 구성

KBSTAR·KODEX·TIGER 등

배당 10% 넘는 상품 잇단 상장

한투, 15% 배당 상품 이달 상장

美 반도체 상위 기업으로 구성

KBSTAR·KODEX·TIGER 등

배당 10% 넘는 상품 잇단 상장

올 들어 신규 상장이 확정된 커버드콜 ETF는 10개에 육박한다. 증권가에서는 “관련 상품 출시 경쟁이 본격화하며 상품 구조가 더 다양해지고 보장 수익률이 높아지고 있다”는 분석이 나온다.

연 10% 이상 배당하는 상품 봇물

증권가에 따르면 한투운용은 ‘ACE 미국반도체15%프리미엄분배’ ‘ACE 미국500 15%프리미엄분배’ ‘ACE 미국빅테크7+ 15%프리미엄분배’ 등 3개 ETF의 증권신고서를 최근 공시했다. 이달 상장이 목표지만 구체적인 상장 시점은 정해지지 않았다.ACE 미국반도체15%프리미엄분배는 ‘블룸버그 US 리스티드 세미컨덕터 톱 30 지수’ 구성 종목을 바스켓(묶음)으로 매수하고 이 종목들의 콜옵션을 매도하는 전략을 쓴다. 이 지수는 미국에 상장된 반도체 시가총액 상위 30개 기업으로 구성됐다. 다른 2개 ETF는 각각 ‘블룸버그 US 라지 캡 지수’(미국 시총 상위 500개 기업), ‘블룸버그 US 빅테크 톱7 플러스 지수’(미국 빅테크 시총 상위 10개 기업)를 같은 방식으로 구조화한 상품이다.

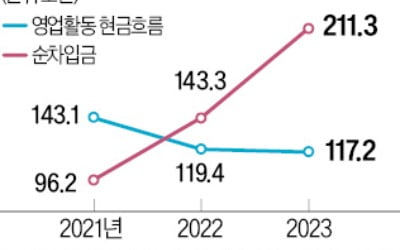

한투운용은 매수한 종목의 콜옵션을 매도해 얻는 프리미엄을 투자자들에게 배당할 방침이다. 매년 순자산 총액(AUM)의 15%를 배당하는 게 목표인데, 월배당 상품이기 때문에 지급기준일(매달 15일) AUM의 1.25%가 연 12차례 나간다. 한투운용은 콜옵션을 잔존 만기가 24시간 이내인 초단기옵션거래(0DTE)로 매도한다. 콜옵션을 매수한 자에게 받는 프리미엄을 최대화하기 위해서다. 옵션은 만기가 짧으면 프리미엄도 작은 게 보통이지만, 0DTE는 프리미엄 수취 횟수가 많기 때문에 단위 기간 내 합계 금액은 더 클 수 있다.

‘KODEX 테슬라인컴’ 상품 인기

커버드콜 ETF 출시 경쟁은 올 들어 본격화하고 있다. 지난달에는 연 12% 배당이 목표라고 밝힌 ‘KBSTAR 200위클리커버드콜’이 상장됐다. 지난 2월에는 ‘TIGER 미국30년국채프리미엄액티브(H)’가 나왔는데, 구체적인 배당 목표를 밝히지 않았지만 현재 연 12% 정도를 배당하고 있다.1월에는 ‘KODEX 테슬라인컴프리미엄채권혼합액티브’와 ‘TIGER 미국테크TOP10+10%프리미엄’이 상장됐다. 전자는 배당 목표가 없지만 연 15%를 유지하고 있고 후자는 연 10% 배당이 목표라고 증권신고서에서 밝혔다. 이들 ETF는 모두 월배당 상품이다.

커버드콜 ETF 투자 전략도 더 다양해지고 있다. 위에서 말한 TIGER 커버드콜 ETF 3개는 AUM의 30~40%에 해당하는 콜옵션을 매도한다. 나머지 60~70%는 기초자산 주가 변동에 대한 익스포저(노출)를 유지한다. 이렇게 하면 기초자산 주가 상승분의 60~70%가 ETF 주가에 반영된다. 나머지 30~40% 주가 상승분을 포기하는 대가로 옵션 프리미엄 배당을 얻을 수 있다.

운용 보수 낮고 절세되는 상품도

‘KODEX 미국S&P500배당귀족커버드콜(합성 H)’은 TIGER 커버드콜 ETF와 달리 기초자산 전체에 대한 콜옵션을 매도한다. 다만 콜옵션 형태를 ‘OTM’(옵션 행사가격을 현재 주가보다 높게 하는 것)으로 했다. OTM은 주가가 오르더라도 콜옵션 행사 가격에 도달하기 전 중단되면 옵션 매수자가 권리를 행사할 수 없다. 이 경우 커버드콜 ETF 가격에 주가 상승분이 반영되고 이는 ETF 투자자의 매매 차익으로 돌아온다.운용사들은 커버드콜 ETF 운용 보수를 낮추고 투자자 공략에 나서고 있다. 커버드콜 ETF 운용 보수는 연 0.3~0.5% 선이다. 파생상품 ETF는 일반적으로 운용 보수가 0.5~1.0% 정도인데 이에 비해 낮다.

이경준 미래에셋자산운용 전략ETF운용본부장은 “배당주 투자자는 일정 기간 안정적인 현금 흐름을 확보하는 것이 목적이기 때문에 운용 보수를 중요하게 여긴다”고 보수를 낮게 잡은 배경을 설명했다. 김찬영 KB자산운용 ETF사업본부장은 “월배당액에는 일반적으로 배당소득세 15.4%가 부과되지만 코스피200 콜옵션을 매도해 받는 배당에는 이 세금이 없다”고 했다.

양병훈 기자 hun@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)