기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

고용과 인플레의 묘한 카르텔

'피의 수요일' 되나…'4·10'이 분수령

'피의 수요일' 되나…'4·10'이 분수령

이민 파워로 무장한 노동시장이 소비를 이끌고 또다시 강력한 소비가 인플레이션을 자극하고 있습니다. 지정학적 갈등으로 기름값이 오르는 가운데 끈적끈적한 주거비 상승은 멎을 기미를 보이지 않고 있습니다.

그러나 이게 전부가 아닙니다. 기름값과 주거비 외에도 인플레이션 완화를 가로막는 장애물이 많습니다. '춘래불사춘'을 외치게 하는 인플레이션 핵심 요인들입니다. 소비자물가지수(CPI) 주간을 앞두고 인플레이션 주범을 중심으로 주간 주요 이슈와 일정을 살펴보겠습니다.

'노랜딩' 신호 주는 고용

![기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36353361.1.jpg)

정부 부문(7만1000개)보다 민간 부문(23만2000개)의 일자리 증가폭이 컸습니다. 부문별로는 교육·의료업(8만8000개) 여가·음식숙박업(4만9000개), 건설업(3만9000) 등이 일자리 붐을 일으켰습니다. 다시 말해 학교와 병원, 식당과 호텔, 건설현장에서 일자리가 급증하고 있다는 얘기입니다.

뜨거운 노동과 인플레는 동의어?

그러나 파월 의장이 얘기하지 않는 게 하나 있습니다. 뜨거운 노동시장과 견고한 인플레이션이 서로를 자극하고 있다는 점입니다. 각종 임금과 비용이 올라 인플레를 끌어올리고 인플레이션이 다시 해당 분야의 일자리를 늘린다는 설명입니다.

2월 CPI에서 전년동기대비 상승률이 가장 큰 부문이 자동차 보험료(20.6%)였습니다. 병원 서비스 요금(6.1%)도 전체 상승률(3.2%)의 2배 수준이었습니다.

![기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36353321.1.jpg)

팁플레이션 영향?…인플레 주범은 외식·급식비

![기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36353323.1.jpg)

집밖에서 먹는 외식비(Food away at home)의 전년 동기대비 상승률은 3월에 4.2%였습니다. 같은기간 일반 식료품 상승률은 2.2%로 전체 평균에 못미쳤습니다. 집에서 먹는 음식 가격 상승률은 1%에 불과했습니다.

![기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36353325.1.jpg)

학교 급식비도 외식비 상승을 이끌고 있습니다. 팬데믹 기간 무료로 주던 학교 급식이 유료로 전환되고 급식 메뉴 가격도 급등하고 있습니다.

주거비 못지 않은 여행비

![기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36353318.1.jpg)

그럼에도 여전히 CPI에서 가장 큰 비중을 차지하는 건 주거비입니다. 헤드라인 CPI의 36%를 결정짓고 근원 CPI의 45%를 구성합니다.

주거비 상승률은 언젠가 떨어진다고 하지만 아직은 그때가 오지 않았습니다. 여전히 역사적 평균 수준으로 회귀하지 않고 있습니다.

![기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36353327.1.jpg)

질로우 수치로 렌트비 상승률이 팬데믹 이전과 비슷한 4%대로 접어든 시점은 지난해 5월(4.81%)이었습니다. 역사적 평균치인 3%대로 내려가 시기는 지난해 7월(3.6%)이었습니다. 13개월룰을 적용하면 CPI 주거비 상승률은 6월에서 8월 사이에 안정세를 접어들 것으로 전망됩니다. 기준금리 인하 시점을 6월과 7월 사이로 잡고 있는 핵심 근거가 되고 있습니다. 6월 FOMC 결과와 5월 CPI는 같은날(6월12일) 발표됩니다.

10일이 증시 결정 분수령

![기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36353317.1.jpg)

근원 CPI 상승률은 2월 3.8%에서 3월 3.7%로 소폭 둔화할 것으로 보고 있습니다. 시장 예상보다 CPI가 강하면 금리 인하시기는 뒤로 밀립니다. 미셸 보우만 Fed 이사의 말처럼 금리 인상을 거론할 수도 있습니다.

![기름도 식료품도 아니다…인플레 주범은 바로 이것 [美증시 주간전망]](https://img.hankyung.com/photo/202404/01.36353319.1.jpg)

다음날인 11일엔 한국은행과 유럽중앙은행(ECB)이 기준금리를 결정합니다. 두 곳 모두금리를 동결할 가능성이 큽니다. 그보다 금리 인하와 인플레에 대한 전망에 더 관심이 쏠리고 있습니다. 같은날 CPI의 선행지표 역할을 하는 미국의 생산자물가지수(PPI)가 나옵니다. 3월 PPI는 전월 대비 0.3% 상승할 것으로 시장은 예상하고 있습니다. 근원 PPI는 0.2% 상승이 점쳐지고 있습니다. 2월 PPI는 전월 대비 0.6%, 근원 PPI는 0.3% 올랐습니다.

12일엔 물가 관리에 실패한 영국중앙은행에 대한 평가보고서가 나옵니다. 벤 버냉키 전 Fed 의장이 평가 의뢰를 받았습니다.

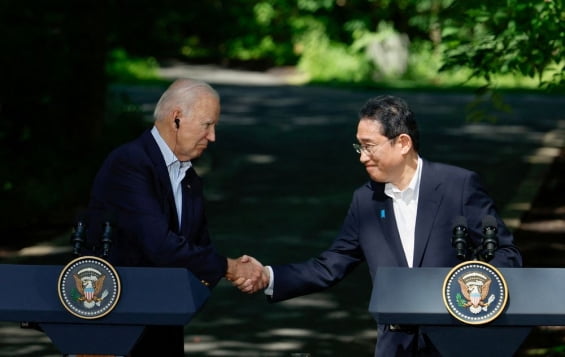

반중 전선 형성할 미·일·필

전체적으로 10일과 11일에 큰 이벤트가 몰려 있습니다. 3월 CPI와 3월 FOMC 회의록 공개, 미·일·필 정상회담이 10일에 있고 11일에 PPI와 유럽 한국의 금리 결정이 뒤따릅니다.

주거비 외에 인플레의 또다른 주범이 되고 있는 서비스 비용이 어떻게 되는 지를 보고 주요국의 금리 인하 경로를 따져보는 게 이번주 핵심 관점포인트가 될 전망입니다.

워싱턴=정인설 특파원 surisuri@hankyung.com

![선거의 해, 원유 등 원자재 다 오르는 이유 [원자재 이슈탐구]](https://img.hankyung.com/photo/202404/01.36352762.3.jpg)