정치 리스크 우려에 기업들 "실탄 미리 쌓자"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

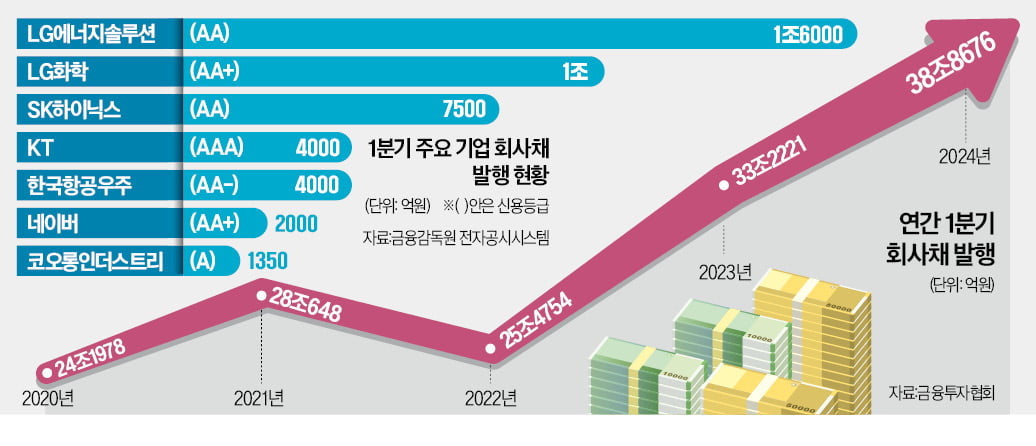

1분기 회사채 39兆 발행

PF부실사업장 정리·美대선 등

굵직한 이벤트 전에 '선제 대응'

삼양식품·대웅제약 조달 앞당겨

SK하이닉스 발행 4000억 늘려

PF부실사업장 정리·美대선 등

굵직한 이벤트 전에 '선제 대응'

삼양식품·대웅제약 조달 앞당겨

SK하이닉스 발행 4000억 늘려

“당장 회사채 만기가 돌아오지 않더라도 4월 총선 이전에 조달 작업을 마무리하기 위해 증권사 기업금융 부서를 압박하는 기업이 많았습니다.” (한 대형 증권사 회사채 발행 담당자)

기업들이 회사채 발행을 통한 자금 조달에 분주하다. 총선 이후 부동산 프로젝트파이낸싱(PF) 부실 사업장 정리 과정에서 회사채시장이 위축될 수 있다는 우려에서다. 이른바 ‘4월 위기설’이다. 올 들어 마땅한 투자처를 찾지 못한 시중 자금이 회사채시장으로 몰리고 있는 점도 회사채 카드를 꺼내 드는 기업이 늘어난 배경으로 꼽힌다.

4월 기업 16곳 회사채시장 노크

AA급 우량채에는 조 단위 매수 주문이 접수됐다. SK하이닉스(AA)는 공모 회사채 수요예측에 2조8550억원의 자금이 몰려 3800억원에서 7500억원으로 발행 규모를 늘렸다. GS파워(AA)와 교보증권(AA-)은 모두 모집 물량의 10배가 넘는 매수 주문이 수요예측에서 접수됐다.

A급 회사채도 흥행몰이 중이다. 올해 들어 신용등급이 ‘A-’에서 ‘A’로 상향된 HD현대일렉트릭은 5570억원의 주문액을 확보해 700억원어치 회사채를 발행했다. A급 기업에서는 드물게 장기물인 5년물 조달에 성공했다.

오랜만에 회사채시장에 복귀한 기업들도 무난하게 목표 금액을 채웠다. 3년 만에 시장에 복귀한 롯데글로벌로지스(A)는 수요예측에서 2590억원의 자금을 받아 610억원의 회사채를 찍었다. 2021년 6월 이후 회사채시장을 처음으로 찾은 코오롱인더스트리(A)는 750억원 모집에 3730억원의 주문액이 들어와 1350억원까지 증액했다.

총선 불확실성 우려에 선제 조달

시장 예상보다 자금 조달 시기를 수개월씩 앞당긴 기업이 대폭 늘어난 게 올해 회사채시장의 특징이다. 삼양식품(A)은 오는 12월 750억원의 회사채 만기가 도래할 예정이지만 8개월 앞서 회사채 발행을 통해 차환 자금을 미리 확보했다. 대웅제약(A+)도 7월 만기 회사채 선제 대응을 위해 이날 1950억원어치 회사채를 발행했다.정치적 불확실성을 최소화하기 위한 자금 조달 전략이다. 총선 이후 억눌렸던 부동산 PF 부실 문제가 본격화하면 ‘큰손’ 기관투자가의 투자심리가 빠르게 위축될 수 있다는 판단에서다. 하반기에도 미국 대선 등 대형 이벤트가 줄줄이 대기 중이다. 여기에 유가·금값 등을 비롯한 대부분의 원자재 가격이 고공행진을 이어가자 미리 실탄을 확보해야 한다는 기업들의 불안감이 커지고 있다는 게 관계자들의 설명이다.

신용도 하락에 대비해 회사채 발행 작업에 속도를 내고 있다는 분석도 나온다. 신용도가 떨어지면 회사채시장 등에서 기관투자가의 선호도가 떨어진다. 투자 수요 확보에 어려움을 겪으면 자금 조달 비용이 늘어나 기업의 부담이 커질 수 있다. 이미 올해 들어서만 신세계건설, GS건설, 이마트, 롯데하이마트, 효성화학 등의 신용등급 및 전망이 강등됐다. 상반기 신용평가사 정기평가가 시작되면 석유화학·배터리·유통·증권·건설 등의 신용도가 흔들릴 수 있다는 게 신용평가사들의 분석이다.

김기명 한국투자증권 연구원은 “4월 총선이 끝난 뒤 펀더멘털(기초체력)에 따른 기업별 차별화가 나타날 가능성이 높다”고 말했다.

장현주 기자 blacksea@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)