美 금리인하 7월 이후로…경기침체 때까지 고금리 유지될 듯

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

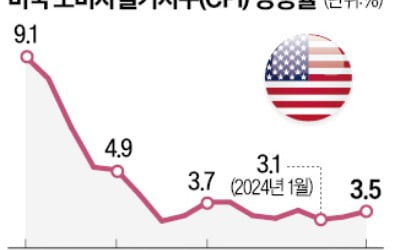

3개월 연속 CPI 예상치 상회

인플레 고착화 우려 커져

월가의 Fed 금리인하 예상 시점도

6월에서 9월로 늦춰져

미국 국채금리 급등…달러화는 강세

인플레 고착화 우려 커져

월가의 Fed 금리인하 예상 시점도

6월에서 9월로 늦춰져

미국 국채금리 급등…달러화는 강세

미국 노동부는 10일(현지시간) 3월 미국 소비자물가지수(CPI)가 전년 동월 대비 3.5% 상승했다고 밝혔다. 지난해 9월(3.7%) 이후 6개월 만에 가장 높은 수치다. CPI 상승률이 전해지자 월가에선 Fed의 6월 금리 인하 전망을 거둬들이기 시작했다. 고금리 상황이 예상보다 길어질 것이란 전망에 힘이 실리면서 미 국채금리는 급등했다.

6월 동결 가능성 83%

Fed 내부에선 경기 침체 없이 인플레이션이 둔화하는 이른바 ‘소프트 랜딩(연착륙)’이 가능할 것이고 낙관해왔다. 지난해 9월부터 조금씩 CPI 상승률이 떨어지면서도 노동 시장과 소비 지표는 견조했기 때문이다.하지만 올해 초부터 이상 기류가 감지됐다. CPI 상승률이 △1월 3.1% △2월 3.2% △3월 3.5%로 튀어 오르기 시작했다. 노동시장 상황도 인플레이션을 자극하고 있다. 미국은 3월 비농업 부문 신규 고용이 30만 3000명 증가했다. 월스트리트저널(WSJ)이 집계한 전문가 예상치 20만명 증가를 크게 웃도는 수준이다.

3월 CPI 수치의 세부 내용을 살펴보면 △외식 4.2% △전기 5.0% △운송 10.7% 등 미국의 서비스 부문 인플레이션이 여전히 심각하다는 것을 알 수 있다.

이에 따라 월가에선 Fed의 금리 인하 시점이 기존 예상했던 6월에서 9월까지도 늦춰질 수 있다고 내다보기 시작했다. 6월을 시작으로 올해 3차례 금리인하를 예상했던 골드만삭스와 UBS의 애널리스트들은 이제 각각 7월과 9월에 두차례 인하가 있을 것으로 전망했다.

미국 금리선물 시장은 이날 뉴욕 증시 마감 무렵 Fed가 6월 연방공개시장위원회(FOMC) 정례회의에서 기준금리를 현 5.25∼5.50%로 동결할 확률을 83%로 반영했다. 하루 전만 해도 이 확률은 43%였다.

WSJ은 “이번 CPI 보고서는 금리 인하 명분을 박탈했다”며 “경제에 더 많은 균열이 나타날 때까지 23년 만에 최고 수준인 현재 금리를 유지하도록 유도할 수 있다”고 전했다.

“6월 금리 인하 지독한 실수”

래리 서머스 전 미국 재무부 장관은 이날 Fed의 6월 금리 인하를 반대하고 나섰다. 그는 “현재 데이터로 볼 때 6월에 금리를 내리는 것은 지난 2021년 여름 Fed가 저지른 오류에 필적하는 위험하고 심각한 실수가 될 것”이라면서 “지금 당장 금리 인하는 필요하지 않다”고 강조했다. 2021년 Fed가 금리 인상을 미루다 인플레이션을 초기에 잡을 기회를 놓쳤던 것을 꼬집은 말이다. 그는 또한 “다음 Fed의 조치는 ‘금리 인하’가 아닌 ‘금리 인상’일 가능성을 심각하게 받아들여야 한다”고 말했다.

Fed 내 매파(통화 긴축 선호)로 분류되는 닐 카시카리 미니애폴리스 연은 총재 또한 최근 한 온라인 행사에서 “인플레이션이 계속 횡보한다면 금리 인하할 필요가 있는지 의문을 가질 수밖에 없다”고 말하기도 했다. 필라델피아 연은의 패트릭 하커 총재 또한 펜실베이니아대 와튼스쿨 행사에서 “인플레이션이 너무 높은 상황”이라며 “특히 자산과 소득이 제한된 이들의 타격이 가장 크다”라고 지적했다.

美 국채금리 급등

현재 수준의 고금리가 당분간 이어질 것이라는 예상이 나오면서 미국 국채금리는 치솟았다. 이날 10년물 국채금리는 전 거래일 연 4.36%에서 19bp(1bp=0.01%포인트) 오른 4.55%에 마감했다. Fed 정책에 연 4.74%에서 연 4.97%로 급등했다.

이에 따라 유로화·엔화 등 6개 통화 대비 달러 가치를 나타내는 달러인덱스는 이날 한때 105.3을 찍어 지난해 11월 이후 5개월 만에 최고를 기록했다.

금리 인하시점 지연 소식에 실망한 뉴욕 증시는 이날 1% 안팎으로 하락했다. 다우존스지수는 전장보다 422.16포인트(-1.09%) 내린 38,461.51에 마감했다. S&P500 지수는 전장보다 49.27포인트(-0.95%) 내린 5,160.64에, 기술주 중심의 나스닥지수는 전장보다 136.28포인트(-0.84%) 내린 16,170.36에 각각 마감했다.

뉴욕=박신영 특파원 nyusos@hankyung.com

![예상 웃돈 미 CPI에…국채금리 튀고, 기술주 '된서리' [뉴욕증시 브리핑]](https://img.hankyung.com/photo/202404/01.34384444.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)