"선 넘으면 큰일이다"…원·달러 환율 1400원 '고지전'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

"펀더멘털 양호, 신용 리스크 없어"

"전 세계적 비달러화 약세 현상 같이 나타나"

환율 상승 움직임에 달러 ETF 인기

"전 세계적 비달러화 약세 현상 같이 나타나"

환율 상승 움직임에 달러 ETF 인기

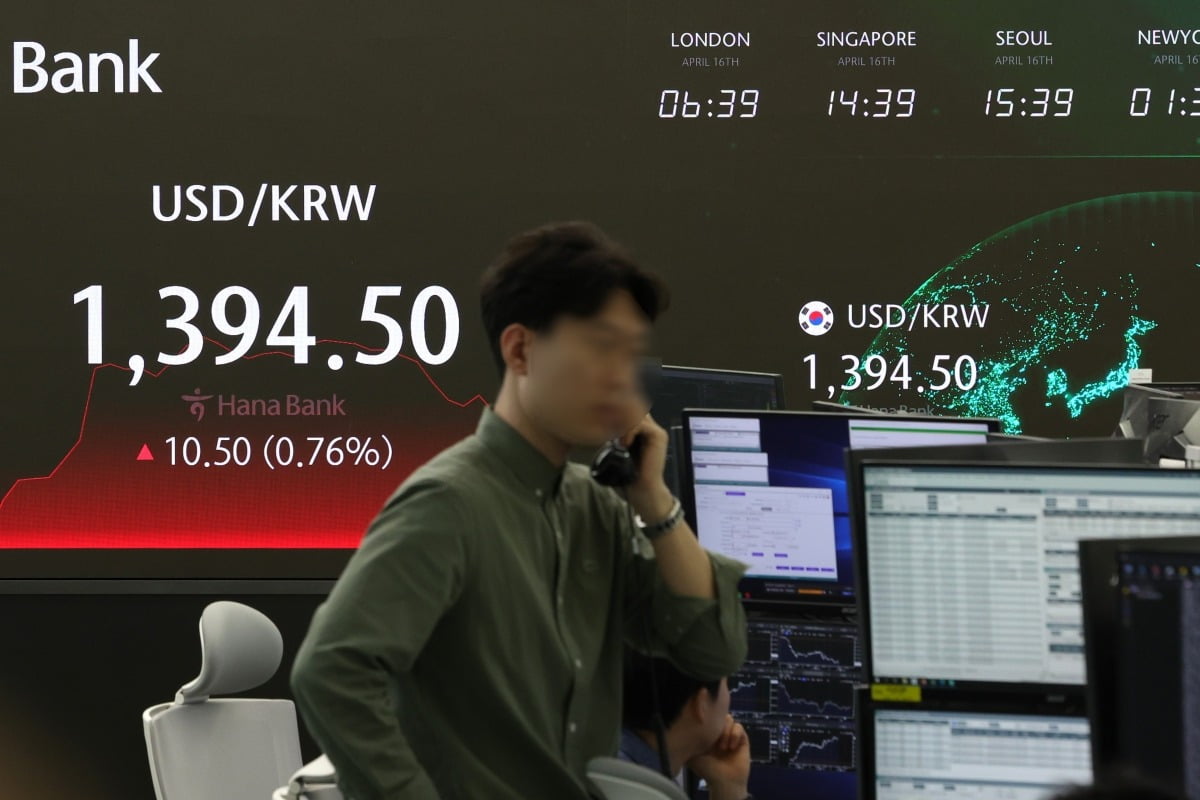

17일 외환시장에 따르면 전날 원·달러 환율은 전일 대비 10.5원 오른 1394.5원에 마감했다. 이란-이스라엘 갈등으로 촉발된 '중동 리스크'에 이틀 만에 19.1원이 올랐다. 원·달러 환율은 이달 들어 영업일 기준 11일 만에 47.3원이 뛰었다.

외환당국은 전날 원·달러 환율이 오후 장중 1400원대에 진입하자 공식적으로 구두개입하며 경계감을 드러냈다. 이에 환율은 상승폭을 낮춰 다시 1390원대에서 등락을 반복했다. 이날도 전일 대비 4.5원 내린 1390원에 출발했다. 외환당국은 "환율 움직임, 외환수급 등 각별한 경계감을 가지고 예의주시하고 있다"며 "지나친 외환시장 쏠림 현상은 바람직하지 않다"고 했다.

환율 강세, 과거와는 다르다…"펀더멘털 양호해"

시장에서는 글로벌 달러화 강세가 지속되고 있는 만큼 원·달러 환율 상승 기조가 이어질 것으로 보고 있다. 하지만 과거와 달리 펀더멘털 요인이 양호해 1400원대 중반 이상으로 오르는 것은 쉽지 않다고 보고 있다.문다은 한국투자증권 연구원은 "다음 유의미한 1차 상단은 1400원 초반 수준으로 전망된다"며 "중동 갈등 전개 상황에 따라 확전으로까지 연결될 경우 2차상단으로 1440원을 예상한다"고 했다.

조윤제 금융통화위원은 전날 "최근 중동 정세를 감안하면 원유 수입 비중이 높아서 더 약해지지 않았나 본다"며 "경상수지도 좋아지고 있고 외환보유고 등 국내 경제 전반적 체력이 나쁘지 않기 때문에 환율 변동성이 있겠지만 그렇게 우려할 수준은 아니다"라고 했다.

전문가들은 과거 환율 상승에 결정적 요인이 됐던 신용 리스크도 현재는 우려할만한 수준이 아니라고 진단했다.

과거 원·달러 환율이 1400원대를 기록한 것은 1997~1998년 국제통화기금(IMF) 사태, 2008~2009년 글로벌 금융위기 국면, 2022년 미국 중앙은행(Fed) 금리 인상과 강원중도개발공사 회생 신청 사태 그리고 이번을 포함해 4차례에 불과하다. 이중 과거 3번은 모두 신용 위기를 동반했다.

박 연구원은 "이번 환율 상승은 원화 가치만 홀로 떨어지는 것이 아니라 엔·달러 환율도 155엔 수준에 근접하는 등 사실상 비달러 통화가치가 동반 하락하고 있는 것"이라며 "특히 주식시장에서 외국인 매도 규모가 과도하지 않은 것도 외국인 역시 원화의 약세가 한국만의 고유 현상이 아니라는 것을 인식하고 있기 때문"이라고 분석했다.

"환율 수혜주 대응할만"…수출 기업·달러ETF '인기'

국내 주식시장에선 반도체와 자동차 등 환율 이익을 볼 수 있는 업종 중심으로 대응하라고 조언했다.한지영 키움증권 연구원은 "1~2분기까지는 수출기업들이 누릴 수 있는 환율효과가 기존에 예상보다 연장될 수 있다"며 "반도체, 자동차 등 주요 대기업들의 올해 연간 환율 전망치는 대략 1290~1300원 레벨로 추정된다"고 했다. 다올투자증권에 따르면 원·달러 환율이 10원 오를 경우 현대차·기아 등 완성차 업체는 연간 2000억원의 영업이익 상승 효과를 누린다.

원·달러 환율이 급등하자 달러 가치가 오를 때 수익을 내는 상품도 인기다. 달러 선물지수를 추종하는 'KODEX 미국달러선물 상장지수펀드(ETF)'는 이달 들어 전날까지 5.8% 올랐다. 달러 선물지수를 두 배로 추종하는 KOSEF 미국달러선물레버리지 ETF는 이 기간 11.1% 상승했다.

노정동 한경닷컴 기자 dong2@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)