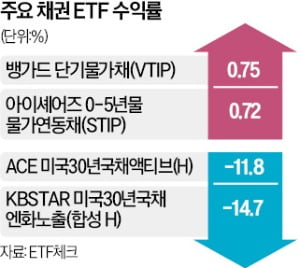

미국장기채ETF 수익률 하락세

당분간 지속…물타기 신중해야

그러나 중동 지정학적 불안으로 물가 상승세가 지속되는 상황에서 장기채 비중을 높이는 것은 적절치 않다는 게 증권가의 분석이다. 오는 26일 공개되는 미국 3월 개인소비지출(PCE)과 다음달로 예정된 연방공개시장위원회(FOMC)로 인해 시장 변동성이 더 커질 수 있다는 우려도 나온다.

전문가들은 이런 상황에서 수혜를 볼 수 있는 상품으로 물가가 오르면 수익이 나는 물가연동채권 ETF를 꼽았다. 물가연동채권은 소비자물가지수(CPI)로 측정된 물가상승률만큼 원금과 이자를 조정해준다. 예를 들어 이율이 연 1%인 물가연동채권을 1000만원어치 보유할 경우 물가가 5% 오르면 원금은 1050만원이 된다. 이자도 1050만원의 1%인 10만5000원으로 늘어난다.

단기 물가연동채 ETF는 듀레이션(투자 회수 기간)이 짧아 금리 민감도는 낮으면서 물가 상승 리스크를 방어할 수 있다. 미국 증시에 상장된 ‘뱅가드 단기물가채’(VTIP)와 ‘아이셰어즈 0-5년물 물가연동채(STIP)’가 대표적이다. 조수민 한국투자증권 연구원은 “단기 물가연동채권 ETF는 인플레이션 헤지(위험 회피)가 가능한 데다 최근 가격 조정으로 투자 매력이 부각되고 있다”고 말했다.

맹진규 기자 maeng@hankyung.com