[마켓PRO] Today's Pick : "하이브, 단기 변동성 커지지만 오히려 살 때"

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] Today's Pick : "하이브, 단기 변동성 커지지만 오히려 살 때"](https://img.hankyung.com/photo/202404/01.36498493.1.png)

![[마켓PRO] Today's Pick : "하이브, 단기 변동성 커지지만 오히려 살 때"](https://img.hankyung.com/photo/202404/01.36498491.1.jpg)

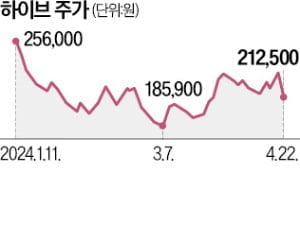

하이브 "단기 변동성 확대되나 매수 구간"

📋목표주가 : 31만5000원(유지) / 현재주가 : 21만2000원투자의견 : 매수(유지) / 한국투자증권

[체크 포인트]

-어도어 경영진의 경영권 탈취 시도 소식에 하이브 주가 7.8% 하락. 하이브는 감사에 착수하고 민희진 대표 사임을 요구하는 서한을 발송. 민 대표는 경영권 탈취 시도를 부인.

-뉴진스는 하이브 IP로 남아 있으며, 데뷔 이후 형성된 견고한 팬덤이 존재. 양측 모두 뉴진스 IP의 훼손을 원치 않으므로 음반 활동에 큰 영향을 받을 가능성 낮음.

-민 대표의 사임 가능성이 주가 하락으로 이어졌으나, 하이브는 다양한 레이블을 보유하며 다각화된 멀티레이블 전략을 안착. 주가 하락이 과도해 매수 구간으로 판단.

한미반도체 "HBM 수요 둔화 조짐 없다. 저가 매수 기회로"

📈목표주가 : 7만원→16만원(상향) / 현재주가 : 12만7100원투자의견 : 매수(유지) / BNK투자증권

[체크 포인트]

-엔비디아 GPU의 리드타임은 현재도 30주 정도로 길며, 글로벌 AI 인프라 투자와 HBM의 공급부족 상황이 지속되고 있음. 올해 HBM 생산량은 작년 대비 3배 이상 성장할 것으로 예상됨.

-1Q24 잠정 실적으로 매출액 773억원, 영업이익 287억원을 발표. TC-bonder 매출액과 중국 고가폰 수요 증가가 실적 호조의 주요인. 연간 기준으로 TC-Bonder 매출액은 올해 SK하이닉스 향으로 3,041억원으로 급성장할 전망.

-목표주가를 16만원으로 상향. HBM4에서 TC-bonder가 메인 장비가 될 전망이고, 고객 다변화와 사업 구조 개선으로 인한 가파른 실적 증가가 Valuation 부담을 해소할 것으로 기대. 투자의견 ‘매수’ 유지

LX세미콘 "중소형 DDI 경쟁 심화 전망, 시선은 내년으로"

📉목표주가 : 13만원→11만원(하향) / 현재주가 : 7만6500원투자의견 : 매수(유지) / 키움증권

[체크 포인트]

-1분기 실적은 매출액 4583억원(-12% YoY), 영업이익 462억원(+18% YoY)으로 시장 기대치(356억원)를 30% 상회. 계절적 비수기에도 불구하고 대형 디스플레이구동칩(DDI) 사업부가 전 분기 대비 성장한 효과.

-올 하반기 중소형 DDI 점유율 하락 전망. 하반 매출액은 4481억원, 영업이익은 231억원으로 예상. TV용 DDI 매출 성장 예상 반면, IT 및 모바일용 OLED DDI는 점유율 하락 영향.

-목표주가를 11만원으로 하향 조정하고 투자의견 BUY 유지. IT 및 모바일용 OLED DDI의 점유율 하락 우려가 반영되었으나, 글로벌 XR 기기 신제품용 DDI 단독 공급과 전장용 방열기판 신사업 착수로 점진적 주가 반등 기대.

LG화학 "당분간 수익성 약세 예상"

📉목표주가 : 50만원 → 38만3000원(하향) / 현재주가 : 37만8000원투자의견 : Outperform → Marketperform(하향) / 키움증권

[체크 포인트]

-LG화학의 연결 기준 영업이익은 전년동기대비 38% 감소한 약 1.6조원을 추정. 연간 수익 추정치는 컨센서스 2.9조원을 약 46% 하회하는 수준. 상반기 리튬메탈 가격 하락 예상되며, 팜한농은 계절적 성수기 진입으로 흑자 전환 예상

-석유화학부문에서 내년까지 시황 약세가 지속될 것으로 예상됨. LG에너지솔루션에서 한자리수 중반대의 매출액 성장을 예상한 만큼 실적 악화 예상.

-목표주가를 383000원으로 제시하며 투자의견은 마켓퍼폼(보류)으로 하향. 유럽 EV 판매성장율의 상대적 약세 및 리튬 메탈 약세 영향 등으로 영업이익 성장 정체될 수 있으며, CAPEX 부담 증가하는 시점으로 해석

JB금융지주 "양호한 1분기 실적, 연체율 증가는 부담"

📈목표주가 : 1만2500원 → 1만3800원(상향) / 현재주가 : 1만2560원투자의견 : 보류(유지) / KB증권

[체크 포인트]

-JB금융지주의 1분기 실적은 양호하나 연체율 안정화와 주주환원율 제고 속도 점진적으로 진행될 전망으로 투자의견은 보류 유지. 2024년 연결기준 지배주주순이익 전망치를 6546억원으로 직전대비 3.1% 상향.

-보류로 유지하는 이유는 2024년 기대하고 있는 연체율 안정화를 확인하기까지 좀더 시간이

필요할 것으로 판단되고, 지방은행 금융지주 중 높은 주주환원율과 분기배당 (105원) 실시

등이 긍정적이지만 12.3% 수준의 CET1 비율을 감안할 때 주주환원율 제고 속도는 점진적으로 진행될 가능성이 높다고 판단되기 때문

-1분기 연체율은 전년동기대비 상승. 충당금 전입액은 전년동기대비 17.5% 증가. 그룹 대손충당금전입비율(CCR)은 85.8bp로 상승하였으나, 조달비용 하락의 영향으로 캐피탈 자회사의 이익 회복.

배태웅 기자 btu104@hankyung.com