"대한항공, 유가·환율 우려 과도…1분기 호실적 전망"-한국

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

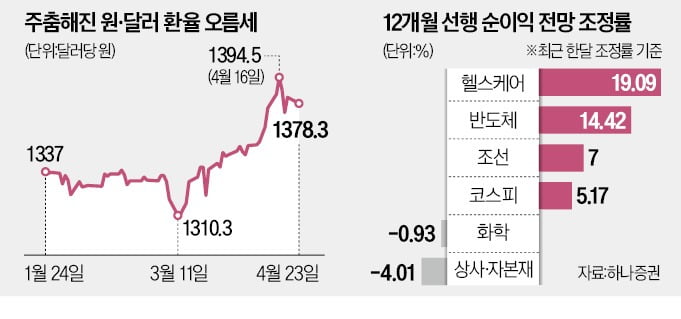

이 증권사 최고운 연구원은 "원유 가격은 지정학적 갈등에 따른 공급 불안감으로 오른 터라 항공유에는 전가되지 않고 있다"며 "원달러 환율 상승은 비용 부담을 가중시키지만 과거에 비해 화물사업의 성장과 프리미엄·비즈니스 고객 확대로 달러 유입이 증가했다"고 설명했다.

이어 "연간 달러 부족량은 팬데믹 이전 25억달러에서 현재 14억달러로 축소됐다"며 "외화환산손실에 대해서도 현금유출이 없는 만큼 우려할 필요는 없다"고 평가했다. 오히려 순외화부채가 2020년초 85억달러에서 지난해 30억달러, 올해 27억달러로 축소된 점이 더 긍정적인 변화란 설명이다.

올 1분기 실적은 여객과 화물 모두 호실적을 기록할 것으로 전망했다. 최 연구원은 "매출액은 전년 동기 대비 19% 증가한 4조3000억원, 영업이익은 9% 늘어난 5300억원으로 추정한다"며 "환율 상승과 인건비 증가에도 여객과 화물 시황 모두 기대 이상이어서 영업이익은 컨센서스(예상치 평균)를 5% 웃돌 전망"이라고 했다.

올해 항공 수급 개선이 구조적이기 때문에 연간 실적도 증가할 것으로 내다봤다. 그는 "해외여행 시장은 더이상 경기민감 산업이 아니고 화물도 중국의 크로스보더 이커머스 성장과 홍해 사태에 따른 반사이익을 얻고 있다"며 "이연소비 효과나 물류대란 도움 없이도 항공 호황은 구조적이라는 점에서 올해 영업이익을 전년 대비 6% 증가한 1조9000억원으로 전망한다"고 덧붙였다.

노정동 한경닷컴 기자 dong2@hankyung.com

![[마켓칼럼] "고공행진하는 원-달러 환율, 그 배경엔 선진국의 '각자도생' 통화정책"](https://img.hankyung.com/photo/202404/01.36503051.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)