태양광 공급과잉發 '어닝 쇼크'…한화솔루션 목표가 '줄하향'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

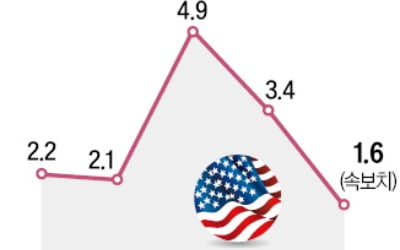

한화솔루션은 지난 1분기 2166억원의 영업손실을 기록했다. 적자폭이 컨센서스(1100억원 적자)의 2배에 달한다.

신재생에너지 부문이 문제였다. 전유진 하이투자증권 연구원은 “최근 미국 내 재고가 빠르게 증가함에 따라 1분기 출하량이 직전 분기 대비 약 50% 감소했고, 모듈 부문 매출액은 사실상 역대 최저 수준에 그쳤다”며 “미국 내 판가도 과잉재고 영향으로 18% 하락해 모듈 부문 적자가 2378억원에 달했을 것”이라고 추정했다.

2분기에도 적자가 이어질 전망이다. 이주영 이베스트투자증권 연구원은 한화솔루션의 2분기 영업이익 전망치로 719억원 적자를 제시했다. 그는 “1분기를 저점으로 점진적 실적 개선이 기대되나, 태양광과 케미컬 부문의 실적 부진 지속으로 2분기도 적자가 불가피하다”며 목표주가를 기존 3만2000원에서 2만7000원으로 내렸다.

문제는 미국 시장에 쌓여 있는 태양광 모듈 재고다. 전유진 연구원은 “작년 미국의 태양광 모듈 수입량은 생각보다 더 빠르게 증가했다”며 “2022년 이후 미국의 모듈 수입 및 설치량을 감안했을 때 올해 6월말 기준 모듈 재고 전망치는 41기가와트(GW) 내외로, 연간 설치 수요와 비슷한 규모”라고 말했다. 하이투자증권은 한화솔루션에 대한 목표주가를 기존 4만원에서 2만9000원으로 하향했다.

조현렬 삼성증권 연구원도 “북미 시장의 공급 과잉은 6월 동남아시아 지역으로 우회해 수입되는 모듈에 대한 관세가 부과되기 전까지 지속되기에, 한화솔루션의 수익성이 부진할 것”이라며 모굪주가를 기존 3만7000원에서 2만8000원으로 내렸다.

한경우 한경닷컴 기자 case@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)