4800억어치 사들였는데 어쩌나…'한숨' 깊어진 일학개미들

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

엔화는 추락·美 금리는 상승

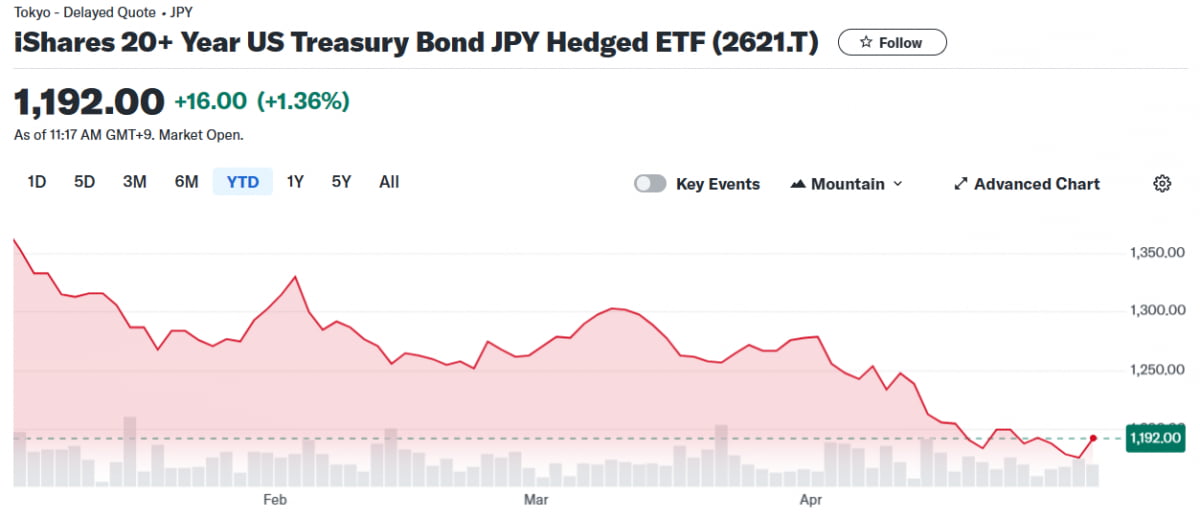

엔화헤지 미국채 ETF 올해 수익률 '울상'

일학개미 올해 엔화 미국채 ETF 3.5억 달러어치 샀지만

국채 금리 상승-엔화 하락으로 올해 실수익률 '-18.4%'

일각선 "하반기 美 금리 인하 고려하면 지금이 적기"

엔화헤지 미국채 ETF 올해 수익률 '울상'

일학개미 올해 엔화 미국채 ETF 3.5억 달러어치 샀지만

국채 금리 상승-엔화 하락으로 올해 실수익률 '-18.4%'

일각선 "하반기 美 금리 인하 고려하면 지금이 적기"

30일 한국예탁결제원에 따르면 올해 들어 지난 28일까지 국내 투자자들은 일본 증시에서 '아이셰어즈 미국채 20년물 이상 엔화헤지' ETF를 3억5451만달러 어치 순매수한 것으로 집계됐다. 올 들어 국내 투자자들이 일본 증시에서 가장 많이 순매수한 종목이다.

이 ETF는 지난해 4분기만 해도 미국 채권 금리가 하락하면서 상승세를 그렸다. 그러나 올 들어 채권 금리가 다시 뛰면서 주가는 연초 이후 지난 26일까지 14.09% 하락했다. 엔화 약세까지 겹치면서 원화로 환산한 수익률은 더욱 하락했다. 엔·원화 환율은 연초 100엔당 915원60전 수준이었지만 전날 기준 869원12전 수준까지 떨어졌다. 연초 이 ETF를 100만엔 어치(약 915만6000원) 매수했다면 전날 기준 원화 환산시 746만6600원까지 떨어져 18.4%나 하락한 셈이다.

일본은행은 지난 3월18일 단기금리를 0.1%포인트 올려 0~0.1% 수준으로 유지한다고 발표했다. 2016년 2월부터 유지한 마이너스 금리를 8년만에 종료했다. 그러나 이같은 인상 기조에도 불구하고 엔화 가치는 급락 중이다. 달러·엔 환율은 지난 24일부터 심리적 마지노선인 155엔을 넘어섰고 전날 한때 160.20엔까지 치솟았다. 달러당 엔화가 160엔을 넘어선 것은 지난 1990년 4월 이후 34년 만에 처음이다.

전문가들은 엔화 약세의 이유로 미국-일본 간 금리차가 여전히 큰 점, 일본은행이 물가 상승 우려로 비교적 완화적인 입장을 유지 중인 점 등을 꼽고 있다. 일본은행이 지난 26일 기준금리를 동결해 추가적인 인상을 하지 않은 점도 엔화 약세를 부추겼다는 분석이다.

이주원 대신증권 연구원은 "엔화가 약세 흐름을 지속하면서 금융정책회의에서 국채 및 기업어음(CP)·회사채 매입 축소(테이퍼링) 가능성이 언급되기도 했으나 일본은행은 기존 통화정책을 유지했다"면서 "일본은행의 정책 부재 시 달러·엔 환율의 추가 상승 가능성을 배제할 수 없다"고 말했다.

다만 일각에서는 엔화 가치가 크게 하락한 현재가 엔화 미국채 ETF에 투자할 적기라는 분석도 나온다. 올 하반기부터 미국이 기준금리를 인하한다면 엔화 또한 서서히 강세로 전환할 것이라는 전망이다.

배태웅 기자 btu104@hankyung.com

!["이러다 파산할 판" 등골 다 휘었는데…주가 100% 급등 '대반전' [종목+]](https://img.hankyung.com/photo/202502/01.39658607.3.jpg)

![트럼프가 찍었다…토큰화 혁신 꿈꾸는 '온도 파이낸스' [코인터뷰]](https://img.hankyung.com/photo/202502/01.39638945.3.jpg)

![가상자산 약세장 속 독보적 강세 '스토리'…IP 산업 재편할까 [황두현의 웹3+]](https://img.hankyung.com/photo/202502/01.39638471.3.jpg)

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)