갈 곳 없는 돈…파킹형 ETF에 30兆 '주차'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

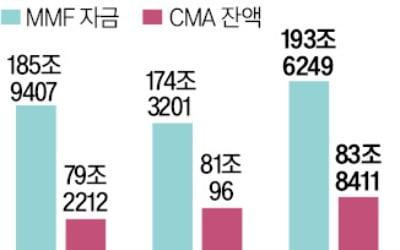

증시 불확실성 커지자 각광

올 4조 유입…대기자금 수요처

상품 유형별로 수익률 달라

KB 머니마켓액티브 4%대 짭짤

CD·KOFR 기반 상품은 안정적

올 4조 유입…대기자금 수요처

상품 유형별로 수익률 달라

KB 머니마켓액티브 4%대 짭짤

CD·KOFR 기반 상품은 안정적

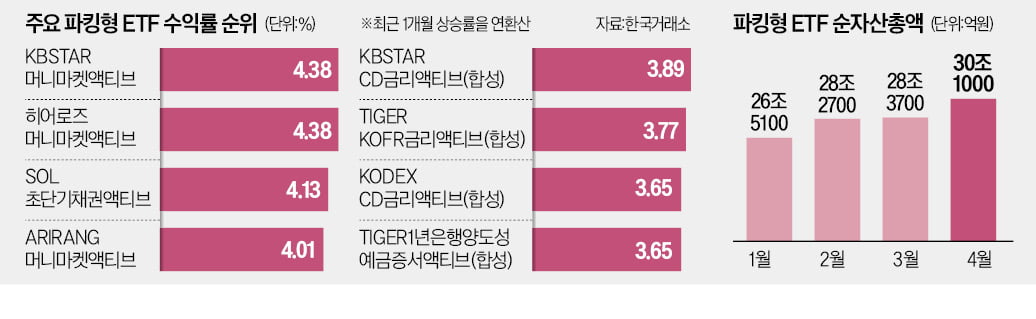

○수익률은 머니마켓이 가장 높아

1일 한국거래소에 따르면 연환산 수익률(최근 1개월 수익률 기준)이 가장 높은 파킹형 ETF는 ‘KBSTAR 머니마켓액티브’(4.38%)와 ‘히어로즈 머니마켓액티브’(4.38%)였다. ‘SOL 초단기채권액티브’가 4.13%로 뒤를 이었다.양도성예금증서(CD) 추종형에서는 ‘KBSTAR CD금리액티브(합성)’가 3.89%로 가장 높았으며, 한국무위험지표금리(KOFR) 추종형 ‘TIGER KOFR금리액티브(합성)’는 3.77%의 연환산 수익률을 기록했다. 파킹형 ETF 중 8조4527억원으로 순자산이 가장 많은 ‘KODEX CD금리액티브(합성)’의 연환산 수익률은 3.65%였다.

미국의 무위험지표금리인 SOFR에 투자하는 ETF가 달러 가치 급등에 힘입어 최근 한 달 만에 3%대 고수익을 내고 있지만 달러 변동성 영향이 크다는 점을 감안하면 파킹형보다는 달러 투자 상품으로 접근하는 게 적합하다.

같은 상품 유형에서도 수익률이 차이 나는 것은 운용 역량과 실부담비용 등이 다르기 때문이다. 김찬영 KB자산운용 ETF사업본부장은 “규모의 경제를 구축해 단기채를 경쟁력 있는 가격에 사오는 방식 등으로 수익률을 높이고 있다”고 말했다.

○총보수·호가도 살펴봐야

파킹형 ETF 시장은 순자산총액이 약 30조1000억원으로 올해 들어서만 4조원 가까이 증가하며 급성장하고 있다. 시장이 커지자 삼성자산운용은 지난달 23일 CD 1년물 금리에 더해 추가 수익 조건을 내건 구조의 상품 ‘KODEX 1년은행양도성예금증서+액티브’까지 상장했다. CD 1년물 하루치 금리를 매일 복리로 반영하면서 코스피200지수가 하루 1% 이상 상승할 때엔 연 0.5%의 하루치 수익을 추가로 지급한다. 지수 하락에 따른 손해는 없다.전문가들은 파킹형 ETF를 잘 고르기 위해서는 총보수와 호가도 비교해봐야 한다고 조언했다. 임태혁 삼성자산운용 ETF운용본부장은 “파킹형 ETF 수익률은 매수, 매도 호가 차이에서 발생하는 거래비용에 영향을 받기 때문에 호가가 5원 단위로 촘촘한 상품이 좋다”고 했다.

맹진규 기자 maeng@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)