"역대급이라더니 치킨값도 못 벌어"…따따블 노린 개미들 '실망'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

HD현대마린, 코스피 입성

공모가 대비 40%대 강세…따블도 실패

낮은 유통가능 주식수·친화적 공모가에도

"해외 기관투자자 대량매도·IPO 투심위축"

공모가 대비 40%대 강세…따블도 실패

낮은 유통가능 주식수·친화적 공모가에도

"해외 기관투자자 대량매도·IPO 투심위축"

8일 상반기 '최대어'인 HD현대마린솔루션이 유가증권시장에 상장했다. 2년 전 상장한 LG에너지솔루션 이후 최대 기업공개인 데다, 기관 수요예측과 일반 청약에서 흥행몰이를 거둔 만큼 청약한 주주들은 짭짤한 시세차익을 예상했지만 주가가 시장 기대에는 부응하지 못하는 모습이다.

8일 오전 9시39분 기준 HD현대마린솔루션 주가는 공모가(8만3400원) 대비 3만3800원(40.53%) 오른 11만2700원에 거래 중이다. 현재가 기준 시가총액은 5조1000억원 수준이다.

제도 개선으로 상장일 하루 300%까지 수익을 올릴 수 있는 '따따블'이 가능해졌지만 HD현대마린솔루션은 근처에도 미치지 못했다.

당초 시장에선 기업 규모가 커서 가능성은 크지 않았어도 HD현대마린솔루션이 '따따블'이나 '따블'에 성공할 시나리오를 기대했다. '따따블'을 할 경우 주가가 공모가의 네 배인 33만3600원까지 치솟아, 투자자들은 주당 25만200원의 차익을 남기게 되는 셈이었다. 이 시나리오대로라면 총 발행 주식수 4445만주에 33만3600원을 곱해 시가총액이 14조8285억원에 달한다. 유가증권시장 내 시총 순위(전일 종가 기준)로 보면 14조원대 삼성화재·한국전력보다 커져 메리츠금융지주(15조3148억원)의 바로 뒤인 23위(우선주 제외 시 22위) 수준이다.

특히 공모주 중에선 드물게 상장 전 이미 목표가가 제시될 정도로 금융투자 업계 눈높이도 높았다. 앞서 다올투자증권은 HD현대마린솔루션에 대해 "2050 카본 중립까지 오로지 성장만 할 것"이라며 14만4000원을 목표가로 제시한 바 있다. 적정 시가총액으로 6조4000억원을 점친 것이다.

하지만 HD현대마린솔루션은 이런 예상을 모두 밑돌며 현재가 기준 한국항공우주와 넷마블, CJ제일제당 등과 함께 시총 70위권에 머물러 있는 상황이다.

현재 기준 수급을 보면 외국인 순매도 1위, 기관 순매수 1위에 이름을 올린 상태다. 외국인은 HD현대마린솔루션을 190억원어치 순매도 중이고 기관은 246억원어치 순매수하고 있다.

증시 데뷔 즉시 강한 상승을 기대했던 투자자들은 실망감을 드러내고 있다. 주주들은 포털 등 종목토론방에서 '장 열자마자 시장가에 팔길 잘했다', '왜 이렇게 힘을 못 받는건지…', '따따블은 무슨 따블도 못 가네…허무맹랑한 꿈을 꿨나 보다' 등 의견을 적었다.

상장 당일 유통가능 주식수 비중이 낮은 점도 긍정 요인으로 꼽혔다. 총 발행 주식수 4445만주 가운데 최대주주 등 보호예수·매도금지 물량을 뺀 유통가능 주식수는 712만주로 그 비중이 16%다. 여기에서 기관들이 락업을 건 의무보유확약분 270만2120주를 빼면 유통가능 주식 비중은 9.9% 수준이 된다. 상장 후 적은 물량만 거래할 수 있으면 거래량으로 주가가 급변할 가능성이 낮아 투자자들로선 반가운 시그널이다.

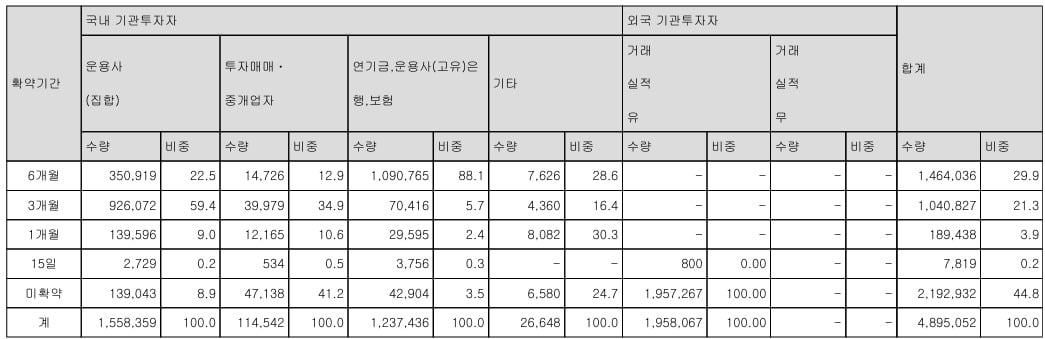

하지만 이 대목에서 우려지점도 있었다. 수요예측 결과 기관투자자들의 의무보유확약 신청 비율은 45.1%로 올해 들어 가장 높았지만 이는 '평균의 함정'이다. 국내 기관투자자들은 90% 이상이 의무보유확약을 걸었고 이 중 대다수가 장기간인 6개월·3개월을 확약기간으로 설정한 반면 해외 기관들은 대부분 의무확약을 걸지 않았기 때문이다. 해외 기관들은 전체 기관 배정액의 40%(195만8067주)를 배정받았다. 이 중 의무확약을 건 주식 수는 단 800주로 배정물량 대비 비중은 0.04%에 그친다. 그마저도 최단기간인 15일 확약을 했다.

이 때문에 외국인 투자자들의 대량 매도가 나오고 있는 것으로 풀이된다. 락업을 걸지 않고 공모주를 받은 해외 기관들이 상장 직후 주식을 대거 처분하며 단기 차익 실현에 나서는 것이다. 증권사 한 관계자는 "해외 기관들이 락업을 걸지 않고 상장일 바로 파는 것은 하루이틀 된 일이 아닌 관행이며 증권사로선 조 단위 '큰 손'인 해외 기관들과의 관계 형성 등을 위해 배정 물량을 줄이기 어려운 실정"이라며 "상장일에는 해외 기관 매도 물량이 나올 수밖에 없고 개인들이 성장성과 마진 등을 고려한 뒤 그 물량을 그대로 받아 진입하는 경우가 많다"고 말했다.

한편 최근 한풀 꺾인 IPO 시장 분위기도 이날 HD현대마린솔루션의 주가 상승에 악영향을 미친 모습이다. 올 2월 상장한 대어 에이피알은 '따따블' 기대감이 무색하게 상장 당일 공모가 대비 27% 오르는 데 그쳤다. 최근 상장한 제일엠앤에스(22.73%)와 디앤디파마텍(10.61%), 민테크(22.67%) 등도 기대 대비 부진한 상승세를 보였다.

이웅찬 하이투자증권 연구원은 "외국인 대량 매도라는 수급적 배경에 더해, 과잉됐던 IPO 시장이 정상화화는 과정이라고 이해하면 좋을 것 같다"며 "이미 HD현대마린솔루션의 공모가 자체도 높은 편이고 이미 덩치가 큰 기업이기 때문에 막대한 성장성이 있는 것이 아니라면 '따블'이나 '따따블'은 애초에 쉽지 않았다"고 말했다. 이어서 "지난해 IPO 시장에선 상장만 했다 하면 급등하는 등 과열 양상을 보였지만 올 들어 다시 정상화 수순을 밟는 것 같다"고 짚었다.

신민경 한경닷컴 기자 radio@hankyung.com