美 경제 연착륙 기대감에…연 8% 이자율 '여기'에 투자 몰린다

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

'5년 만에 최고' 정크본드 순유입액 5조

美 수요 강세·금리 인하 기대감이 훈풍

위험도 나타내는 '채권 스프레드' 줄어

고금리에 디폴트 늘어 투자 주의해야

美 수요 강세·금리 인하 기대감이 훈풍

위험도 나타내는 '채권 스프레드' 줄어

고금리에 디폴트 늘어 투자 주의해야

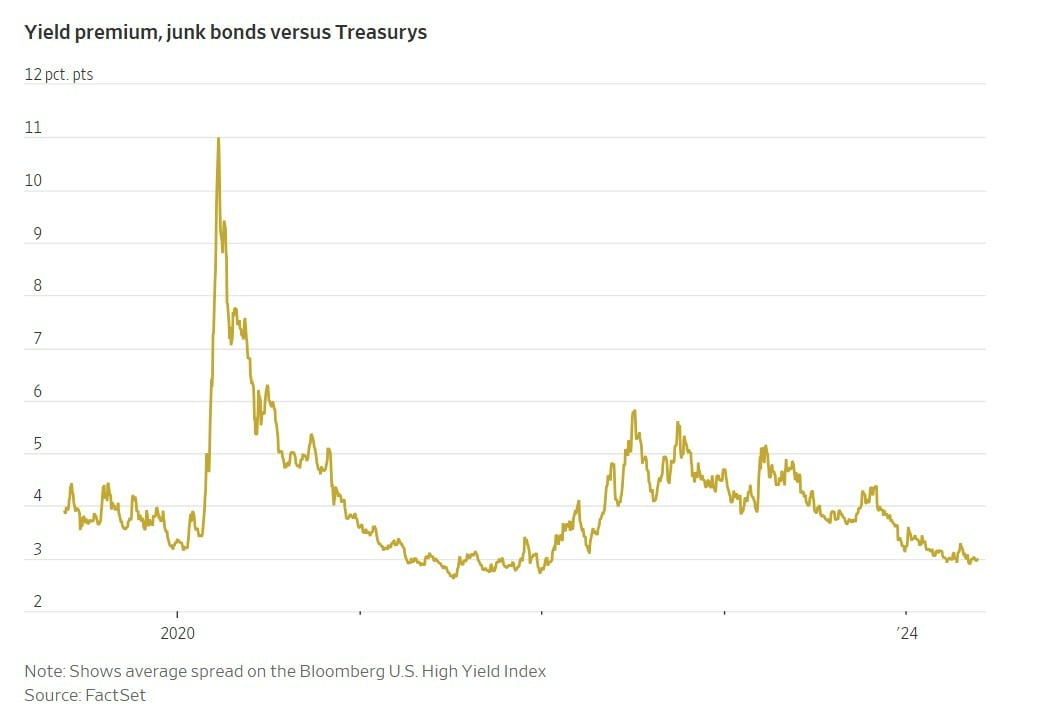

월스트리트저널(WSJ)은 22일(현지시간) "투자자들이 상대적으로 안전한 국채 대신 투기 등급의 회사채를 보유하기 위해 요구하는 프리미엄이 코로나19 팬데믹 시기 이후 최저치로 줄어들었다"라며 "경기 침체로 인한 채무 불이행과 파산에 대한 우려가 줄어들고 있다는 신호"라고 보도했다.

리서치 회사인 리피니티브 리퍼에 따르면 올해 들어 현재까지 투기등급 채권 순유입액은 37억달러(약 5조원)로 2020년 이후 같은 기간 최고치를 기록했다. 시장조사업체 피치북LCD는 이달 중순까지 투기등급 회사채 발행 규모가 총 1310억달러로 전년 동기(710억달러) 대비 84% 증가했다고 전했다.

트위터 공동창업자 잭 도시가 세운 핀테크 기업 '블록', 행동주의 투자자 칼 아이칸의 투자회사 '아이칸엔터프라이즈' 등이 최근 투기등급 채권을 발행한 대표적인 회사다.

이른바 '정크본드'에 투자자들이 몰리는 것은 연 8%대에 달하는 높은 이자율 때문이다. 지난 21일 블룸버그통신이 집계한 미국 투기등급 회사채 평균 이자율은 연 7.84%였다.

여기에 최근 S&P500에 포함된 기업의 이익이 급증하고 수요가 강세를 보이는 등 미국 경제가 침체가 오지 않을 것이라는 기대감이 투기등급 채권 시장에 훈풍으로 작용하고 있다.

맷 브릴 인베스코 북미 투자등급 채권 책임자는 "시장은 연착륙이 있을 것이라는 믿음을 계속 갖고 있다"라며 "올인 수익률이 투자자들을 유혹하고 있으며, 경기 하락에 대한 우려도 거의 없다"고 평가했다.

다국적 금융·의료 소프트웨어 제공업체인 SS&C테크놀로지는 대표적인 사례다. 이 회사는 최근 2032년 만기 채권을 7억5000만달러(약 1조원) 어치 발행했다. 금리는 연 6.5%, 채권 스프레드는 1.91%포인트였다. 2019년 채권 발행 당시보다 채권 스프레드는 1%포인트 감소했다. 지난 21일 블룸버그가 집계한 투기등급회사채 평균 스프레드는 2.98%포인트로 지난해 4.49%포인트에 비해 감소했다.

다만 고금리 여건이 지속되면서 채무불이행(디폴트)을 선언하는 기업들도 늘어나는 만큼 투자에는 주의가 요구된다. 무디스레이팅스에 따르면 지난 3월까지 1년 간 투기등급 채권 발행사의 채무불이행률은 5.8%로 3년 만에 가장 높은 수준을 기록했다. 줄리아 추신 무디스 레버리지 금융·사모신용팀 수석 애널리스트는 "채무불이행률의 증가는 높은 이자율로 부채를 재융자하는 데 어려움을 겪고있는 일부 사모펀드 소유 기업의 지속적인 재정적 어려움을 반영한다"고 분석했다.

김인엽 기자 inside@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)