부실채권 투자사 채권 각광…기관들 5兆 '뭉칫돈'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

NPL 시장 규모 확대 전망

경기침체·PF 구조조정 여파

은행권 NPL 매물에 자금수요↑

유암코 등 앞다퉈 회사채 발행

경기침체·PF 구조조정 여파

은행권 NPL 매물에 자금수요↑

유암코 등 앞다퉈 회사채 발행

부실채권(NPL) 투자전문회사들이 회사채 시장의 문을 잇달아 두드리고 있다. 고금리, 경기 침체, 부동산 프로젝트파이낸싱(PF) 구조조정 등으로 은행권 NPL 매물이 늘어나면서 자금 수요가 커졌기 때문이다. 기관투자가들도 NPL 시장의 성장성이 높다고 보고 투자전문회사가 발행하는 회사채를 쓸어 담고 있다.

28일 투자은행(IB)업계에 따르면 유암코(연합자산관리)는 다음달 3일 발행하는 공모 회사채의 증액을 확정했다. 2500억원 규모 회사채 수요예측에서 1조6000억원의 ‘뭉칫돈’이 접수되자 발행 규모를 두 배로 늘렸다.

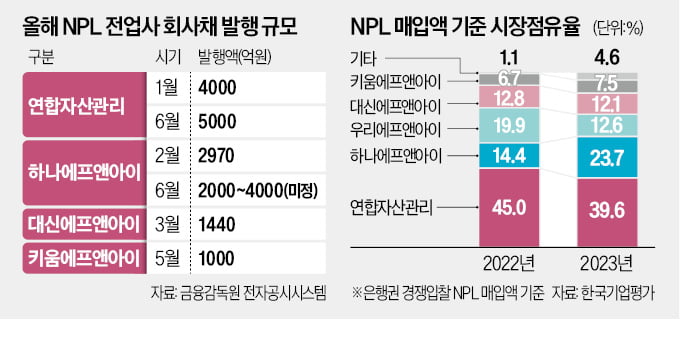

올해 들어 NPL 투자전문회사들은 앞다퉈 공모 회사채 시장을 찾고 있다. 연합자산관리와 하나에프앤아이는 상반기에만 각각 두 차례 회사채 조달을 결정했다. 키움에프앤아이와 대신에프앤아이도 회사채 발행 카드를 꺼내 들었다. 올해 NPL 투자전문회사들이 발행한 공모 회사채는 1조4410억원 수준이다. 수요예측에서 기관들이 요청한 매수 주문은 총 5조6870억원에 달한다.

NPL 투자전문회사들은 은행 등 금융사에서 NPL을 싸게 사들여 구조조정을 한 뒤 비싸게 매각하는 방식으로 수익을 낸다. 향후 이 시장이 계속 확대될 것으로 예상되자 NPL 구입용 실탄을 마련하기 위해 회사채 발행에 나서는 것이다.

NPL 시장은 급격하게 커지고 있다. 한국기업평가에 따르면 지난해 은행권 경쟁입찰을 통한 NPL 매각액은 5조5000억원(미상환원금잔액 기준) 수준으로 집계됐다. 2022년 2조4000억원 대비 약 126% 늘어난 수치다. 올해 1분기에도 1조7000억원어치 NPL이 매각됐다.

NPL 매각 물량이 늘어난 것은 고금리와 경기 침체 장기화로 벼랑 끝에 몰린 기업이 증가한 여파다. 부동산 PF 구조조정이 가속화하면 은행권 NPL 물량은 시장에 더 쏟아질 것으로 보인다.

박광식 한국기업평가 연구원은 “성장세가 다소 둔화할 수 있지만 올해는 지난해보다 NPL 시장 규모가 확대될 것”이라며 “투자전문회사들은 점유율을 지키기 위해 대규모 자금조달이 필요한 상황”이라고 설명했다.

채권시장에서 NPL 투자전문회사에 대한 관심이 큰 것도 회사채 카드를 활용하는 주요 배경이다. 한 대형 증권사 회사채 발행 담당자는 “NPL 시장 활성화 기대로 기관투자가의 회사채 매수 문의가 쏟아지고 있다”며 “하반기에도 회사채 시장을 찾는 NPL 투자전문회사가 더 늘어날 것”이라고 말했다.

장현주 기자 blacksea@hankyung.com

ADVERTISEMENT

ADVERTISEMENT

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)