[마켓PRO] 헤지펀드 전설 드러켄밀러 중소형주 ETF투자

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

![[마켓PRO] 헤지펀드 전설 드러켄밀러 중소형주 ETF투자](https://img.hankyung.com/photo/202406/AA.35249547.1.jpg)

역발상 투자 미국 중·소형주

산업재 비중 높아 인프라 투자 확인 필요

30년 연평균 30% 수익률의 헤지펀드 전설로 알려진 ‘스탠리 드러켄밀러’의 포트폴리오 변화가 화제다. 드러켄밀러의 듀케인패밀리오피스가 미국 증권거래위원회에 제출한 주식 보유 현황 공시에서 한때 16% 비중을 차지했던 엔비디아를 3.62%로 줄였다. 주식과 콜옵션을 포함해 7억1600만달러(약 9660억원)를 매도했다.

시장의 관심은 새로 편입한 자산인데 미국의 중·소형주 지수인 Russell2000을 기초지수로 하는 IWM(iShares Russell 2000 ETF)을 6억6400만달(약 8960억원)을 매수한 것으로 나타났다. 지난 5년 나스닥100 160.30%, S&P500 88.76% 상승하는 동안 Russell2000의 상승률은 34.83%로 2021년 팬데믹 유동성 랠리 고점을 넘어서지 못하고 있다. 이런 점에서 드러켄밀러의 IWM 매수는 역발상 투자라고 볼 수 있다.

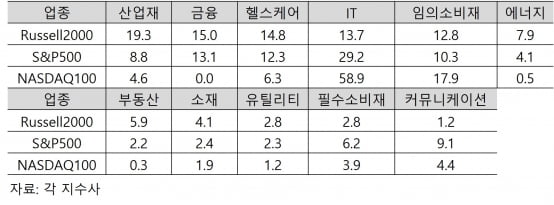

지수의 업종별 분포를 보면 Nasdaq100은 IT 비중이 58.9%인데 Russell2000은 산업재, 금융, 헬스케어 등 내수를 기반으로 한 산업의 비중이 높다. 19.3%로 가장 높은 비중의 산업재는 기계, 건설 등 인프라 구축 관련 기업들이 많다. 드러켄밀러가 IWM을 매수한 데는 11월 미국 대선 전후의 낙후된 미국 인프라 투자에 대한 기대와 AI(인공지능) 투자가 반도체에서 전력 등 인프라 산업으로 확산되고 있는 점이 고려되었을 수도 있다.

이익 관점에서 중·소형주는 아직 부진하다. 자기자본 대비 순이익을 나타내는 자기자본이익률(ROE)은 2023년 기준으로 S&P500은 17.9%, 나스닥100은 21.02%인데 Russell2000은 2.68%에 불과하다. S&P500과 나스닥100에 동시에 포함된 빅테크 기업들의 자사주 매입으로 분모인 자본이 줄어든 영향도 있지만, 이익 성장도 빅테크 기업들이 주도한 것이 사실이다. 중소형지수가 이익 성장에 기반한 장기 추세 상승 여부는 아직 불확실성이 있다는 의미다.

미국 중·소형주에 투자하는 대표 ETF는 ‘S&P MidCap400’을 기초지수로 하는 IJH(iShares Core S&P Mid-Cap ETF)와 드러켄밀러가 매수한 IWM(iShares Russell 2000 ETF)가 있다. 각각 설정액은 IJH 83 십억달러, IWM 59 십억달러 규모다. 구성 종목의 시가총액을 보면 IJH는 98%가 중형주 이상이지만, IWM은 55%의 중형주와 35%의 소형주로 이루어져 있어 중·소형주의 특성은 IWM이 더 높다고 볼 수 있다.

지난해 여름까지는 국내 2차전지 관련 주식들이 시장을 주도했고, 현재까지는 AI 반도체 기업들이 주도하고 있다. 다시 무더운 여름이 다가오면서 주도주 변화 가능성이 제기될 수 있다. 이런 가운데 그루(Guru)라고 불리는 투자가들의 포트폴리오 변화도 한 번쯤 확인해 볼 필요는 있겠다.

신성호 연구위원 shshin@hankyung.com

!["넣어만 둬도 돈 번다" 강남 부자들 '베팅'…뭉칫돈 몰렸다 [이지효의 슈퍼리치 레시피]](https://img.hankyung.com/photo/202406/01.36943512.3.jpg)

![[마켓칼럼] "주춤한 코스피지수, 지금은 박스권 하단에서 기회 찾을 시기"](https://img.hankyung.com/photo/202406/01.36932369.3.jpg)