대형 IPO 흥행하자…클라우드기업 속속 '출사표'

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

메가존, 이번주 주관사 선정

이테크시스템, 프리IPO 마쳐

오케스트로, 관련 인력 충원

이노그리드, 거래소 심사 통과

이테크시스템, 프리IPO 마쳐

오케스트로, 관련 인력 충원

이노그리드, 거래소 심사 통과

국내 클라우드기업이 줄줄이 기업공개(IPO)를 타진하고 있다.

10일 투자은행(IB)업계에 따르면 클라우드기업 메가존클라우드는 이번 주까지 IPO 주관사를 선정할 예정이다. 지난주까지 해외 증권사 프레젠테이션(PT)과 국내 증권사 PT일정을 모두 마쳤다. KB증권과 삼성증권, NH투자증권, 한국투자증권, 미래에셋증권 등 5개 주요 증권사가 모두 참여했다.

메가존클라우드의 기업가치는 3조~4조원으로 전망된다. 이미 2022년 진행한 시리즈C 투자에서 2조4000억원의 밸류를 인정받았다. 2023년 연결기준 1조4265억원의 매출을 기록했다. 이는 전년(1조2660억원) 대비 12.7% 증가한 수준이다.

메가존클라우드는 2018년 7월 메가존 주식회사에서 물적분할된 아마존웹서비스(AWS) 사업 부문을 승계해 설립했다. 주요 주주로는 지분 53.16%(19만1944주)를 보유한 메가존과 MBK파트너스 10.57%(3만8180주), IMM 프라이빗에쿼티 8.46%(3만0544주), KT 6.66%(2만4058주) 등으로 구성돼 있다.

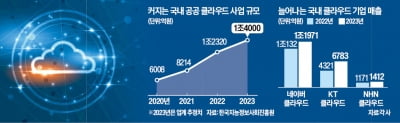

국내 클라우드 기업은 메가존클라우드처럼 아마존웹서비스 사업의 파트너사로 사업을 영위한다. 아마존클라우드서비스의 국내 판매와 관리를 맡고 수수료를 받는 구조다. 국내 클라우드 기업은 매출 순으로 삼성SDS(1조8800억원)와 메가존클라우드(1조4265억원), 네이버클라우드(1조1970억원), KT클라우드(6783억원) 베스핀글로벌(4058억원) 순이다.

이 가운데 대기업 계열이 아닌 클라우드 기업이 아마존웹서비스 파트너스사 지위를 등에 엎고 사세를 넓혀가는 중이다. 이테크시스템은 지난 4월 SG PE로부터 1800억원 규모의 프리IPO를 마친 바 있다. 클라우드 기업 오케스트로도 최근 IPO 인력을 충원 중인 것으로 알려졌다. 이 기업은 지난해 12월 스틱인베스트먼트, IMM인베스트먼트, 산업은행, 기업은행 등으로부터 1300억원 규모의 시리즈B 투자를 유치했다. 이테크시스템도 IPO를 위해 시스코와 AMD, 삼성전자 등을 거친 이명우 부사장을 클라우드사업본부장으로 임명했다. 토종 클라우드 기업으로 이노그리드는 지난 2월 한국거래소 심사를 통과했다. 클라우드 기업들은 작년부터 IPO 시장 분위기를 주시해왔다.

증권업계 관계자는 “최근 대형 IPO에 대한 투자심리가 살아나면서 클라우드 기업의 상장 준비가 늘었다”고 말했다.

배정철 기자 bjc@hankyung.com

10일 투자은행(IB)업계에 따르면 클라우드기업 메가존클라우드는 이번 주까지 IPO 주관사를 선정할 예정이다. 지난주까지 해외 증권사 프레젠테이션(PT)과 국내 증권사 PT일정을 모두 마쳤다. KB증권과 삼성증권, NH투자증권, 한국투자증권, 미래에셋증권 등 5개 주요 증권사가 모두 참여했다.

메가존클라우드의 기업가치는 3조~4조원으로 전망된다. 이미 2022년 진행한 시리즈C 투자에서 2조4000억원의 밸류를 인정받았다. 2023년 연결기준 1조4265억원의 매출을 기록했다. 이는 전년(1조2660억원) 대비 12.7% 증가한 수준이다.

메가존클라우드는 2018년 7월 메가존 주식회사에서 물적분할된 아마존웹서비스(AWS) 사업 부문을 승계해 설립했다. 주요 주주로는 지분 53.16%(19만1944주)를 보유한 메가존과 MBK파트너스 10.57%(3만8180주), IMM 프라이빗에쿼티 8.46%(3만0544주), KT 6.66%(2만4058주) 등으로 구성돼 있다.

국내 클라우드 기업은 메가존클라우드처럼 아마존웹서비스 사업의 파트너사로 사업을 영위한다. 아마존클라우드서비스의 국내 판매와 관리를 맡고 수수료를 받는 구조다. 국내 클라우드 기업은 매출 순으로 삼성SDS(1조8800억원)와 메가존클라우드(1조4265억원), 네이버클라우드(1조1970억원), KT클라우드(6783억원) 베스핀글로벌(4058억원) 순이다.

이 가운데 대기업 계열이 아닌 클라우드 기업이 아마존웹서비스 파트너스사 지위를 등에 엎고 사세를 넓혀가는 중이다. 이테크시스템은 지난 4월 SG PE로부터 1800억원 규모의 프리IPO를 마친 바 있다. 클라우드 기업 오케스트로도 최근 IPO 인력을 충원 중인 것으로 알려졌다. 이 기업은 지난해 12월 스틱인베스트먼트, IMM인베스트먼트, 산업은행, 기업은행 등으로부터 1300억원 규모의 시리즈B 투자를 유치했다. 이테크시스템도 IPO를 위해 시스코와 AMD, 삼성전자 등을 거친 이명우 부사장을 클라우드사업본부장으로 임명했다. 토종 클라우드 기업으로 이노그리드는 지난 2월 한국거래소 심사를 통과했다. 클라우드 기업들은 작년부터 IPO 시장 분위기를 주시해왔다.

증권업계 관계자는 “최근 대형 IPO에 대한 투자심리가 살아나면서 클라우드 기업의 상장 준비가 늘었다”고 말했다.

배정철 기자 bjc@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)