투자자 몰리는 액티브 ETF…블랙록, 상품 라인업 두 배로

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

5월 ETF 유입액 33%가 액티브

블랙록은 미국에서 250억달러 규모의 액티브 ETF를 굴리고 있다. 지난 1년 새 미국에서 액티브 ETF 라인업을 40개로 두 배 가까이 늘렸다. 이달 초엔 ‘블랙록 대형주 성장 ETF(BGRO)’를 선보였다. 릭 라이더 블랙록 글로벌 채권 최고투자책임자(CIO)가 운용하는 ‘블랙록 플렉시블 인컴 ETF(BINC)’는 지난해 5월 출시 이후 자금몰이를 하면서 운용자산이 30억달러로 불어났다.

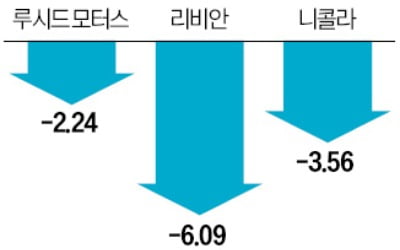

씨티그룹은 보고서를 통해 “미국 자산운용업계는 시장 대비 초과 수익을 추구하는 액티브 ETF로 투자자가 몰리면서 뮤추얼 펀드 매니저가 관련 ETF까지 병행 운용하는 게 추세로 자리 잡고 있다”고 설명했다. 또한 “약 9조달러 규모인 미국 전체 ETF 시장에서 액티브 ETF 비중은 아직 낮지만 최근 자금 유입은 주목할 만한 트렌드”라고 강조했다. 미국 자산운용사 SSGA 조사에 따르면 지난달 액티브 ETF는 1080억달러의 자금을 끌어모았다. 액티브 ETF 자산은 전체 시장의 7%에 불과하지만 지난달 ETF 자금 유입액의 33%가 액티브 ETF로 유입됐다는 설명이다.

액티브 ETF는 시장 지수를 따라 움직이는 패시브 펀드보다 운용 보수가 비싼 편이다. 그럼에도 시장 벤치마크를 초과하는 수익을 기대하기 때문에 투자자들은 기꺼이 더 높은 비용을 지불한다는 게 블랙록의 설명이다. ‘블랙록 장기 미국 주식 ETF’의 연간 비용은 0.75%인 반면 지수를 추종하는 ‘아이셰어즈 코어 S&P500 ETF(IVV)는 0.03%에 불과하다. 제이 제이컵스 블랙록 미국 테마 및 액티브 ETF 책임자는 “저비용 인덱스 펀드로 포트폴리오를 구성하고, 액티브 ETF를 일부 담아 초과 수익을 누리는 전략이 효과적”이라고 조언했다.

안상미 기자 saramin@hankyung.com

-

기사 스크랩

-

공유

-

프린트

![[단독] 우리금융, 동양·ABL생명 함께 품는다](https://timg.hankyung.com/t/560x0/data/service/edit_img/202406/4bd37d860d109c324069e5663a99d843.jpg)

![美 주요 지수 일제히 상승…아마존 시총 2조달러 돌파 [뉴욕증시 브리핑]](https://timg.hankyung.com/t/560x0/photo/202406/ZA.37133868.1.jpg)

![[단독] 반도체 실탄 확보 나선 삼성·하이닉스…"AI칩 전쟁서 승리할 것"](https://timg.hankyung.com/t/560x0/photo/202406/AA.37161891.3.jpg)

![[단독] 1%만 쓰는 폰…'영상통화 시대' 이끈 3G 막 내린다](https://timg.hankyung.com/t/560x0/photo/202406/AA.37161743.3.jpg)