美연기금도 베팅…비트코인 '몰빵'보단 '적립식'으로 담아라

-

기사 스크랩

-

공유

-

댓글

-

클린뷰

-

프린트

현명한 비트코인 투자법

인플레 헤지 수단 주목

日 연기금도 투자 검토

10년 동안 月14만원씩

비트코인 투자했다면

현재 평가액 9.6억원

韓선 현물 ETF 금지

거래소 통해 투자 가능

인플레 헤지 수단 주목

日 연기금도 투자 검토

10년 동안 月14만원씩

비트코인 투자했다면

현재 평가액 9.6억원

韓선 현물 ETF 금지

거래소 통해 투자 가능

분산·장기투자로 대표되는 연기금이 비트코인에 투자한다는 것은 상징하는 바가 크다. 그동안 비트코인은 ‘몰빵 투자’ ‘빚투’(빚을 내서 투자) 등 위험성이 큰 자산으로만 여겨져 왔기 때문이다. 전문가들은 “암호화폐는 주식·채권 등 전통 자산과 상관관계가 적고 인플레이션을 헤지할 수 있는 수단”이라며 “포트폴리오의 일부를 투자하는 전략이 필요하다”고 조언한다.

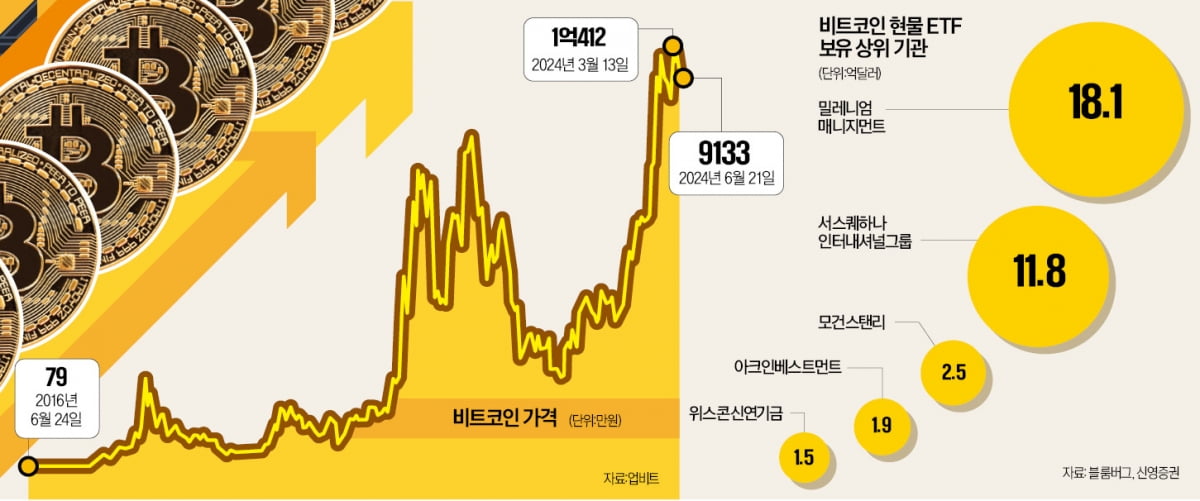

비트코인 2000억원 투자 美 연기금

23일 미국 기관투자가의 주식 보유 현황 공시(13F)에 따르면 1분기 말 기준 비트코인 현물 ETF를 보유하고 있는 상위 10개 기관 가운데 위스콘신주 투자위원회가 포함됐다. 위스콘신주 투자위원회는 미국 위스콘신주의 연기금과 공공자금 등을 투자하는 기관이다. 지난 1분기 기준 비트코인 현물 ETF를 총 1억5200만달러(약 2100억원)어치 보유하고 있는 것으로 나타났다.최근에는 세계 최대 연기금 중 하나인 일본공적연금(GPIF)도 운용 자산을 확대하려는 목적으로 비트코인 투자를 검토 중인 것으로 전해졌다. GPIF는 지난해 말 기준 운용 자산이 225조엔(약 2000조원)에 이르는 초대형 기관투자가다. 오랜 기간 채권 중심의 안전한 운용 기조를 유지해 왔지만, 최근 더 높은 수익을 올리기 위해 비트코인으로 눈을 돌린 것으로 추정된다.

“비트코인은 디지털 금”

금융권에서는 중장기적으로 비트코인이 ‘디지털 금’으로 자리매김할 것이란 분석이 많다. 인플레이션으로 달러 등 전통 화폐 가치가 떨어지는 가운데 비트코인이 가치저장 수단으로 주목받고 있기 때문이다. 달러 발행량이 계속 증가하는 것과 달리 비트코인은 최대 발행량이 고정돼 있다. 김민승 코빗 리서치센터장은 “단기적으로 보면 투자심리나 매크로 요소에 의해 가격 등락이 있을 수 있지만, 장기적으로 보면 비트코인의 달러 가격은 우상향할 것”이라고 설명했다.비트코인을 적립식으로 투자했다면 얼마를 벌었을지 보여주는 흥미로운 결과도 있다. 2014년 초부터 매달 비트코인을 100달러(약 14만원)어치 투자했다면 원금은 총 1만2800달러(약 1800만원)인데 평가액은 69만4228달러(약 9억6500만원)에 달한다.

하지만 여전히 많은 사람에게 암호화폐 투자는 ‘금기’처럼 여겨진다. 암호화폐의 높은 변동성 때문이다. 투자에 대한 진입장벽도 있다. 국내에선 미국 등 해외 증시에 상장한 비트코인 현물 ETF도 사고팔 수 없다. 개인이 직접 암호화폐거래소를 통해 사고파는 방식으로만 투자할 수 있다.

전문가들은 “비트코인에 전 재산을 ‘올인’하는 것이 아니라 일정 부분만 투자하는 전략이 필요하다”고 조언한다.

서형교 기자 seogyo@hankyung.com

![K팝 업계에도 '친환경' 바람…폐기물 되는 앨범은 '골칫거리' [연계소문]](https://img.hankyung.com/photo/202206/99.27464274.3.jpg)